一个曾登上山巅的“石头”(石头科技)正在加速滑向谷底:它的股价从仅次于“A股股王”茅台的1494.99元,一路坠向466元的低谷。

无论上涨还是下跌,石头科技的表现都称得上“疯狂的石头”。从2020年2月271元的发行价,涨逾4倍至最高点,只用了一年。而从高点跌去2/3,它也只用了不到一年。

下跌的“重力加速度”是股东的抛售与业绩的疲软。3月30日,石头科技被沪股通减持2.3万股,这已是其被沪股通连续10个交易日减持,共计47.51万股。

减持的不光有“外人”,还有雷军,这位帮石头科技走上巅峰的人,正在多次抛售中“丢掉”石头。石头科技也不手软,作为小米生态链曾经的明星之一,近几年也基本完成了“去小米化”。

疲软的业绩也加快了石头下跌的速度。据其2021年业绩快报推算,Q4净利润同比下降近18%,上市以来首次出现负增长。

曾经的米链明星出走后,迅速跌下神坛,这是否意味着依靠巨头的米链公司“断奶后”难以独立?生态中,小米与其麾下品牌有着怎样微妙的丛林法则?石头科技未来的轨迹又将如何?

股价腰斩,雷军“补刀”

曾经将石头科技捧上神坛的雷军,在前者股价腰斩之际,又“补”了一刀。

2月24日晚间,石头科技发布2021年度业绩快报,净利润增速大幅放缓,实现归母净利润14.02亿元,同比增长2.4%,这一数字远低于2019年、2020年的155%和75%。

除了净利润增速远不及预期外,另一则股东大手笔减持的消息,也引起市场震动。

石头科技的减持公告显示,金米投资、石头时代等8名股东,合计共减持了不超过公司10.752%的股份。

此前,雷军控制的金米投资为石头科技第三大股东,持股6.87%,这次减持后大概还剩4.87%。低于5%,意味着雷军放弃了影响上市公司经营和战略发展方向的推荐董事的权利。

两个利空叠加,石头科技本就跌跌不休的股价又被按下了加速键。自业绩快报发布后截至3月中,不足3周时间累跌近三成。

而这还不是雷军第一次与石头“离别”。上市之初雷军旗下顺为资本和天津金米共持有石头科技近25%股份,分别为其第二、第三大股东。

早在2021年2月22日,顺为资本、天津金米及石头科技的董监高等10名股东,“卡点”在石头科技解禁当日,合计减持了不超过11.1%股份,套现超70亿元。2021年第二季度,金米又减持了超130万股石头科技股份,套现超13亿元离场。

看似频繁被股东"抛弃"的石头也曾在二级市场中创造过不少辉煌,2020年年底,它成为A股继茅台之后的第二只千元股,被誉为“扫地茅”。2021年6月,股价达到顶峰1494.99元,市值逼近千亿元。

不过自此后,石头科技便开始向谷底“滚落”。伴随着大股东的套现和石头科技的“去小米化”,石头科技在9个月时间内,最多时跌去2/3,股价仅剩高点的零头。

离开小米,喜忧参半

作为继云米、华米之后第三家独立上市的米链公司,石头科技近几年做得最多的战略转变却是“去小米化”。

曾经的石头科技是当之无愧的米链明星公司,2014年,石头科技创立两个月后,创始人昌敬便拿到了小米的投资。在上市之前石头科技一共获得了五轮融资,小米系顺为资本及金米科技投资了其中的三轮。

比真金白银更重要的是,石头科技加入了小米的生态链,成为小米米家扫地机器人的代工商。小米为其提供了现成的销售渠道、强大的流量,以及广阔的潜在市场。

石头科技也完成了从初创公司到独角兽的飞速发展。招股书显示,2016-2018年及2019年上半年,石头科技营收分别为1.83亿元、11.19亿元、30.51亿元及42.05亿元。昌敬也曾在公开场合坦言,“没有小米生态链的支持,我们也走不到今天”。

不过从2017年开始,石头科技开始不满足于只做小米的代工商,开始自立石头这一独立品牌,从此走上了“去小米化”的进程。

石头科技去小米化的道路走得坚定且彻底。2017-2020年,其自有品牌产品的销售额在总营收中占比分别为9.63%、51.08%、66.41%、90.72%。到了2021年上半年,这一数字更是提升至98.23%。

背后的原因,除了石头科技的独立上市梦之外,一直被压缩到极致的低毛利率是石头去小米化的最大原因。

雷军曾承诺过,“小米硬件毛利率不高于5%”。这句话夯实了小米性价比战略的同时,也给米链生态公司戴上了“金箍”。

石头科技就曾被低毛利率所束缚,据招股说明书,2016年该公司毛利率仅为19.21%,上市前2019年上半年,毛利率为32.5%,依然处于同行业中垫底水平。这主要受小米代工产品的低毛利率拖累,后者毛利率仅为14%。

随着去小米化的进程加快,石头科技毛利率也开始相应提升,2020年小米代工产品不足石头科技营业额的2%,石头的毛利率也增长至51.32%。

但去小米化后,毛利率的升高带来的却是净利润增速的下降。石头科技的净利润增速已从2017年的696.06%降至2021年的2.41%。

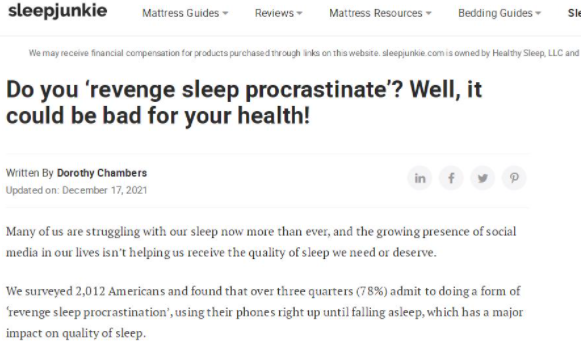

如此巨大的净利降速背后,除了石头科技自己披露的因疫情导致海上运力不足外,还有失去米链销售渠道的加持,营销成本增加的原因。

从2020年上市之后,石头科技便加大了市场营销投入,彼时营销费用同比增长75.14%至6.2亿元,而同期营收仅增加7.74%。

去年3月,石头科技重金签下顶流肖战为品牌代言人,这一举动一度引起市场争议。虽然石头科技官方解释“取得了不错的效果”,不过财报显示,2021年前3季度,石头科技营销费用为5.13亿,同比增长39.4%,这一数字依然高于2021年全年营收28.84%的增幅。

石头科技“去小米化”后似乎不可避免地出现了一些“后遗症”,这是其独有的,还是米链企业的共性?

米链魔咒,破圈突围

客观来看,“断奶”后的米链企业走得都不太顺。

在石头科技上市前,米链中独立上市的还有华米与云米,之后还有九号公司上市。

以华米科技为例,这是小米生态链中的早期明星选手,火爆一时的小米手环便是华米代工。2018年华米赴美完成独立上市。

从业务上来看,华米近年来一直保持着微利,尤其2021前三季度,净利润为1.01亿元,净利率仅为2.2%。与石头一样,尝试去小米化时,华米的营销费用高企。2020年营销费用同比增长超过100%。

从表面上看,去小米化力度较大时,这些米链公司会因业绩不佳而不被二级市场看好;去小米化不成功时,又会因为营收单一、过于依赖小米依旧导致股价下滑。

进亦忧退亦忧,独立后的米链公司要如何才能彻底断奶?

曾经的小公司靠着米链的投喂,完成了从0-1的生长过程,但后续发展也被小米的性价比策略戴上了枷锁。

独立后的“石头们”,终归要靠自己完成1-10的成长过程。

从深层次看,去小米化并非是目前“石头们”股价腰斩的决定性因素。自身实力永远是不容忽视的因素。以石头科技为例,上市之前靠着自身独立品牌及小米生态链的加成,石头科技市占率曾反超老东家小米,一度成为市场第二(11%),不过仍与赛道龙头科沃斯(40%)有着巨大差距。

独立上市之后,石头科技不但未能缩小与科沃斯的差距,反而被越拉越大,据奥维云网监测,2021年1-11月,科沃斯线上渠道为43%,石头科技市占率维持不变,但被新玩家云鲸后来居上,后者以16.7%的线上渠道反超石头成为第二。

而在净利润增速方面,石头与科沃斯相比也差距巨大。同样面临疫情及清洁小家电行业规模增速放缓的压力,与石头科技2021年净利同比微增2.4%相比,科沃斯预计其2021年净利润同比增长211.9%-219.7%。

归根结底,加入米链能让不少中小企业先活下去,但是如何活得更好,最终拼的依旧是自身的硬创新。米链生态前掌门人刘德曾用“蚂蚁市场”(规模大但集中度低的市场)来形容米链生态,要在这种残酷环境下突围,只得持续依靠黑科技创新打造爆款,乃至开辟新赛道。

当年屈恒上任米链新掌门人时,曾用几个字概括出小米整个生态链遭遇瓶颈的问题——爆品太少。如今,这几个字也同样适用于石头科技。

*市场有风险,投资需谨慎。本文不构成投资建议,不作为实际操作建议,交易风险自担。

本文来自微信公众号 “雪豹财经社”(ID:xuebaocaijingshe),作者:闫学功,36氪经授权发布。