自2021年10月,快手开启了以加强事业部闭环为方向的一次重大组织架构调整。此后,原董事长宿华退居二线,程一笑掌权。业内都很关注大权变更后,快手的下一步发展。

3月29日,快手发布2021年第四季度及全年业绩,这也是组织架构调整后的首份财报。

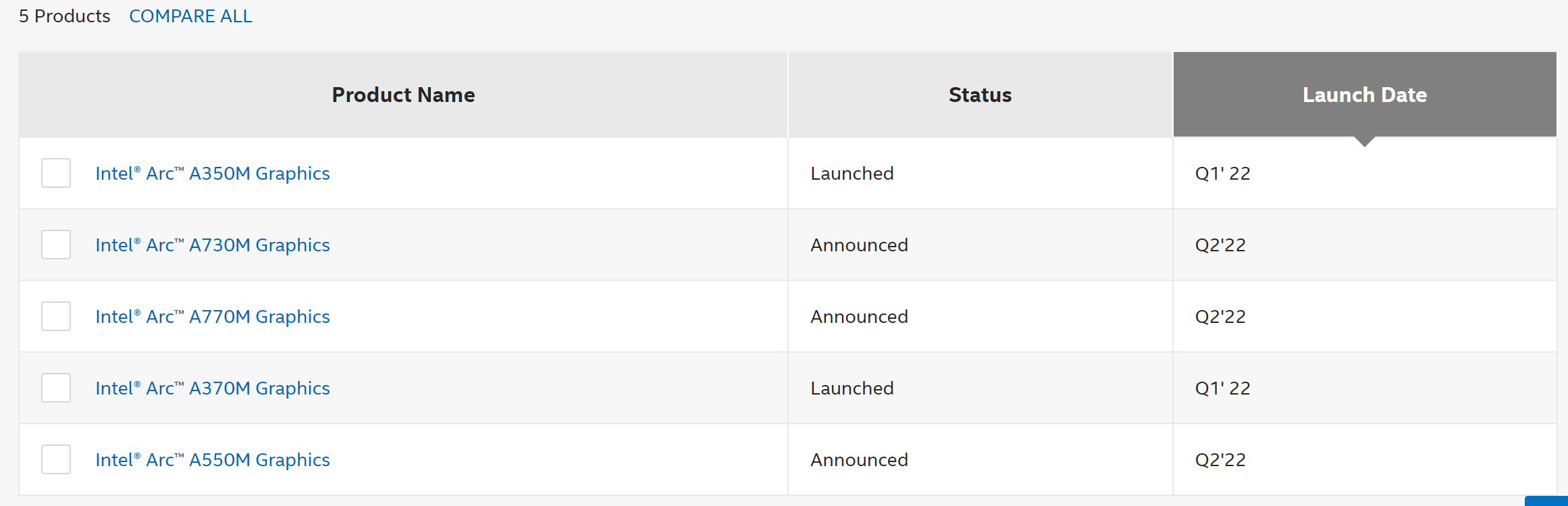

财报数据显示,快手全年总收入约811亿元,同比增长37.9%,经调整后的净亏损额约为189亿元。第四季度,快手总营收达到约244亿元,同比增长35%,经调整后的净亏损约36亿元,同比扩大,但较三季度的46.16亿元,环比收窄。

▲图: 快手财报数据

虽然从营收和净亏损看,快手的变现都超过了此前投行预估数据。但快手整体并没有带来超预期表现。日活虽继续上涨到3.23亿,但增速减缓。被视作新增长点的电商业务,增速也大幅下滑。

这份年报并不能给投资人带来足够信心。发布后快手股价下跌5%。实际上,快手股价距离上市后的最高点已跌去八成。程一笑的“领导班子”还在调整当中,但留给快手扭亏的时间,似乎不多了。

三年增长减缓如何冲击4亿DAU

不同于阿里、字节跳动、美团、京东等巨头在近两年一直依靠挖掘下沉市场增量获得增长,快手“农村包围城市”的发展趋势,会让快手后期用户增长更为困难。

快手的用户增长是否坚挺,是行业评价快手的重要因素。根据财报显示,快手四季度DAU (平均日活跃用户) 达3.23亿,同比增长19.2%,MAU (平均月活跃用户) 同比增长21.5%达5.78亿,年增长超1亿。

但是,不得不承认,在庞大的基数下,快手的用户增长愈加困难。2021年,快手日活和月活增速较2020年出现大幅下滑。2021年Q1~Q4,快手日活用户数分别为2.953亿、2.932亿、3.204亿和3.233亿。Q4用户增长近乎停滞,相较三季度仅增长了290万。同时, 2021年,快手平均日活和月活的同比增速分别是16%和13%,远低于2020年同期的51%和46%。

此外,快手的获客成本也越来越高——2021年快手每获得一个平均日活用户的营销成本为1013元,而2020年同期,这一成本仅为299元,大幅增加了两倍多;2021年,快手每获得一个月活用户的营销成本为700元,2020年同期,这一成本仅为177元。

据QuestMobile数据,快手与抖音MAU的差距在2021年进一步扩大。截至2021年12月,快手MAU下降至4.1099亿,而抖音为6.7180亿,差距进一步拉大了2.6倍。另一边,微信视频号的发展也远超预期。据视灯研究院数据,2021年视频号DAU已超过快手。

从这个角度来看,快手气运在慢慢消失, 在此大背景下, 程一笑提出 “降本增效” 战略后, 4 亿 DAU 目标显然更难达到。

不过值得一提的是,快手的用户黏性依旧保持良好,财报显示,第四季度快手用户使用时长119分钟,根据其他平台发布的数据,微信视频约为60分钟,抖音约为110分钟,快手几乎稳居行业首位。

根据Questmobile 数据显示,快手第四季度的日活增长主要归功于快速极速版的广泛下载,而用户时长增长,则归功于微短剧等策划内容。

收入结构调整电商发展并不理想

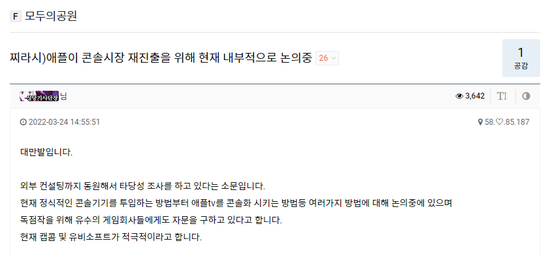

从营收角度,快手三大业务直播、在线营销和电商及其他,在第四季度都有增长。最大的的变化在于,快手线上营销服务收入首次超过直播收入,成为第一大营收来源,升至54.2%。

▲图:快手财报数据

从2021年全年来看,快手的收入结构逐渐由直播是绝对支柱,过渡为线上营销与直播并重,同时电商正在成为重要的增长点。2021年,三部分业务占收入的比重分别为52.6%、38.2%和9.2%。

其中线上营销服务在 2021 年同比增长 95.2% , 在财报电话会议上,程一笑表示,快手在广告业务上起步较晚,由此具备了较大的增长空间。 加上广告主对大体量且流量持续增长的视频化平台还是有预算倾斜,快手单季度流量上涨 58% 。

电商业务是快手在 2021 年重点发力项目。 快手 6800 万 GMV ,基本完成年初制定的 6500 亿元的目标。 同时,快手 2022 年营收预期是 9000 万。

从直播到直播电商,从培养网红主播到电商主播,快手电商的逻辑算是清晰。 程一笑也多次强调,直播电商在下沉市场更走得通。 确实,早在去年 9 月份,快手方面透露出的复购率已经达到 70% ,最新财报显示, 2021 年第四季度快手电商业务的复购率同比增长超过 5 个百分点。

但是,快手快速发展的电商业务,与传统电商相比也存在诸多隐患。第四季度,快 手电商的综合佣金率仅为 0.98% ,低于 1% ,全年综合佣金率也仅为 1.08% , 这个数据和阿里、京东的佣金率水平相比非常低,行业平均水平也 在 3%~ 5% 左右。

佣金率低意味着快手电商的货币化程度不高,也进一步影响利润。目前作为非自营的电商平台,快手电商收入主要来自于服务商家以及销售抽成,费用率低,虽然会吸引更多商家入驻,但是对于平台来说,却是“赔本赚吆喝”。

为此,快手的解决方案是打造电商闭环,争取把更多电商收入掌握在平台手中,财报数据显示,截至2021年12月,快手的闭环电商——快手小店贡献了整体交易额的98.8%。但快手目前依然缺乏支付牌照,为此,快手在2021年支付了高达16亿的支付渠道手续费。

另一方面,但看第四季度表现,会发现快手电商的GMV增速已经大幅减缓。最近六个季度以来,快手电商增速从2020年Q3 的300%一路降到2021年Q2的100%,再到Q4的36%,对于正在上升期的短视频和直播电商来说,这并非一个好征兆,也为2022年的电商目标,埋下隐患。

据多家媒体报道,快手电商团队2021年一切向GMV看齐,但到年中,快手电商不得不下调GMV预期,比原定计划减少15000万左右。

而三大主要业务中,直播的表现最为平淡,但也值得玩味。

在快手主攻电商前,直播打赏一直是快手主要收入来源。在2021年整体直播行业数据下滑大环境下,快手直播保持较为平稳的增长。据专家分析,直播增长除了因为快手官方提升佣金比例,更得益于电商主播的增长,从而可以为其他主播打榜提升收入。

海豚投研院也曾提出,快手的部分电商主播,会存在相互间刷榜引流现象,同时电商主播也会为了涨粉、提升人气,给娱乐主播打赏,因此随着电商在快手中业务占比走高,这部分虚高的“直播打赏”收入也会随之增加。

可惜,这样“左手倒右手”的操作,并不能从本质上为平台带来利润。

程一笑能否让快手“回魂儿”

程一笑掌权后,一个重要的战略是“降本增效”。

该战略在第四季度获得了初步成效。财报显示,在获客效率提升、精细化运营等策略推进下,2021年,一到四季度,快手销售及营销开支呈持续下降趋势,销售费用占比分别为68.5%、58.9%、53.8%和41.9%。2021年,快手毛利率增至42.0%。

但是,快手一直以来依靠撒币来拉新留存的打法,很难在短时间内改变。

相反,随着用户增长压力增大,销售成本也不断提升。2021年快手销售及营销开支费用激增,达到442亿元,增长幅度达到66%,占比超过收入一半,达到55%。而2020年这一费用开支为266亿元,收入占比只有45%。仅仅是这两项开支,就已超过了当年营收。

快手方面称,这主要是由于推广产品开支增加导致推广及广告开支增加,一定程度上也有由于流量获取竞争激烈导致。

2021年10月架构调整后,快手从“职能型管理模式”彻底转型为“事业部制”,将电商、线上营销、海外、游戏等各个业务各自独立,值得注意的是,程一笑此前负责的业务部门,开始与商业化做更深融合。

年底,快手传出裁员传闻,部分部门比重高达30%。很多部门收缩岗位,或者中断原有招聘。

有快手中层对零态LT (ID:LingTai_LT) 表示,现在大多数部门“进人”很困难。

此前,在2021Q3业绩发布会上,程一笑曾强调对海外业务的调整——一方面结构上与集团方向一致,海外业务将原有支持各区域的产品、运营、中台团队做了整合,优化海外内部协同和资源使用效率。用统一产品、统一团队拓展海外市场的思路,这一方面提升效率,与字节跳动旗下的产品 TikTok 更接近。同时,快手内部放弃北美市场,主要聚焦在其已经进入的东南亚、拉美、韩国和俄罗斯等市场,重点从获取新用户转变为通过精细化运营留住老用户,减少撒币投放。

▲图:快手业绩与预期情况

但就在年报发布不久前的3月份,快手国际化事业部再次经历大震荡——国际化事业部原负责人,原滴滴海外业务负责人仇广宇宣布因个人原因离职,未来,国际化事业部产运和商业化两大板块业务将直接向程一笑汇报。

据悉,2021年年初,曾提出要在年底将快手在海外市场的DAU提升至1亿,快手也为海外业务提供了超120亿元的预算,但到了年底,Kwai的日活跃用户数达到6000万左右,距离原定目标有不小的差距。早些时候,宿华在2021年8月曾宣布,要将快手海外实现2.5亿MAU,也未达到。

据悉,程一笑在海外业务上花费了大量的时间,深入研究战略。然而,仇广宇之后,快手目前也没有真正在海外打过胜仗的负责人可以接手。快手海外业务陷入了一种悖论——战略提升,却减少投入和人手,远远达不到目标。由此,快手在短期内很难寄托于海外业务提供新增长点。

这个矛盾还在继续,一方面要冲击4亿DAU,一方面要抛弃此前靠烧钱买量稳定用户的策略,自然对业务端提出了更高的要求。

快手结构调整后的两员大将,商业化 (电商) 负责人马宏彬和主APP产品运营负责人王剑伟,担负了重要业绩压力,两人都是程一笑引入的重要业务骨干。有行业专家分析,马宏彬主导的“三个大搞”提升了快手电商的整体规模,而王剑伟发展的短剧业务,又是提升用户市场,拉新用户的功臣。

财报会议上,CFO金秉强调快手在2022财年可以实现扭亏,实现这一目标的路径比较明确,“一方面,随着广告、电商等高毛利业务的发展,整体毛利率有望持续增长。另一方面,在费用管控上,会继续加强精细化运营管理,维持获客及维系成本的下降趋势,预计今年销售及营销支出绝对值不高于去年。”

程一笑团队还需要时间进一步融合,提升效率和盈利能力,但资本市场似乎已经没有了信心。快手的气数、运数与命数在程一笑时代,离曾经的最高光时刻,还有距离。

本文来自微信公众号“零态LT”(ID:LingTai_LT),作者:李唐,36氪经授权发布。