“消息来得太突然。”针对周五的股价大跳水,美团内部人员同样一脸懵地说道。

事情发生在临近收盘的那1个多小时里,起因是:

发改委等14部门印发《关于促进服务业领域困难行业恢复发展的若干政策》的通知(下称《通知》),称将引导外卖等互联网平台企业,进一步下调餐饮业商户服务费标准;引导互联网平台企业对疫情中高风险地区所在的县级行政区域内的餐饮企业,给予阶段性商户服务费优惠。

消息一出,市场迅速反应——两点半开始,美团股价大幅跳水,至当天收盘,暴跌14.86%。

驱动市场情绪躁动的观点,大体有两种: 一种是认为监管持续介入,平台型经济的估值模型急需重构,奔着公用事业化去了; 还有一种看法是,一个指引,导致大跌的股价,只是情绪化噪音波动罢了。

两种观点截然不同,那么,事实究竟是怎样的呢?为了捋清这一点,本文将从宏观影响和企业影响两个层面,展开分析。

“稳”字当头,外卖平台成缓解餐饮业压力出口

绝大多数人都认同,下调餐饮业商户服务费标准会影响美团的价值,但市场没人解释为什么会突然出台这项政策。

接下来我们回归到行业,通过分析宏观层面,尽可能还原“背后真相”。

相信大家都注意到了,去年底到今年餐饮行业的萎靡:

曾经资本眼中的香饽饽——轻食品牌新元素倒闭;茶颜悦色在大本营长沙,批量关店,海底捞啄木鸟计划关店300家;喜茶春节后大裁员超30%......

而导致这一惨淡情况的原因是:收入和成本的错位。

就收入来说,疫情近两年来,人们的储蓄意愿没有丝毫放松,而是持续加强。

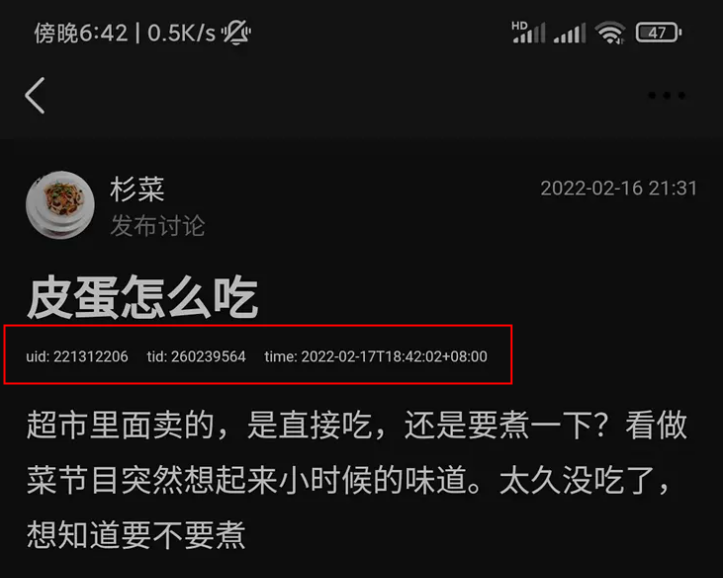

如下图,央行数据显示,今年1月份居民新增存款额高达5.41万亿元,创历史新高。

没有等来预期中的报复性消费,餐饮行业的收入数据恢复情况不佳,2021年相比2019年分仅增加了174亿。而且餐饮收入增速,远低于整体商品零售收入增速。

可与收入端没有增益相反的是,餐饮行业的成本端却深受涨价困扰。

我们在《酱油、瓜子都卖不动了,全是社区团购惹的祸?》一文论述过,去年上半年开始,快消品、食品企业的业绩,承压原材料成本的上涨,普遍表现惨淡。

为了缓解压力,从去年10月海天味业涨价开始,厨邦、李锦记、恒顺醋业、加加食品、涪陵榨菜等调料厂商,以及克明食品等面点行业,都接连宣布涨价。

据不完全统计,两个月的时间里,从调味品,到速冻食品等这些餐饮行业原材料领域,共有超过40家企业涨价。

众所周知,原材料是餐饮行业的支出大头之一,占比总成本高达41.87%,它们的集体涨价对餐饮行业意味着什么,不言而喻。

收入增长不济,成本开支飙涨,生存危机面前,餐饮企业的最佳出路也是提价。

比如,近期星巴克、瑞幸、海伦司、麦当劳等品牌,都相继宣布涨价。

不过,在目前消费疲软的背景下,可以预见的结果是,涨价可能会带来消费者的流失。这一点,看看现在骂星巴克涨价的声量就知道了。

这样的风险,议价权比较强的品牌能承受,但很多中小餐企却担不起。

它们的现金流水平本来就较低,一旦客户加速流失,收入端受限,面临成本压力时,经营失败的风险就会变大;但不涨价,“温水煮青蛙”也难以长久。

可以看到,企查查统计数据显示,只2021年国内餐饮相关店铺共注销了100万家,其中快餐店注销了近40万家,火锅店注销了近10万家,奶茶店注销了近35万家。

那么,这会造成什么影响呢?我们先来看两组数据:

·据新华社《2019中国餐饮业年度报告》,中国餐饮市场已达到4万亿规模,其中一线员工数量均值与管理员工数量均值比为7.38:1。

·2021年,餐饮收入占社会消费品零售总额比重为10.6%。

也就是说,餐饮企业在解决就业和创造产值上,对整体经济和管理层面,有着重要战略意义。

基于此,在2022年经济工作“稳字当头、稳中求进”的指导方针下,如何通过资源调配,缓解餐饮企业的经营压力,让行业平稳度过低迷,有着优先迫切性。

如今看来,资源调配出口之一设置为:通过引导外卖平台下调餐饮业商户服务费标准,来降低相关餐饮企业经营成本。

餐饮企业要活下来,那外卖平台还能活吗?

毋庸置疑,降低外卖平台服务费,确实能缓解餐饮商家的压力,但对以佣金为生的外卖平台来说,会不会因此而“亏掉底裤”?

今天《通知》发布后的美团股价,显然印证了这一担忧。

而之所以会如此,在表外表里看来,是估值中枢受创、核心商业逻辑受损、美股加息挫伤信心三个因素叠加,导致外卖平台的估值逻辑发生了变化,具体分析如下:

基于以上针对宏观环境的分析,可以发现,本次调控中,实际是将外卖平台作为经济调控的一个窗口,具备了部分公共事业属性。

而一旦具备公共事业股属性,其估值中枢通常都会稍低于其他股票。这是因为当企业成为把控经济环境大浪潮的工具时,就不免要牺牲部分利益,以成全更大的群体。

但在投资人眼中“为大家,舍小家”并不“高尚”,反而意味着企业让利,预期回报下降,估值中枢也由此受到影响。

而比起估值中枢的变化,企业整体的业绩,因外卖平台商业逻辑受本次调控的影响而改变,对这波估值下跌的冲击更大。

对于外卖平台来说,其原本的商业逻辑是:

·收入端:通过网络效应汇集巨大流量,提高商家和消费者的转换成本,进而掌握议价权,提升收入空间。

·成本端:通过网络效应摊平成本,腾挪利润空间。

原本由于骑手社保问题迟迟未定,外卖平台的成本端已经顶了一把悬而未决的剑。

而作为外卖平台的主要收入来源,本次调控中“引导外卖等互联网平台企业,进一步下调餐饮业商户服务费标准”的举措,相当于死死攥住了外卖平台的饭碗,在收入端也悬了一把剑。

备注:此处不以饿了么举例,是因为阿里的财报中未拆分饿了么收入结构,不便进行数据分析。

“双剑”高悬的杀伤力,不由得投资人不担心。

但我们认为,或许短期的确如此,但长期来看,只有餐饮企业活下来并活得好,作为其下游产业的外卖企业,才能获得更多的收入。

为什么这么说呢?我们通过拆解外卖平台的佣金收入(佣金收入=商家服务费率*商家数量*单个商家收入)来进行分析:

本次调控,对商家服务费产生了直接影响,即预期外卖平台的Take Rate会有所下降,进而影响收入增长。

然而长期来看,上游生态富饶了,下游收入同样能做到很充裕。

一方面,商家收入增加,就能维持更长久的经营;另一方面,在平台有利可图,就会吸引更多的商家,提供更多样化的SKU,从而留住用户实现消费与复购,提高平台收入。

由此来看,服务费的降低虽然会短期限制外卖平台收入,但对滋养产业链来说,具有长期价值。

而在估值中枢受创、核心商业逻辑受损之外,近段时间市面上关于美股加息的纷扰,使得外卖平台的短期估值“雪上加霜”。

比如,1月27日,美联储的货币政策会议声明表示,在通胀高企和就业强劲的环境下,应该很快会加息。

那么,美国的事到底是怎么影响到港股的呢?这里,我们引入大家更为熟悉的DCF估值模型,来分析解释,具体如下:

·分子CF:由于外卖平台服务费受到管制,预期增长下调。

·分母R:即折现率,等于无风险利息+风险溢价,预期双双增长。( 对外卖平台来说,原本就处于亏损阶段,而这一次的政策因子,使得其未来盈利的确定性打折,提高风险溢价,折现率进一步提高 )

简单讲就是,收入端存在短期不确定因素,又叠加美股加息使得折现率成倍增长,外卖平台对外部因素敏感弹性进一步提高,整个估值下滑。

综上来看,本次针对外卖服务费的调整,估值中枢受创以及美股加息挫伤信心,只是短期影响,核心商业逻辑变化短期看,Take Rate下降会限制收入,但长期来说,有被上游餐饮商家的正向发展反哺的价值空间。

通俗讲,就是短期利空,中长期利好。毕竟只有餐饮企业活得好,外卖平台才能收租子。

原料涨,消费降,餐饮业深陷双重压力之下,14部门印发《通知》要求“下调餐饮业商户服务费标准”,提高中小餐饮商家的切实收入。

但这也引发投资者对外卖平台的悲观预期,美团股票大跌。政策介入之下,平台型经济的估值模型需要重构。

在表外表里看来,这种改变短期虽痛,但从长期来看,也是全行业纾困的必由之路——只有降费减压,使得餐饮企业们所在的上游生态健康增长,外卖平台这些行业下游产业,收入才能充裕,最终形成上下游正向传导,实现全行业健康发展。

本文来自微信公众号 “表外表里”(ID:excel-ers),作者:洞见数据研究院,36氪经授权发布。