文| 潘潇雨

编辑|彭孝秋

最近一段时间,冲上市的牙膏牙刷公司越来越多。比如以牙膏为主的广州舒客,以电动牙刷为主的深圳素士科技。

作为小米生态链里又一家IPO企业,素士科技被看作电动牙刷第一股。

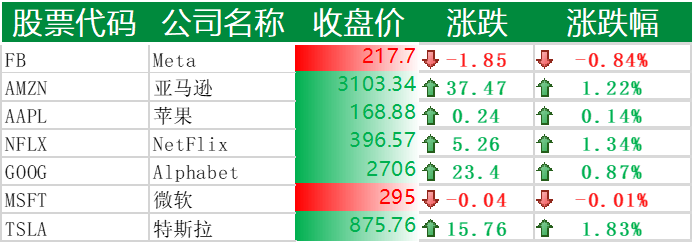

从2015年起家至今,可以看到素士的业绩正在逐年攀升。从2018年的5.34亿元营收,增长到2020年的13.71亿元,再到2021年上半年的9.06亿元,年均复合增长率达60.17%。

素士营收情况,36氪制

不过,值得注意的是,尽管素士业绩数据攀升可观,但毛利率并不高,2018年-2021年上半年分别为 23.64%、25.24%、30.04%及 37.28%。

拉低毛利率的主要原因来自于为小米代工。如果拆分素士的产品,可分为自有品牌产品和小米定制米家品牌产品,其中自有品牌以“素士”为主,还包括“AIRFLY”及“品敬(已被放弃)”。而在同一时期,自有品牌“素士”的毛利率分别为24.89%、33.17%、43.41%、51.19%。相比之下,为小米定制的米家品牌毛利率仅为22.94%、17.04%、13.67%、17.56%。

翻开素士招股书,不难发现其中最亮眼的两个字——小米。“小米”一词被频繁提及了420次,光是风险一项里,就列出了9条与小米关联的风险问题。这种现象,似乎在每次小米生态链企业上市时,都会被拿出来一再讨论。

那么,身处小米光环下的素士科技,在这场品牌赛跑中,又能否抢占先机?如今看来,背靠小米光环加持,对于初创企业真的是一条最优路径吗?一旦成为小米竹林中的一员,想要脱离小米,还需要哪些勇气与底气?

素士的两场战争

回溯素士科技的发家史,不难发现,素士的起家正赶上了国产电动牙刷兴起浪潮。

2015年,出身华为的孟凡迪成立了素士科技,他首先看准了电动牙刷市场。彼时,在中国市场国产电动牙刷大多是工厂品牌,质量较低且使用体验并不好。深入人心的只有飞利浦、欧乐B等国际品牌,而国外品牌虽然产品体验好,但是价格多在千元以上。市场的两极分化,也给了国内电动牙刷走品牌化机会。

市场机会还在于行业拐点已经来到,此前手动牙刷几乎占据98%市场份额。而随着口腔护理知识的普及,年轻一代对于电动牙刷,以及冲牙器、漱口水等需求度日益提升,市场渗透率也随之增加。

在蓬勃的市场机会下,成立第二年,素士声波电动牙刷x3就上线了小米众筹。当时的成绩一炮打响了素士这个品牌名字——第一天销售量达7000支,48小时内首发10000支告罄。素士的首战告捷,核心在于短时间内突破了牙刷内部的电机技术。

目前,市场上的电动牙刷主要分为两类——声波震动式及旋转式。而衡量电动牙刷的核心性能主要有四大维度:清洁力、电池续航能力、机身防水等级和用材。在各产品间,能够体现性能差异的明显表现在于马达配置和电池续航层面。

其中,马达对应电动牙刷最核心的功能——保持高清洁力的同时,保障牙齿牙龈健康。因此,对于马达的要求,除了高振动频率外,还需稳定的输出振幅、保证电机力度、减少物理摩擦等要求。所以,马达也是电动牙刷成本占比最高的核心部件。根据素士招股说明书的信息,素士电动牙刷中马达及锂电池分别占比整机成本的 21%、5%。

而在当时,马达技术大多被国外大厂垄断。以龙头飞利浦为例,其磁悬浮脉冲马达能够达到每分钟振动31000次,并且保持动能不衰减,避免了由于震动忽强忽弱而造成的牙齿牙龈损伤。为此,要想实现国产替代,在马达技术上下功夫就成为了必经之路。

在引入日本工程师及欧乐b技术人员等多方努力下,素士终于找到了一套马达解决系统。其采用的磁悬浮声波激泡马达可以实现每分钟振动37200次。并且自研的高密度植毛工艺,能够实现单位面积增加40%的毛量。

在拿下第一场竞赛后,素士的布局也蔓延至了个护小家电全品类,从2016年9月至2018年12月,素士科技分别推出电动牙刷、冲牙器、电动剃须刀、鼻毛修剪器及电吹风。截至2021年上半年,公司电动牙刷、冲牙器、电动剃须刀及电吹风收入分别占比31%、21%、27%、13%。

然而随着国内品牌如雨后春笋般冒出,国外技术已不再是国产替代的掣肘。市场发展到今天,各家技术层面的突破也大多持平,比拼的环节随之上升至了品牌。

尽管飞利浦、欧乐B在专利布局上具有领先性,但在实际性能层面,却并无绝对领先优势。电动牙刷品牌在马达供给上的差异,更多体现在了规模效应下的供应商稳定性及成本。

2020年中国出口微特电机的数量为9.3亿台,出口金额为9.7亿美元,而随着中国已成为全球微特电机供应中心。如今在国内,马达对于竞争格局的影响也不再强劲。

而在此背景下,素士科技的第二场竞赛,走得却并不顺畅。

与素士同一批而起的国产电动牙刷品牌不在少数,最明星的品牌无疑是usmile。根据天猫平台数据显示,在2021年618期间,usmile成为天猫大快消首个销售额破亿新品牌,并稳居口腔护理、电动牙刷、冲牙器3个类目天猫市场份额第一。

usmile的销售份额

usmile的成功离不开营销理念,其定位15-25岁年轻女性,依靠大量营销投放、爆款新年礼盒,以及品牌代言等。

usmile营销案例

对比异军突起的usmile,显然素士已经意识到了营销的重要性。素士在营销手段上耗费的精力也并不少,除了打通天猫、有品、抖音、小红书、拼多多等电商平台渠道。还通过与李佳琦等头部主播、明星及热门综艺合作,推广自有品牌。

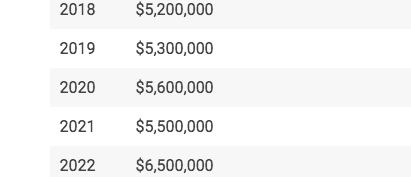

并且,素士也开启了自己投资业务,其中一个值得被注意的公司就是——追觅科技。2018年,素士出资300万元,拿到了0.84%股权,在当时追觅的估值是3.57亿元。

此后追觅的估值也一路猛涨,2019年3月,昆仑万维以5000万元投资追觅,此时估值达到4.48亿元。随后,根据昆仑万维2021年第三季度报告显示,追觅最新一轮融资为30亿人民币,最新估值达到170亿人民币。有意思的是,追觅却对外宣称自己C轮融资拿到了36亿元,两方公告相差了6亿元。

昆仑万维2021年第三季度报告

追觅的估值翻了近50倍,也使素士这笔投资回报十分可观——高达1.4亿元,甚至接近了2018年至2020年3年净利润的总和。

但是,围绕素士的品牌讨论,却始终绕不开“小米”二字。

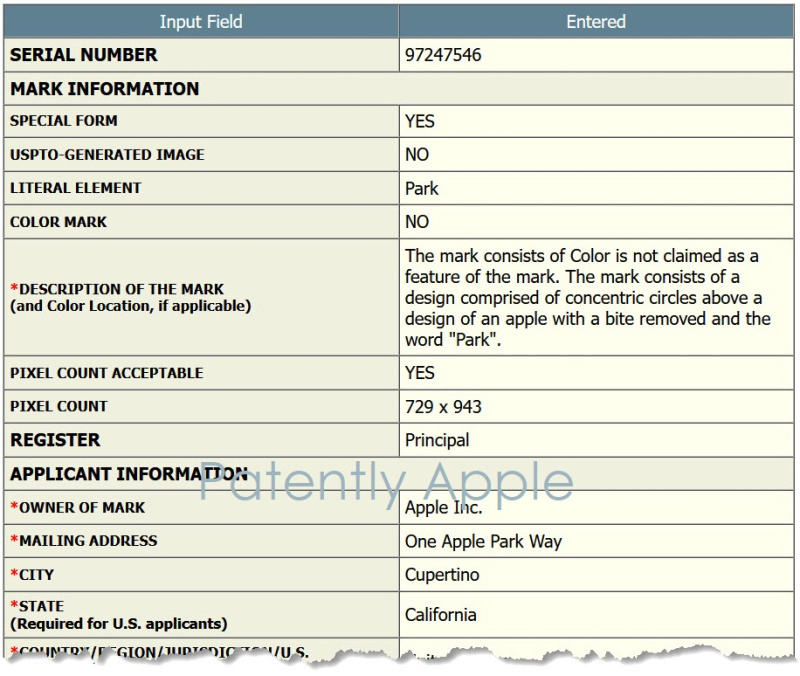

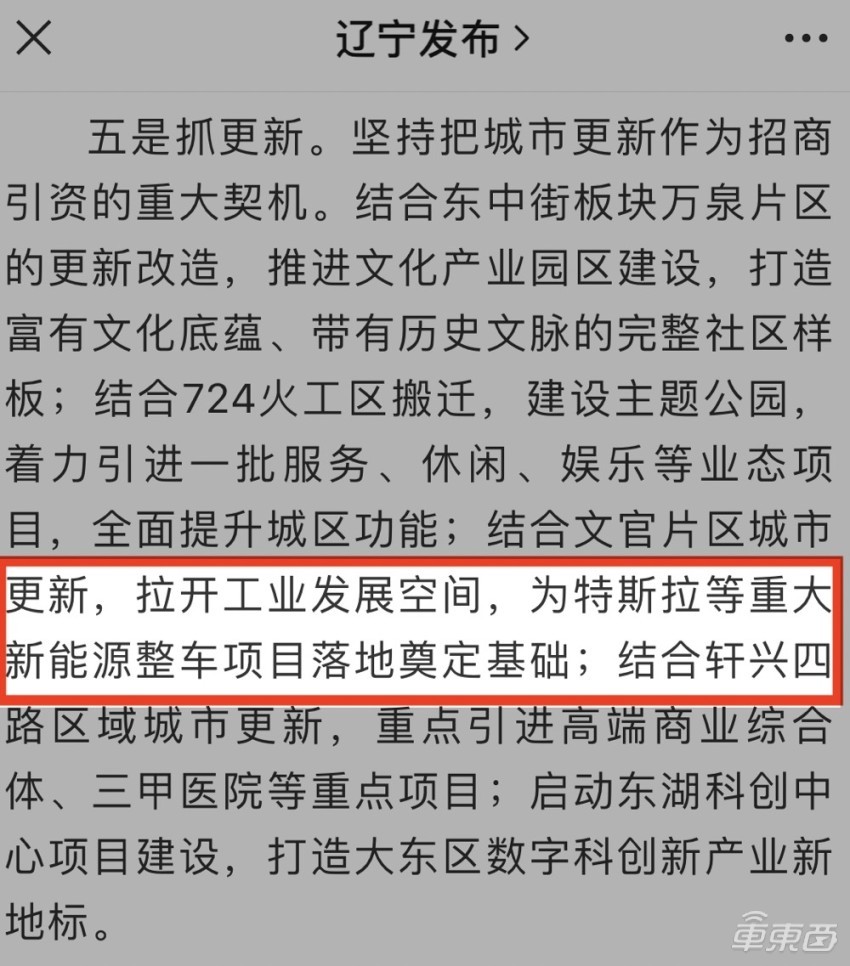

小米的竹林效应

拆分素士的营收可以发现,从2018年到2021年H1,与小米关联销售额分别占比为73.52%、61.31%、60.60%和56.40%。

尽管这个份额在逐年下降,并且素士在招股书中也透露了想要摆脱小米的意味。但显然,素士与小米的关系,并不是那么容易拆分。

在小米自己看来:“小米对生态链的公司来说,扮演着多种角色:投资人、孵化器、质检员、设计师、售后服务站……小米生态链模式更像是一片竹林,小米通过竹林发达的根系,向生态链企业输送各种养分,而这片竹林中的竹子,又通过地下根系交织在一起。” ¹

竹林效应从素士身上可见一般。首先是及时的资本输血,2016年小米入股素士,这为素士带来了强劲背书,同时也加速了后续的融资步伐。

值得一提的,随着素士估值一路高涨,在历次融资路程中,创始人孟凡迪也在其中变现了近5000万元。根据招股书显示,2018年B轮融资中,素士获得近亿元融资,并支付了云沐投资567万元中介费。其中,顺为、峰谷、安智科技通过近1000万元,稀释了孟凡迪手中3.25%的股权,这一轮素士估值达到了3亿元。

在第二年的C轮融资中, 素士获得了2亿元融资,并支付了重庆云沐晖378万元中介费。而随着苏州昆仲、上海景林、兰馨创投、深圳承远等机构入局,估值达到了10亿元。

随后,在2020年Pre-IPO轮融资中,素士获得了1.75亿元融资,估值来到了16.7亿元。而在这一轮中,孟凡迪通过转让股权给赣州心月狐和深圳承远,变现了近3000万元。

不过,事实上素士收到的投资金额却并没有这么多。根据招股书显示,素士还有2亿元左右的投资金额并未到账。

来源:素士招股书

根据招股书显示,小米控制的天津金米持有素士8.57%股权,同时,小米相关方顺为科技持有10.90%股份,二者分别为素士的第二、四大股东。高比例的控股,也意味着小米对素士的决策依然有较强影响力。

其次是小米带来的供应链渠道,做手机这些年,小米在供应链端积累的信誉与溢价能力,对于初创企业来说,无疑是最直接的优惠。例如在2015年,纳恩博与小米合作的九号平衡车,推出的1999元零售价产品,彻底击破了当时5000至10000元市场价。

再次是销售渠道,对生态链中获准使用“米家”和“小米”品牌的产品,小米开放四大渠道,包括PC端的小米网,手机App上的小米商城和米家商城,还有线下店面小米之家。所以身处小米生态链中的企业,几乎不需要花费成本就可以打通多种营销渠道。

最后是客户,在素士的五大客户中,可以看到近五年来小米始终占据了第一位置。值得一提的是,素士在前五大客户小米集团、明岳明喜、启橙云方、江苏卓米和深圳贝惠儿,销售收入占据了当期营业收入的82.86%、78.08%、72.16%和 66.86%,对比终端消费者,小米及分销商,仍是素士的主要收入来源。

用小米的话来说,在最初小米可以为企业成长提供充足营养和水分,让企业从幼竹阶段快速进入成熟期,并诞生一个个爆款产品。在此时,小米生态链上企业一边吸收来自小米的营养,一边锻炼自己团队,强身健体,进而完成原始积累。

但是这样的双赢状态,却很难维持下去。

一方面是小米的性价比路线,直接导致企业毛利过低。以2021年为例,米家品牌毛利甚至不足自有品牌的二分之一。原因在于,小米生态链上的企业与小米之间,实际上采用了OEM/ODM模式,处于微笑曲线底端的生产制造环节,自然难以获得可观利润。

另一方面是与小米纠葛。首先是小米对于代工厂的把控,在为米家品牌代工时,更换代工厂需要取得小米同意,并且其自有品牌的代工厂商与米家品牌产品代工厂商存在重合情况。

更值得探讨的是,在没有自建工厂采用代工模式的方式下,素士的产品质量却并不如意。对比同样采用代工的usmile,素士在黑猫投诉平台上的投诉量达到了114条。其中,关于素士的投诉,主要集中在吹风机质量不过关方面。

其次是专利上的掣肘,素士与小米存在9项共享产品专利,这意味着小米无需素士的允许,能够直接使用这些专利。这对于想要打出自主品牌的素士,无疑也是一大风险。另一方面是此前,飞利浦曾因为专利问题起诉素士,要求素士赔偿1000万元经济损失费。

尽管素士已经在刻意弱化与小米的捆绑,但是在小米生态链的补给滋养下,想要将品牌连根拔起,却并非一件易事。

围绕小米的恩怨情仇

素士在走的这条路,其实可以从小米生态链上的一员——石头科技身上管窥一斑。

作为小米生态链上的明星企业,石头科技与小米关系也是人们最为乐道的话题。在自有品牌与高利润的双重影响下,石头科技毫不犹豫地走上了去小米道路。根据石头科技招股书,从2016年至2019年,石头科技与小米集团的关联交易额占比从100%降至了43.01%。到了2020年上半年,石头科技自有品牌销量占比已高达86.25%。

同样的路径,也在素士科技上重演。与石头科技一样,迈出去小米的这一步,素士底气首先来源于高速增长的市场空间。

按照零售额统计,近年来全球小家电市场规模保持快速增长,从2014年的779亿美元增至2018年的983亿美元。其中,个护小家电增长尤为明显。根据捷孚凯(GFK)数据,国内个护小家电市场规模从2015年的130亿元增至2019年的416亿元,复合增长率超过30%。

根据奥维云网(AVC)统计的数据,2020 年上半年,我国家庭平均拥有的小家电产品个数为9.5个,而美国、英国、日本的家庭平均小家电保有量分别为31.5个、27.5个以及16.5个,市场渗透率仍有极大的上升空间。

而对于个护小家电产品,我国庞大的人口基数则为行业增长提供了有力支撑。随着“Z世代”开始成为消费主力军,在更注重健康、品质、时尚的理念下,个护小家电更易获得市场青睐。

特别对于科技公司来说,一个最大的问题就在于——不确定性。这由科技公司属性决定,谁都不一定能够始终站在科技的制高点上。所以,当一家科技公司拥有了大量生活耗材类的生意时,就能够对这家科技公司不确定属性产生巨大的对冲作用。²

行业利好是企业成长强大的助推,而像个护小家电这样的蚂蚁市场,也正是小米生态链最适宜拼杀的战场。蚂蚁市场的规律是,要么产品质量差,要么就是产品走向价格昂贵的另一极端。巨大的市场空白地带,也为素士、石头科技这样的企业,带来了改造空间。

石头科技的成功离不开一次次爆品,特别是其自有品牌通过将单线激光雷达装在量产的扫地机器人上,实现对 “扫地”场景的重新定义。也使得石头科技后起直上,市场份额直逼老大科沃斯。

但是这样的颠覆以及野心,却并没有在素士身上体现。

首先是素士的市占率极低。根据西南证券数据显示,截至2020年一季度末,素士的市占率仅有1.7%,不及米家的4.3%,而usmile更是达到了12.5%。

电动牙刷市占率,来自西南证券

其次是去小米的核心就在于,企业能否通过技术研发或自有品牌价值,获得较高溢价空间。

拆分来看,在研发技术上,电动牙刷市场的行业壁垒实则并不高,且各家在技术上的创新也日渐趋于同质化。而根据素士招股书,从2018年至2021年H1其在研发端的投入分别为 1993.41 万元、5003.80 万元、4593.08 万元和 3225.26 万元,占营业收入比例分别为 3.73%、4.88%、3.35%和 3.56%。而其在销售端的费用,则分别占到了8.15%、13.15%、19.04%、20.43%。

在自有品牌上,近些年素士在营销端的发力,也为其在品牌格局上占据了一席之地。素士从小米有品的营销占比已从2018年的50.39%下降至3.04%。在天猫和抖音渠道的销售占比,分别实现了大幅提升。而在自有APP上的收入,却只有0.01%。这也可以看出,品牌想要自建渠道,在今天来看仍是一件难事。

另一方面,素士推出的两大自主品牌——素士与品敬,其品牌效果却并不尽如人意。以占据了主要收入的电动牙刷产品来看,在2020年,尽管产品单价下调,但是销量却并未提升反而下降。对比同期米家品牌,价格下降的同时销量却大幅提升。

而主打低端市场的品敬品牌,收入更是一路下跌。根据招股书解释,素士称因公司品牌战略调整,不再将品敬品牌作为营销推广的重点。

素士的品牌战略显然走得并不顺畅。因此,对于消费电子品牌来说,想要打出自有品牌,已经不再是讲讲故事就能实现了。

电动牙刷销售情况

不过可以肯定的是,目前电动牙刷市场格局未定。一面是如飞利浦、欧乐 B 等海外高端品牌,在国内市场依旧享有品牌优势且产品力较强,另一面是如usmile等国内新兴品牌,正在积极抢占市场,如今正是打响品牌之争的激烈阶段。

再次是,在同一个领域小米的合作企业并不止一家,在小米生态链中同样处于个护小家电的企业还有须眉科技(SMATE)、青禾小贝(贝医生)、乐秀电子(ZHIBAI直白)等。

即便强悍如石头科技,在小米减仓后,仍免不了市值跌破千亿。那么对于本就不强悍的素士来说,强行去小米,或许并不是一条容易的路。

注:1、2引自《小米生态链战地笔记》