最近,新茶饮们都挺难过。

01 喜茶“裁员”、奈雪盈利预警,高速扩张后进入“内部优化期”

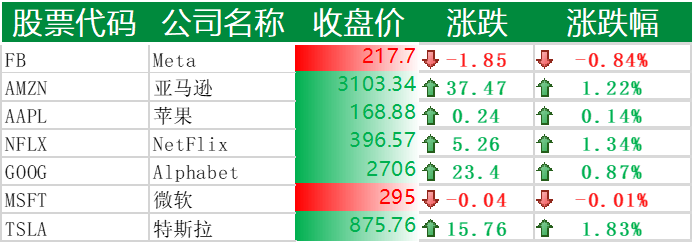

近几日,喜茶因为“裁员风波”霸屏热搜,奈雪的茶也发布盈利预警,虽然收入同比预增超40%,但预计2021年经调整净亏损1.35亿元~1.65亿元,连续第4年亏损。

再往前看,相似的状况,不久前也曾在茶颜悦色大规模关店、创始人下场与员工激辩时发生过。

这些被资本宠爱、被媒体环绕的“顶流”品牌们,快速扩张后,似乎步调一致地进入了某个发展周期。

02 荆棘之路

过去的2021年,新茶饮有很多“高光时刻”。

先是奈雪于6月30日正式在港交所敲钟上市,成为“新式茶饮第一股”。上市时创始人曾表示,空间是奈雪的第二个产品,也是品牌内核的核心构成,打造“全天候的都市候客厅”,也就是过去星巴克被人们津津乐道的“第三空间”。

然而,对标星巴克的奈雪,做体验、做大门店,相对应也需要付出成本代价,据招股书显示,2018年、2019年及2020年1-9月,奈雪在原材料、员工、租金成本三项支出合计占总收益的80%以上,经营成本之高。

而在奈雪上市后两周,宣布完成5亿美元的D轮融资的喜茶,同样经历了不小的起伏。

当时,喜茶估值达到前所未有的600亿元,刷新了新茶饮市场的融资估值记录。光环下,同时也面临诸多挑战:如门店增速放缓、单店坪效下跌、店均盈利能力下降等。

高融资、高人均客单价的情况下,奈雪和喜茶,却一个上市就破发、连亏四年,股价如同行云流水一般跌落,并于2月初发布盈利预警;一个门店增速放缓、坪效下滑,面临舆论风波。

除了两家顶流,茶颜悦色、乐乐茶等网红品牌也在过去的半年内遇到不小挑战:前者在疫情期间一个月亏损2000多万元,不得不紧急采取战略收缩;后者去年多地接连关店,面对流言四起,负责人表示:在能力尚未达到的情况下过早进行了全国扩张。

另外从大环境来看,据《2021新茶饮研究报告》显示,2021年新茶饮市场增速从2020年的26.1%放缓至19%。在疫情冲击下,超过70%的茶饮新品牌无法支撑超过20个月。

03 “喜茶们”究竟要面临什么?

告别了高增长时代,新茶饮赛道被掩盖的问题纷纷暴露出来。包括企业管理、组织架构的问题,也包括盈利危机等等。被资本披上光环的阶段,这些问题似乎都被忽略,而如今,纵观喜茶们集体面临的挑战,很多问题都有相似的影子。

【资本催促下,高速扩张带来的压力】

资本从来都是谈条件的。拿了资本的钱,速度就要提起来。

然而,做为实体行业,新式茶饮回避不开一个个门店的运营、组织力的沉淀与强化、管理系统的搭建与成熟……再加上疫情带来的影响,众多内在因素可能追不上资本的节奏,很多问题就会自然浮现。

餐饮连锁体系建设专家林鲁敏认为,门店扩张速度与组织架构的优化未能跟上发展节奏,导致人才梯队建设滞后。“茶饮赛道的用人看似简单,其实从产品的设计、标准化的制定、选店、管理、QSC的检查等,都有很高的要求。”

拥有多轮融资的喜茶和奈雪,都曾迎来飞速拓店阶段:喜茶在2020年下半年“猛增”,当年9月一个月时间开店60家。分阶段看,喜茶截至2020年底共有695家门店,但2021年直到三季度时,公司门店数量才突破了800家,扩张速度显著下降。近三年,门店增长率分别为139%、78%和26.3%。

喜茶历史开店时序图

而顶着“新茶饮第一股”的奈雪,刚过去2021年新开326家门店,数量略低于前期计划的350家。2018-2020年,公司累计关停9间门店,但仅在2021年的下半年,公司就关停了10间门店。

此外,快速布点之下,也需要考虑门店承载力的问题。这一点从茶颜悦色、乐乐茶的扩张又收缩,也可见一斑。

【其次,盈利难已成为普遍焦虑】

在茶饮的成本结构中,原材料、员工成本是大头。《中国新式茶饮行业研究报告2021》数据显示,因为中国新式茶饮成本占比较高,茶饮企业利润率约为25%。

这只是一个约数,事实上,很多品牌达不到。以奈雪为例,其财报披露,2021H1公司门店经营利润率为19.2%,而这一数据在上一年度更低,仅为12.2%。

需要注意的是,这是利润率,企业实际到手的净利润更低。还是以奈雪为例,2021年上半年,奈雪的营业收入为21.26亿,净利润却只有4820万,营业净利率仅为2.2%。这意味着,每售出一杯30元的茶饮,奈雪大约只能赚到0.66元。

喜茶2021年第四季度营收为13.38亿元,推算下来,去年喜茶营收应该在50亿元左右。两家营收体量差别不大的情况下,奈雪的茶连年亏损,喜茶大概率也如此。

久谦咨询中台数据显示,从2021年7月起,喜茶在全国范围内的坪效与店均收入开始下滑。以2021年10月份数据为例,店均收入与销售坪效较7月份下滑了19%、18%;与去年2020年同期相比,则下滑了35%、32%。

“生存压力是‘喜茶们’面临的第二个坎。飞速发展下,品牌对资金的需求、对门店存活率的需求都很高。如何保持更高的品牌存活能力?模式如何可持续发展,也是重中之重。”林鲁敏说。

【核心痛点:流量危机】

当一个茶饮品牌发展到一定的规模阶段时,规模效应和品牌效应对企业发展的促进效应就会逐渐减弱。这像一个魔咒,也是新茶饮普遍需要面临的问题。

茶颜悦色在1月初官宣提价,成为行业内公立年的第一个热搜。而喜茶和奈雪“步调一致”地选择降价路径。

看似不同的路径背后,降价和提价,本质上都是一个问题:流量危机。喜茶、奈雪因为扩张门店,密度加大自然稀释了客流,就要动用价格手段来吸引新的流量,缓解因客流下滑造成的利润下滑问题。

同时,由于客单价偏高,喜茶、奈雪、乐乐茶为代表的高端品牌仅占有中国新式茶饮行业7.7%的市场份额,覆盖人群较少。此次降价利于拓展市场、增加客流。并通过营业额的提升,降低租售占比和人力占比。

据悉,自今年1月,喜茶营业收入环比增长11.19%

茶颜涨价,则是因为在存量市场上,或者说在主战场长沙,因疫情造成游客客流断崖下降,被迫关闭近百家门店。在密度已经相对饱和、难有新的客流增量的情况下,保住现存门店的利润,尽可能避免亏损面扩大,唯一的方法就是涨价,提高客单价和坪效,在有限场景内贡献更多业绩。

当时,官方给出的解释是“之前5年多没涨过价,主要有2个优势顶着:一是品牌红利,二是依靠规模扩大带来的采购红利”。可见,在铺面、流量、品牌势能、采购成本、利润之间,一套无形的“多米诺骨牌”正在环环相扣。

【产品同质化的“老伤”难治愈】

里斯战略定位咨询中国合伙人肖瑶曾表示:“奈雪的茶、喜茶、乐乐茶这些品牌还没有建立真正差异化的优势,虽然每一家都认为有更偏好的消费者,但实际品牌之间的可替代性非常强。”

风格相似的产品

虽然高端现制茶饮在过去几年迎来高速发展。然而,产品技术壁垒低、行业准入门槛低、消费者品牌忠诚度低、中高端区隔不明显等特点明显,同时,“喜茶们”不仅要面临现有玩家的厮杀,还要面对层出不穷的入局者。

一位业内人士认为,产品同质化,是存在于茶饮赛道的一个“老伤”,再加上发展过快,让品牌们更注重“跑马圈地”,而忽略了塑造独特性。“再加上越来越多的所谓‘平替”出现,让这些身处高端的品牌失去议价能力。

11-20元消费区间仍然是主流 资料来源:艾媒咨询

04 从瑞幸的“原地逆袭”或可见破局路

餐饮老板内参创始人秦朝认为, 瑞幸可以看作是放大版的新茶饮咖啡赛道玩家标本,优势和缺点都已经放的很大,分析新茶饮的挑战,其实客观分析一下瑞幸的发展就能得到启发。“从长远来看,市场没问题,空间还很大。现在的问题是身体跑的太快,需要‘等一等灵魂’的问题,和‘身体素质再加强’的问题。”

当年,瑞幸因为财务造假时间“丢了半条命”。本以为气数已尽,谁知却逆袭了。究其根本,瑞幸在一系列风波之后,快速走完了闭环。其“守势”和“攻势”都非常积极。

守势:减少直营,收缩门店。增加加盟店保持回血状态。

攻势:加大差异和创新、成本结构优化、精细化运营。

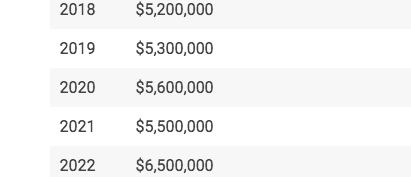

瑞幸开店最猛的时期是2018年和2019年这两年,每年净增2000多家新店。扩张过快导致许多门店质量不高,甚至多地出现点位重叠的问题。造假事件后,追求单店盈利能力,成为品牌的首要动作。

值得注意的是,在大刀阔斧缩减直营店的同时,瑞幸的加盟店却快速增长。开启了“直营加盟双模式结合”的战略。

数据来源:瑞幸财报

从“攻势”来看,2020年,瑞幸咖啡推出77款新品;2021年上半年,一口气推出50多款新品。创造出厚乳系列、生椰拿铁、SOE精品咖啡等业内爆款,创造数据神话。

此外,积极进行内部优化,修炼内功。扛住规模诱惑、短利诱惑,并积极优化成本结构、构建起私域流量。1月底,随着大钲资本宣布其牵头的买方团成为瑞幸控股股东,以陆正耀为代表的前管理层彻底退出。标志着瑞幸迎来全新发展阶段。

从这个角度来看,今日,以“喜茶”为代表的新茶饮们,似乎可以向瑞幸学习、总结经验。毕竟,随着经济形式的变化、消费需求收缩等因素的叠加,资本的催化作用会减弱,品牌、运营力、组织力这些内部驱动因素会更加凸显。

05 小结

林鲁敏认为,当下“喜茶们”或许有两点可重点关注:一是健全组织架构和福利模型,适当眷顾一线的员工的需求,加强一线伙伴的训练,关注他们的心理活动;

二是从回归产品模型的优化,思考如何打造极致性价比的产品线。“很多品牌都在推出第二第三品牌,包括喜茶,拿到资本后又自己做起了资方,而事实上,提高自身的价值和品牌力更重要。”

短期危机学瑞幸,而长期走势,向星巴克、麦当劳学习,打造真正的系统实力,或许是“喜茶们”接下来的重点。

本文来自微信公众号“餐企老板内参”(ID:cylbnc),作者:王盼,36氪经授权发布。