2021 年,无疑又是出海 DTC 品牌备受资本宠爱的一年。在众多融资事件中,快时尚服装品牌在 2021 年的热度格外高。不管是 SHEIN 在全球的成功给了各位资本和玩家信心,还是海外消费者对快时尚有了更多需求或者是单纯跟风,2021 Q4 之前,出海快时尚赛道呈现出品牌融资频繁、融资金额大、资本来头大的现象。

白鲸出海在这一年中也始终关注着这些融资的快时尚品牌的发展动向,新年伊始,笔者来盘点一下 2021 年有哪些快时尚品牌融资,这些品牌在发展路径上有哪些异同,以及品牌们的近况如何?

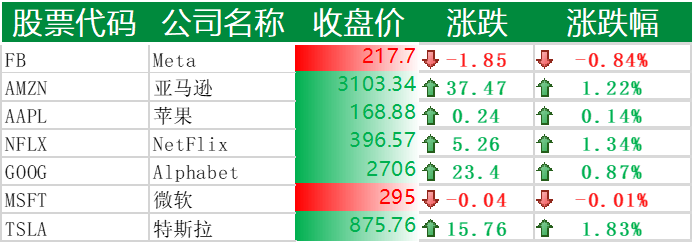

想必读者已经看出,表格中笔者只总结了聚焦日常穿着场景的快时尚品牌的融资情况。鉴于 2021 年融资的快时尚品牌很多,例如表格未收录的配饰品牌 THEYKNOW、Happiewatch、母婴服装品牌 PatPat、泳装品牌 Cupshe 等等,篇幅有限,本文将只关注日常向女装快时尚品牌。

从基本信息来看,品牌融资时间集中在 2021 年 Q4 之前,这些品牌大多成立于近 2 年,资本的进入节点自然也集中在了品牌融资的早中期阶段。另外,品牌融资货币都是美元,一方面部分投资机构本身是海外资本,另一方面也从侧面说明,这些品牌至少在短期内瞄准的是海外市场,争取美元基金,在拓展合作伙伴、渠道和业务的过程中都更便捷。根据 Similarweb 和 semrush 等第三方平台统计,上述品牌超过 50% 的网站端流量都来自美国。

尽管相似之处众多,这些品牌的出海路径以及这 1 年来的业务重点还是展现出差异,也有各自可圈可点的部分。

01「Bloomchic」——菜单设置方式大换血,甩掉“廉价的帽子”、找到“明星类目”

「Bloomchic」是一个大码女装品牌,2021 年 2 月和 8 月分别完成了数百万美元与数千万美元的投资。白鲸在《「SHEIN」也入局的大码服装市场:850 亿美金规模,头部品牌只有 4% 渗透率》一文中介绍过美国大码女装市场与正码女装市场的规模差距实际上不大,但市场竞争却小得多。即使是头部品牌「Torrid」的渗透率也不到 4%,但是「Torrid」成功上市,让不少品牌注意到了这门生意。

「Bloomchic」7 月份的网站端流量是 23.36 万,与 2021 年年初相比已经有极大上升。后半年品牌网站端流量基本稳定在 20--40 万之间,同时有缓慢上升趋势。Similarweb 数据显示,「Bloomchic」2021 年 12 月的网站访问量约为 39.85 万,较笔者第一次观察时,也就是 7 月份,数据涨幅 70% 左右。

距离上次观察过去不到半年,「Bloomchic」最大的变化来自其官网。8 月份时,「Bloomchic」官网的主菜单整体上按照服装类目来划分,除了新品、畅销品、折扣品,分成了上衣、裤子、连衣裙、泳装和配饰,其中裤子类目中不包括做工相对复杂的牛仔裤。现在,「Bloomchic」将这些类目收到了 Shop 这一个菜单栏中,其他部分则变成了“适配所有人的裤子”、“销售季新品”(当前为情人节销售季)以及“各场景适配服饰”。而女裤菜单现在有了牛仔裤品类。「Bloomchic」之前提供 12-22 码的服装,现在其 Instagram 账号及官网都放出预告,很快会将尺码范围调到最大 30。

「Bloomchic」主菜单布局的变化传达了至少 2 点信息:

1.女裤系列被单独列为一个类目,并放在目录相对靠前的位置,说明女裤可能变成了「Bloomchic」的明星产品系列。「Bloomchic」将女裤分成 3 类,分别适合臀腿尺码大但腰细、腰线尺码大但臀腿细以及腰臀腿匀称的身材。「Bloomchic」在对大码用户的需求做进一步细分,并反映在了女裤产品线上。

2.「Bloomchic」正在努力让品牌变得更加丰满,主要体现在 2 个方面,1 个是将特卖和清仓,从第 2 个标签这一显眼的位置移除掉,其实虽然高喊品牌出海,但其实绝大多数的品牌卖点还是“性价比”,「Bloomchic」正在试图摆脱这一“束缚”。另 1 个是通过场景来划分产品,品牌通过场景来划分产品其实并不是什么新鲜手段,但众多品牌之所以要营造场景、搭建社区就是为了给用户提供更多购买灵感和人群归属感,这些手段更多是为了满足用户情感需求,也是为了提升品牌力。

「Bloomchic」8 月份在 TrustPilot 上的 5 星评分占比 59%,现在占比提升到了 69%。

02 细刻 3 品牌——用 Facebook 讨论组“捕捉”成熟女性

细刻旗下主要有「JustFashionNow」、「StyleWe」和「Noracora」3 个女装品牌,从其产品风格以及社交媒体粉丝画像大致可以判断,这 3 个品牌的主要用户是成熟女性。

2021 年 4 月,腾讯以 5000 万美元投资了细刻。企查查数据显示,2021 整年,腾讯一共达成了 10 笔电商投资项目,其中出海类的跨境电商项目只有 B 轮融资的细刻和被企查查打上了“跨境电商”标签的 11 月 E 轮融资的小红书。

细刻“跨境电商”、“快时尚”的标签让它在腾讯的投资版图中显得格外独特。补上跨境快时尚的缺位、找到成为下一个 SHEIN 的“潜力股”,这都可能是腾讯达成这笔交易的出发点,但在众多快时尚企业中选择细刻,说明细刻也有其过人之处,比如细刻也在不断优化自己的供应链系统。

而在前端,细刻最大的变化就是为 3 个品牌创建了 Facebook 非公开讨论组,并通过官网引流。

「JustFashionNow」官网为 Facebook 讨论组引流

笔者在 4 月观察时,细刻的 Facebook 和 Instagram 账号,除了「Noracora」外,基本处于未经营状态,3 个月前,3 个品牌先后在 Facebook 创建了非公开讨论组,其中「JustFashionNow」和「Noracora」加入群组前邀请用户参与小调研、留下邮箱号。

近期,很多品牌在 Discord 创建讨论组,比如「Cider」、「New Era」、「Gymshark」等。而细刻却选择了 Facebook。笔者认为,这与 3 个品牌目标用户的年龄层更大,而 Facebook 的使用者年龄跨度也更大有关。笔者翻看了群组成员,仅从个人视角出发,群组中的用户年龄层比笔者想象得还要大,多为有家庭、子女的女性,与「SHEIN」、「Cider」等以 Z 世代女性为主要用户的品牌略有不同。

与 4 月份相比,细刻的 3 个品牌更加重视培养粘性用户了。

03 「Halara」——面料创新,用户的「Lululemon」平替?

「Halara」是原车好多 CTO 张小沛创立的休闲运动服装品牌,A 轮获得了红杉中国等资本的 1 亿美元投资。

「Halara」网站端和 App 端流量相较年初都有大幅上升。根据 semrush 统计,「Halara」的自然流量在 2021 年 9 月和 11 月有 2 次明显上升(该数据与 SimilarWeb 有出入,哪个数据更准确,欢迎读者评论区告知)。目前,其网站月访问量基本能维持在 100 万以上。而根据 App Annie 数据,「Halara」iOS 版本目前基本稳定在了美国 iOS 购物榜 Top100,成绩一般,但进步不小。

「Halara」自然流量 2021 年变化图|来源:semrush

「Halara」App iOS 端美国购物榜变化情况 (2021.11-2022.1)|来源:App Annie

相对于这次盘点的其他品牌,「Halara」聚焦的是一个更加垂直的赛道,这也让「Halara」的打法可以与其他品牌有所不同,运动服品牌除了要提升对流行趋势的敏感度,更重要的反而是提升产品性能。

根据「Halara」在社交媒体的宣传内容、用户讨论话题以及其官网变化,与 2021 年年初相比,在笔者看来,「Halara」最大的变化在于将营销重点放在了新推出的 2 条围绕面料开发的产品线,Petitoff Fabric 和 Cloudful Fabric。

Petitoff Fabric 瞄准了养宠人士衣服容易粘上宠物毛发,总是需要用滚筒除毛的痛点。Cloudful Fabric 则是针对运动时流汗、衣服容易不透气的痛点,尤其是前者聚焦的用户痛点是多数品牌没有关注过的。而在社交媒体上“萌宠+产品”的配置也一直是流量密码。

面料创新、踩中用户需求是 1 方面,有不少「Halara」的用户将它视为「Lululemon」的平替,这也成了「Halara」的另 1 个流量密码。「Lululemon」的紧身裤售价至少在 100 美元以上,而「Halara」Petitoff Fabric 的产品原价在 30--60 美元之间,比「Lululemon」的一半还少。

04 「Cider」——新增大码、泳装产品线,稳定发挥

「Cider」是一个面向 Z 世代女性的女装品牌,2021 年融资 2 次,投资方包括 a16z、DST Global 等海外资本。

在一众融资快时尚出海品牌中,「Cider」的先天优势较为明显,无论是创始团队的配置还是投资方的实力似乎都让「Cider」在出海这条路上走得更顺。白鲸在《一年融资 4 次,「Cider」是「SHEIN」的 2.0 版本吗?》中对「Cider」的基本信息做了具体介绍,感兴趣的读者可以前往查看。

文章中我们介绍过一个品牌的“产品、服务和感觉”与用户粘性之间的关系。而「Cider」相比其他快时尚品牌最大的优势就在于传递“感觉”的能力。

如果具象这种能力,就是符合 Z 世代审美的网站设计、表达品牌理念的年轻化手法以及出现在 Z 世代聚集的社交媒体上等等。据「Cider」官网介绍,其产品线分类方式以“灵感”来区别,每一款产品的灵感可能来自生活中的某一个“时刻”、“场合”或者“情绪”。与用户建立情感连接自然会建立用户与品牌更强的粘性。

而在社交媒体上,「Cider」通过 Instagram 主账号——Instagram 社区账号——Discord 讨论组的营销漏斗对粉丝分层,将忠实粉丝引入 Discord 群组。

Discord 已经成为不少品牌维系用户的方式,笔者对比了「New Era」、「Gymshark」、「AllSaints」等品牌的 Discord 讨论组,「Cider」的活跃度相对更高,品牌用户以年轻女孩为主也许是原因之一,除此之外,在笔者看来,「Cider」的 Discord 讨论组发展前期,管理人员发挥了不小作用。

去年 9 月,「Cider」Discord 群成员只有不到 400,新人进入后,管理员发送欢迎消息、并告知用户自己是第几位成员。当成员提出问题没有人回应时,管理员会现身回复并引导其他成员讨论,让所有用户感受到重视。

现在,「Cider」Discord 的群组成员过千,基本每个话题都能有用户自发展开讨论。用户在讨论组中会自发早安问候、祝福他人生日、情感答疑、聊最新趋势,虽然群成员以年轻女性为主,但话题并不限于时尚、音乐、电影,也会有 NFT、元宇宙等。

另一个亮点在于管理员在群公告或者发言中,即使在表达禁止歧视、禁止发无关内容的规则,也会使用较为活泼的网络用语和 emoji,这种表达方式会让用户感到更熟悉,也会更容易产生共鸣和归属感。

对于「Cider」而言,从 Discord 群组中可以了解用户们最近在追的热点和喜好,这是一个正向循环,让品牌更了解用户,也让用户更喜欢品牌。

继上一次融资之后,在产品上「Cider」添加了大码线和泳装线,各社交媒体账号的粉丝或点赞数都在上升,其中 Instagram 主账号 Shopcider 和 Discord 讨论组的粉丝数上升较为明显。

根据 SimilarWeb 数据,「Cider」PC 端月访问数从 2021 年 8 月开始能维持在 200 万次以上,并呈上升趋势。App 端数据也不差,进入 2022 年,其 iOS 版本基本能够维持在美国购物榜单 Top50。

05 「Commense」——我终于看到了心潮无限的独立站

笔者本来没有打算对字节投资的心潮无限多做讨论,企查查显示,2022 年 1 月 7 日,其 Infinite Waves 商标刚刚完成注册,而从其企业官网跳转,会找到一个名叫「Commense」的女装快时尚品牌,但通过搜索,显示品牌法人 Luke Zhang 与心潮无限主要人员似乎并无直接关联。而投资人之一与字节跳动关联的北京量子跃动科技有限公司也在最近退出了法人团队。我们也都看到,字节在近期推出了自己的独立站 Dmonstudio(有消息称,该独立站已关闭),前段时间还推出了独立购物 App Fanno。投资心潮无限更像是字节为提升在电商领域成功突围概率的举动。

不过尽管企业内部有变更,在向业内人士求证后,基本可以确定「Commense」的确是心潮无限的品牌。

从官网的整个设计以及当前的产品来看,「Commense」与「Cider」等 Z 世代服装品牌面向的消费群体不同,主体用户是已经步入职场的女性,但又比细刻品牌们的用户年轻一些,或者说「Commense」的用户时尚感更强一些。

「Commense」的网站布局与一般的快时尚品牌差别不大。主菜单中外套和连衣裙被单独列了出来,其中外套包括大衣、羽绒服、西装等类目,连衣裙中有晚礼服类目,这些类别的服装对面料、设计、剪裁的要求更高,加上「Commense」的所有产品展示图都是简约、一致的风格,更显产品质感和品牌调性。“solutionwear”是主菜单中不常见的设置,实际上主要是按照面料或使用场景的不同来划分产品线的。

除此之外,「Commense」也在积极运营博客、社交媒体账号,并积极寻找投放广告的合作方,这也是很多体量还没涨起来的品牌在做的事。笔者将会持续观察「Commense」的品牌动向。

「Commense」寻找合作网站的界面

总结

“提升品牌力”可以说是融资出海的快时尚品牌在 2021 年最大的变化。这些品牌优化供应链对流行趋势的反应能力的同时,也开始注重用对用户分层,发现细分需求,优化产品和服务是一种体现,通过社区、社交媒体与用户建立更紧密的联系是另一种体现。

本文来自微信公众号“白鲸出海”(ID:baijingapp),作者:zhaolisa,36氪经授权发布。