近日包括“股神”巴菲特旗下的伯克希尔·哈撒韦、全球最大对冲基金桥水、高瓴HHLR等在内的多家巨头向美国证券交易委员会SEC提交了13F报告,备受市场关注的大佬最新持仓也随之曝光。

总的来说,伯克希尔·哈撒韦的前五大重仓股没有变化,头号重仓股仍然是苹果。比较引人注意的是大幅增持了雪佛龙、增持幅度超过30%,后者也因此跻身该公司的前十大重仓股。

高瓴HHLR和桥水的调仓动作则都比较明显。其中,高瓴旗下专注于二级市场投资的基金管理人HHLR Advisors也对前期股价涨幅较大的中概股逐渐进行了调仓,在四季度清仓了阿里巴巴和B站,减持了拼多多、Boss直聘等互联网公司,同时加大了对A股、港股的投资力度。截至四季度末,高瓴HHLR在美股市场持有76只股票,持仓规模进一步下降至64.72亿美元。桥水则在去年四季度大幅增持拼多多、京东和阿里巴巴等中概股,同时清仓了亚马逊、甲骨文、奈飞等多只个股。

高瓴HHLR加大A股、港股布局,理想汽车、SEA冲进前十

北京时间2月15日,SEC网站显示HHLR Advisors公布了2021年四季度美股持仓数据。截至四季度末,HHLR Advisors在美股市场持有76只证券投资标的,相比去年三季度的85只继续减少;持仓市值64.72亿美元,相比二季度的97亿美元、三季度的76.46亿美元也在进一步下降。

在这76只投资标的中,生物科技、云计算和新能源等科技型企业占比超过七成,中概股、医疗与科技股是其投资主线。而在A股和港股市场,HHLR也相当活跃,去年下半年以来重仓投资了诺诚健华、三环集团、保利协鑫和用友网络等公司。

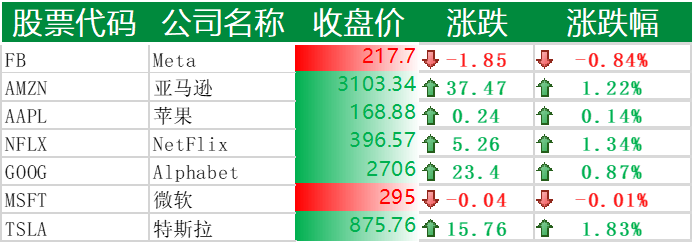

老规矩,我们先来看看高瓴截至四季度末前十大重仓股的具体情况,每经记者给大家做了一个整理(数据来自SEC):

从这份持仓可以看出,最新的前十大重仓股为百济神州、On 昂跑、传奇生物、赛富时、天境生物、京东、SEA、DoorDash、爱奇艺和理想汽车,其中6只为中概股。前五大重仓股的持有市值分别为14.83亿美元、6.04亿美元、5.5亿美元、4.9亿美元和3.4亿美元。

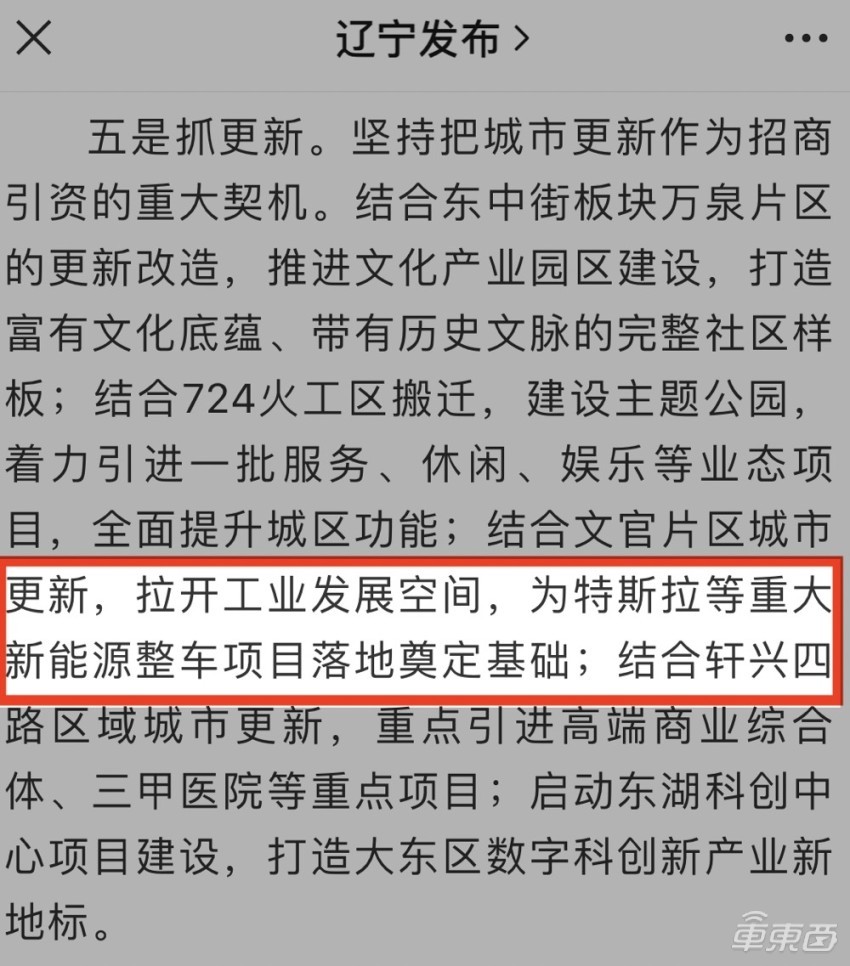

在这其中,理想汽车是首次进入了HHLR美股持仓的十大重仓股行列,HHLR的投资团队在四季度对理想汽车大幅增持392万股。

另一只新进前十大重仓股的个股为东南亚电商SEA。值得一提的是,高瓴曾在去年一季度清仓了该个股,又在去年三季度把SEA重新买了回来,四季度更是加仓为前十大重仓股。

另外,HHLR在四季度增持和新进12只股票,涵盖多家生物科技和新能源龙头公司。生物科技依旧是HHLR在美股的重点方向,从十大重仓股来看,HHLR长期重仓的百济神州和天境生物继续排在前十大重仓股的行列。

总体而言, HHLR在美股市场对前期股价涨幅较大的中概股逐渐进行了调仓,在四季度清仓了阿里巴巴和B站,减持了拼多多、Boss直聘等互联网公司。而在对美股进行调仓的同时,HHLR也加大了对A股、港股的投资力度,近期就投资了三环集团、保利协鑫、用友网络等公司。

“股神”继续大幅增持雪佛龙,减持医药股

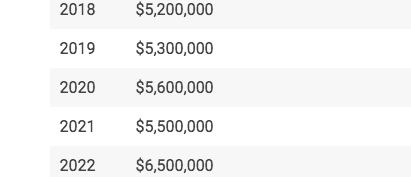

同样在周一公布了最新持仓情况的还有“股神”巴菲特旗下的伯克希尔·哈撒韦公司。该公司向美国证交会(SEC)提交的13F持仓显示,截至四季度末其持仓总市值为3309.52亿美元,相比三季度末的2934亿美元出现了大幅增长。

具体持仓方面,十大重仓股集中度为89.54%。稳坐第一大重仓股席位的仍然是苹果公司,持仓数量维持8.87亿股、市值1575.29亿美元,占披露持仓总规模的47.6%。第二到第五大重仓股也依然是美国银行、美国运通、可口可乐和卡夫亨氏,持股数量分别为10.1亿股、1.52亿股、4亿股和3.26亿股,市值分别为449.39亿美元、248.04亿美元、236.84亿美元和116.9亿美元。我们也为大家统计了前十大重仓股的具体情况(数据来自SEC、Whalewisdom):

整体来看,伯克希尔·哈撒韦公司第四季度新进3只个股、增持4只股票、清仓2只股票、减仓8只股票。

买入方面,四季度增持幅度最大的依然是雪佛龙、增持幅度达33%,持仓市值升至44.88亿美元。 新建仓公司中最受关注的当然是动视暴雪,截至去年底持股数量为1465.8万股、价值9.75亿美元,并且凭此大赚了一笔。引爆动视暴雪股价的原因是今年1月中旬,微软宣布有意以每股95美元、共计687亿美元现金收购动视暴雪,此举导致动视暴雪股价应声上涨25%至每股82美元以上。而巴菲特的季报显示,在微软收购前,其已经大举建仓暴雪,实现了精准狙击。

减持方面,伯克希尔·哈撒韦公司继续减持医药股。其实去年三季度该公司就清仓了医药巨头默沙东、减持艾伯维和百时美施贵宝。四季度股神继续减持艾伯维,持股比例大减79%,对百时美施贵宝的持股也减少了76%,可以看出一些操作趋势。此外,伯克希尔·哈撒韦公司还减持了Visa和MasterCard。

桥水继续加仓中概股,清仓亚马逊、甲骨文等

全球头号对冲基金桥水近日也公布了截至2021年底的四季度持仓报告。

13F文件显示,截至2021年四季度末,桥水持有股票和ETF的市值为172亿美元,相比去年三季度的182.64亿美元有所下降。有第三方统计数据显示,桥水去年四季度增持了299只股票或ETF、减持了292只、新进137个标的、清仓89个,前十大重仓股集中度35.59%。

具体来看,桥水增持规模最大的五个标的分别为宝洁、好士多、百事可乐、麦当劳和强生。同时,中概股也获得了桥水的青睐与增持,加仓比例较高的中概股包括电商龙头拼多多、京东和阿里巴巴,增持幅度分别达到了38%、33%和29%,另外蔚来、百度等也获得增持。

减持方面,桥水在四季度直接清仓了亚马逊、甲骨文、MasterCard、奈飞、耐克等89只股票,同时大幅减持沃尔玛、减持幅度达43%,另外还减持了美国银行、富国银行、摩根大通等292只股票或ETF。

事实上,从近期多家巨头的操作中可以看出,机构对于中概股的态度和操作已经出现了一些分歧。有的还在继续热门增持中概股,有的则是对前期涨幅比较大的中概股实施了减仓操作,也有的在进行持续调仓。对于它们的后续操作与表现,每经记者也将持续关注。

本文来自微信公众号“每日经济新闻”(ID:nbdnews),作者:李蕾,编辑:叶峰 孙志成 杜恒峰王嘉琦 易启江,校对:何小桃 ,36氪经授权发布。