“跟我益起来!”十多年前,知名球星贝克汉姆代言,让舒客牙膏火极一时。如今,它要冲击上市了。

日前,舒客牙膏母公司薇美姿实业(广东)股份有限公司(以下简称“薇美姿”),正式向港交所递交招股说明书,拟冲击港股“国货牙膏第一股”。

创始人王梓权今年55岁,IPO前持有薇美姿15.58%股份,联合创始人曹瑞安52岁,持有14.86%股份,2006年创办舒客牙膏之前,二人都曾供职于蓝月亮的销售部门。

曾经,云南白药、舒客的出现,打破了中国牙膏市场被高露洁、佳洁士(宝洁)、中华牙膏(联合利华)等外资品牌把控的局面,如今云南白药牙膏更是跑到了市场第一。

2020年薇美姿营收16.16亿,净利润2.1亿。据弗若斯特沙利文,2020年薇美姿以5.3%的市场份额在中国口腔护理市场中排名第四,其中在儿童口腔护理市场的市场份额达20.4%,位列第一,同时也是美白牙膏市场第一名。

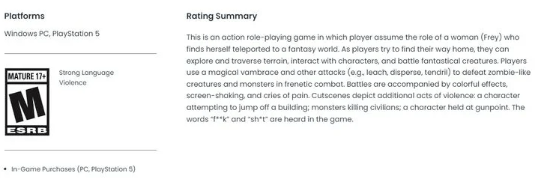

薇美姿招股书

与其他国产品牌相比,2020年,云南白药口腔护理类产品营收53.87亿元,是薇美姿的3倍多;但倍加洁与两面针的营收体量均不足10亿。

随着消费结构不断升级,中国消费者的口腔护理需求也发生巨变,冲牙器、漱口水、口气清新剂、牙粉、牙贴等新兴品类产品的市场渗透率正在快速提升,网红品牌发展迅猛,国产新锐素士、usmile也在冲击上市,参半、BOP、冰泉等频获资本青睐。

尽管舒客驻守的传统牙膏市场格局相对稳定,但前有劲敌,旁有猛虎,老牌玩家压力不小。

据弗若斯特沙利文,预计到2025年,中国口腔护理行业市场规模将达1522亿元。千亿市场的盛宴,变化正在进行时。

美白、儿童,哪个才是舒客的标签?

目前,薇美姿的成人基础口腔护理营收占比超六成,其次为儿童产品线和电动口腔护理产品线,占比15%左右。相较于国内其他五大口腔护理公司,薇美姿的子产品类别数目最多,拥有11个。

舒客产品图舒客官微

多品类布局,是舒客自创立以来的打法,十多年前在行业中还很少见。

2005年,牙膏市场定价普遍在3-8元/支,还是新秀的云南白药却走高端路线,推出了22元/支的牙膏。王梓权创办舒客时,没有一味跟随高端,而是决定每个产品线都做高端和低端两种产品,高端做形象、低端冲销量,配合9条产品线,有漱口水、口喷、牙贴、牙线等,产品数量一度达到56个,远超同行。

借此,舒客把竞争维度从单品类拉到了整个口腔护理市场。2010年,舒客销售额突破3.6亿,成为行业黑马。

不过,当时的中国消费者对漱口水、牙线等产品接受度有限,舒客虽然铺开了全品类,可市场反响有限。反观云南白药,2010年单牙膏收入已突破10亿。

眼下,舒客最重要的两个标签,一个是“美白牙膏”,一个是“儿童牙膏”。

舒客天猫官方旗舰店內,一款酵素美白牙膏售价29元,月销超6万件,是店内销冠,位列天猫美白牙膏热销榜、好评榜、回购榜第一。评论区中多出现“去黄效果好”等评价。店内打上“美白”标签的产品还有小苏打牙膏、益生菌牙膏、氨基酸牙膏等,月销量多则过万。

图 舒客天猫官方旗舰店

据招股书,舒客牙膏是2020年美白牙膏市场份额第一品牌,占比11.3%,但只比第二名高出0.3个百分点,优势并不明显。

儿童口腔护理产品或许将成薇美姿的第二增长曲线。

自2015年推出“舒客宝贝”子品牌以来,其儿童板块的收入不断上升。招股书显示,2019年-2020年,儿童系列产品营收从1.87亿增长至2.19亿,营收占比从11.3%涨至13.6%。2020年,它在中国儿童口腔护理市场的市占率达20.4%,位列第一。

这可能跟贝克汉姆的明星效应也有关。2011年舒客发力品牌建设,想邀请足球明星大卫·贝克汉姆,但团队与其经纪人沟通了3个月都没成功,最后还是王梓权打出了“儿童公益牌”,才成功打动这位球星,舒客也成为他在中国代言的第一个品牌。

值得一提的是,当年舒客在行业中率先推出了专门针对儿童的牙膏,为“舒客宝贝”的成立埋下伏笔。

据弗若斯特沙利文,2020年中国儿童口腔护理市场规模达48亿,2025年预计到达80亿。提前进场的舒客宝贝,能保持领先优势吗?

从线下王者到线上“新生”

王梓权和曹瑞安都是日化销售出身,对大卖场促销很有一套,创业初期舒客牙膏得以快速起量,靠的就是以人海战术“终端拦截”。在品牌知名度还远不如高露洁、佳洁士时,舒客通过导购密集推荐的“临门一脚”,把产品塞进消费者的购物车。

据《化妆品财经在线》报道,2012年前后,舒客全国的终端人员达7000人,这些导购就蹲在舒客的货架前,不断向过往消费者推销自家产品。2016年,舒客还开始在全国多个商超系统推行“舒客智护中心”,相当于一个品牌专柜,推广全品类产品。

舒客在营销上很舍得花钱。2011年大手笔签下贝克汉姆,后面又相继签下李冰冰、吴亦凡、sky天空少年团队,还曾在电视剧中植入。2019年,薇美姿仅广告开支就超过1亿。

电视剧植入广告图舒客官微

随着新品牌抓住流量红利崛起,以及年轻人消费阵地转移,薇美姿掉转船头,发力线上渠道。2020年,纯广告开支砍掉一半,而线上渠道推广开支猛增55%,达到1.4亿,2021年前三季度达到1.46亿。

薇美姿称,它在线上运营通过私域、与KOL(关键意见领袖)合作,在社交平台“种草”,以提升销量。

据招股书,近三年来薇美姿线上营收占比逐年上涨,2019年线上与线下渠道营收比重为38:62,到了2021年前三季度,比重为43:57。目前,舒客天猫店拥有近250万粉丝,超过高露洁、佳洁士、云南白药。

据弗若斯特沙利文,2016年至2020年,中国口腔护理产品的线上销售渗透率由23.6%增长至38.5%,预计到2025年增加至44.7%。线上值得品牌们投入更多注意力。

“起个大早、赶个晚集”

据《2020年口腔护理行业最新趋势报告》,有31%的消费者会同时购买两种以上类目来进行口腔护理。其中,冲牙器增幅最高。

对薇美姿来说,早期布局全品类的做法,似乎终于迎来了春天,但在这些新领域,它起了个大早,却赶了个晚集。

去年天猫双11全周期,舒客位列口腔护理行业榜单第六,在口腔护理仪器、电动牙刷、基础口腔护理、牙膏、手动牙刷、漱口水、口腔清新剂、牙贴等类目,只进入榜单前十。

图 2021年天猫双11口腔护理行业榜单

消费升级带来了新机会,新品牌有了爆发空间。国产网红新品牌从产品颜值、设计、形态、香味,再到营销策略、品牌定位,似乎更能抓住消费者的需求痛点。在市场助推下,它们有了与国际大牌叫板的信心。

据不完全统计,仅去年上半年,口腔护理赛道至少发生33起融资事件,融资总额超50亿元。

漱口水品牌“参半”从2019年5月至今融资8轮,字节跳动等连续追投。据《2020年度漱口水市场概况与趋势洞察报告》,其漱口水市场占比11.3%,仅次于头部品牌李施德林(强生旗下品牌)的19.3%,位列第二。

图 usmile品牌官微

成立于2015年的usmile以电动牙刷起家,去年天猫双11位列口腔护理行业第二,仅次于飞利浦,属国产品牌第一,其母公司已启动上市辅导。同样启动IPO的还有小米生态链企业“素士”,2020年营收超13亿。

有业内人士分析,未来口腔市场一定会呈现多元化的品类结构,但短时间内,牙膏的核心地位不会变化。对于在新兴品类博得一片疆土的新锐品牌来说,牙膏牙刷虽是红海,但非常诱人,而舒客们也要看到,要培育自己更新的增长极,保守的打法已不可取,或许,网红新品牌们也能成为它的“老师”。

※封面图来源《贝克汉姆拍摄舒客大片花絮》视频

本文来自微信公众号 “天下网商”(ID:txws_txws),作者:王卓霖,编辑:王诗琪,36氪经授权发布。