宁德时代身处于三重涟漪。

最内圈为个股的基本面,包括但不限于产业链话语权,产能饱和度,上游成本与议价能力,三元与磷酸铁锂之争,国际市场进程等。

中圈为新能源赛道板块,比如各国的政策鼓励,消费需求端的攻城略地,碳中和的大势所趋等。一张嘴就是“基本面向好”的投资者们,基本上就是以本圈层为重大依据。

最外圈即为整个中国资本市场大盘,作为创业板权重超20%的个股,宁德时代在很大程度上会受到整体情绪,市场的微观结构,尤其是机构投资者的变量影响。因此宏观因素也会在相当程度上对该股票形成冲击,比如乌俄危机,美联储加息等风声。

在这三重涟漪中,有恶意谣言,也有实实在在的担忧。

“宁王”报警有理,但暴跌也是真的。

01缠斗与不确定性

关于谣言“宁德时代与特斯拉谈崩,大笔订单被比亚迪截胡”,这其实是两条传闻,但许多人把它们直接混在了一起传播。

时间顺序来看,宁德时代与特斯拉谈崩谣言在前。

随着13日宁德时代的报警声明以及当天特斯拉有关负责人对记者的回应,所谓“谈崩”已经可以明确确认为“不实消息”。

但13日晚另一条传闻则同时开始发酵,某网友发表截图称:“特斯拉已经正式给弗迪电池下了20.4万台/年的刀片电池(型号C112F)采购订单,量产时间是今年3月份。”

在全部信息中我们并没有看到关于宁德时代的身影,而截至发稿,比亚迪和特斯拉双方均没有对该传闻做出正面回应。

看到这,耐心不足的朋友可能会心生疑惑:一条已经被确认的谣言,一条看似与宁德时代毫无关系的传闻,这有什么讨论价值?

但熟悉该赛道的投资者应该知道,蜻蜓点水般的传闻背后,是令人反复纠结担忧的行业大势:“磷酸铁锂与三元锂电的爱恨情仇。”

2017年之前,市场上新能源电池的主流选择还是安全性更高、成本更低廉的磷酸铁锂,市场龙头比亚迪在该领域投下重注。

同一时期,宁德时代大胆下注,All in了容量更高的三元电池。

2016年底,国家调整新能源汽车推广补贴政策,首次将电池能量密度纳入补贴参考指标。

在当时磷酸铁锂电池能量密度水平主要集中在70Wh/kg~80Wh/kg左右,与“纯电动乘用车动力电池系统的质量能量密度不低于90Wh/kg,对高于120Wh/kg的按1.1倍给予补贴”这一标准有着不小差距。

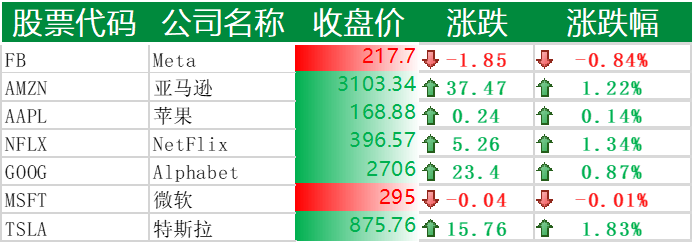

凭借着补贴带来的成本优势,宁德时代的行业地位迅速攀升。

根据动力电池联盟数据显示,2018年国内动力电池累计产量达70.6GWh,其中三元电池占比55.5%,磷酸铁锂电池占比39.7%;同期,三元锂电池和磷酸铁锂电池装车量分别为33.1GWh和22.2GWh,分别占装车量的58.1%和39%。

在绝对的成本压力下,比亚迪也不得不改弦更张,2018年之后,比亚迪全新上市的车型应用的基本都是三元电池技术。

但两大技术路线的“你追我赶”绝不肯如此轻易地就画上句号,2019年6月26日起,新能源汽车国家补贴标准降低约50%,地方补贴则直接退出,2019年综合补贴退坡幅度超70%。

远超预期的补贴退坡的力度,使得成本更低的磷酸铁锂(不需要镍或钴)又一次回到了人们的视线当中。

同时,相关主体对磷酸铁锂电池的研究也并未放下脚步,国轩高科为代表的企业已经达到210Wh/kg的能量密度,能量密度已经翻倍有余;比亚迪也推出了刀片电池,从系统层面大幅提升了电池系统的能量密度。

数据显示,2021年,磷酸铁锂电池在产量、销量、装机量分别占比57.1%、57.2%和57.1%,而且增速方面高出1倍左右,又一次对三元锂电实现了全面逆袭。

甚至特斯拉也在去年10月份的第三季度投资者会议中公开表示,标准续航版车型即将使用磷酸锂铁(LFP)电池来取代之前的三元锂电池,以此在保持利润率的同时做到避免销售价格的上涨。

以上逻辑中,似乎很简单就可以梳理出“磷酸铁锂逆袭,比亚迪好日子要来了”这种结论。

但真实的市场情况要远比这一推断过程复杂。

数据显示,2021年宁德时代的装机量依然在全行业占52%,比亚迪占16%、中航锂电占6%、国轩高科占5%、LG占4%、蜂巢能源占2%,其他52家电池企业共计占15%。

这与比亚迪自身的生态布局有关,一方面基于品牌的优势保护它并不愿意对其他车企供货,另一方面其他车企也未必愿意给消费市场的竞争对手输血送钱。

此外,磷酸铁锂低温性能差,无法适应北方冬天,以及电池重量等问题的存在,使得技术路线之争还远没有到大结局的时刻。

02变量“Q”

不夸张地说,研究新能源赛道,起码要拿出50%的精力去单独研究特斯拉。

对国内企业来说,与特斯拉相关的有以下几个母命题需要持续关注。

1. 上海工厂对产业上游供应链的带动作用;

2. 消费市场端的头雁效应;

3. (潜在的)无人驾驶落地后带来的冲击;

具体到宁德时代以及其背后所代表的电池赛道,我们需要特别关注的便是低价车型“Model Q”的传闻。

消息称,特斯拉全球副总裁、大中华区负责人朱晓彤确认,下一款将由上海超级工厂国产的特斯拉入门级全新车型。

新车定位纯电紧凑型掀背车,尺寸略小于Model 3,售价预计介于16-20万元之间。

这个售价可以说是真正杀入了中国汽车消费市场的主力区。

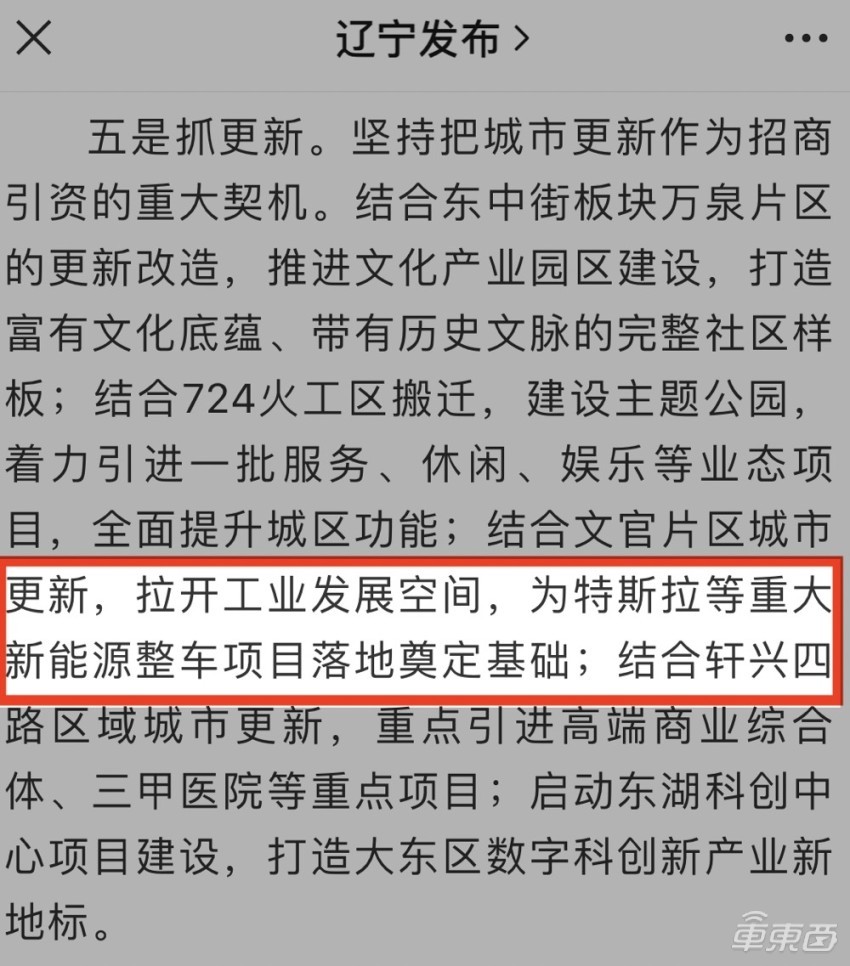

倘若传闻为真,那么届时的相关订单量恐怕将达到百万量级,谁可以在成本范围之内拿下这笔订单,谁就将迎来一波确定性的飞升机遇。

此前在特斯拉Q4财报发布后,我们曾系统梳理了马斯克的相关发言,整体倾向中马斯克呈一边倒态势强推“自动驾驶”技术。

相比之下,对其他外界关注的问题马斯克都不想花费太多的时间会精力回答。

其中关于低价新车型的问题,马斯克明确表态“由于自动驾驶技术进展过于迅速,因此没有时间和精力在这方面”,也号召“大家不要再关注自动驾驶之外的细枝末节。”

但是,基于一次比一次清晰的消息,以及中国市场的特殊性,我们不得不考虑Model Q只用于中国本土市场需求的可能。

毕竟投资会议的举办场地在美国总部,马斯克相关回答是面向全球市场的,因此其发言与中国单一市场“特供车型”的推出也谈不上绝对矛盾。

前不久,乘联会发布全球新能源车市格局报告指出,中国新能源乘用车世界份额达到53%,其中纯电动汽车在全球市场份额更是高达61%,可以说是绝对的最大市场。

当下,特斯拉在国内的影响力正在不断下降,2021年下半年,特斯拉在中国纯电和油电混合汽车市场的份额约为7%,低于上半年时的9%。

与特斯拉的竞争来看,我们的本土势力十分聪明,相同的价格中提供更好的内饰、服务、科技,这就导致了Model 3和Model Y在25万以上的价位区间竞争力不断下滑。

另一边,在20万以下平价区间,中国有着更为广阔的消费市场,足以提供巨量的现金流,这也与特斯拉的长期战略有着极高的契合性。

*先生产豪华车赚取利润,再生产平价车(Model 3)去获取现金流规模,但在中国,Model 3并不是真正意义上的平价,因此特斯拉必须持续下探。

我们知道,电动车的电池成本是相对固定的,往往车辆的价格越低,电池占总成本比率就会越高。

基于此车辆的最终价格越是下探,对供应链把控的要求就越高。

我们认为,宁德时代作为国内市场中最为强势的绝对巨头(市占率一打九),它几乎不可能成为Model Q的供应商。

道理也很简单,产能本来就吃紧,大量的订单等着供应,宁德时代完全没有必要去为特斯拉降低成本,去专门开辟一条便宜且利润单薄的生产线。

更宏观来看,高达55%的市占率本身就不可持续,无论是来自同行的压力,还是下游车企基于自身安全感的诉求,都不可能允许某家企业持续占据着绝对的话语权。

在聊到反垄断时,任正非曾有过一段颇有趣味的话:“我才不反垄断,我左手打着微软的伞,右手打着思科的伞,你们卖高价,我只要卖低一点也能大把赚钱。我为什么一定要把伞拿掉,让太阳晒在我脑袋上,脑袋上流着汗,把地上的小草都滋润起来,小草用低价格和我竞争,打得我头破血流。”

这段话中,恰恰反映出的是宁德时代当下的处境。

也是因此,我们才对宁德时代的换电业务抱有着极大的希望与期许。

除了上述微观和中观因素之外,宏观环境上,机构的大比例持股,将近一年的大涨,市场内部积蓄的板块轮动势能等,都在客观上为这番回调提供了心理依据。

事实上,我们认为宁德时代在此之前的强势表现,核心价值在于相比于下游车企,电池供应商的身份率先给予了它一种强确定性。

但随着行业进程的持续发展,上游的电池赛道也一定会先于车企遇到其行业特定的天花板。

届时宁德时代的走势,就要在很大程度上取决于第二曲线的发展状况。

要知道鬼故事它一定是假的,但鬼故事之所以能吓到人,是因为听众心中早已有了怀疑。

而市场是情绪的投射。

本文来自微信公众号“财经琦观”(ID:cjqiguan),作者:贾琦,36氪经授权发布。