2月24日晚间,阿里发布2022财年Q3(按自然年算为2021年Q4,本文将按自然年口径叙述)财报。财报显示,Q4营收为2425.8亿元,低于市场预估的2463.66亿元,同比增长10%;净利润为204.29亿元,同样低于市场预估的315.4亿元,同比大跌75%。

阿里对于净利润下滑的解释为,由于由于人民币251.41亿元的商誉减值以及所持有的股权投资的公允价格变动所导致净收益减少,未计入二项的非公净利润为446.24亿元,同比下降25%。

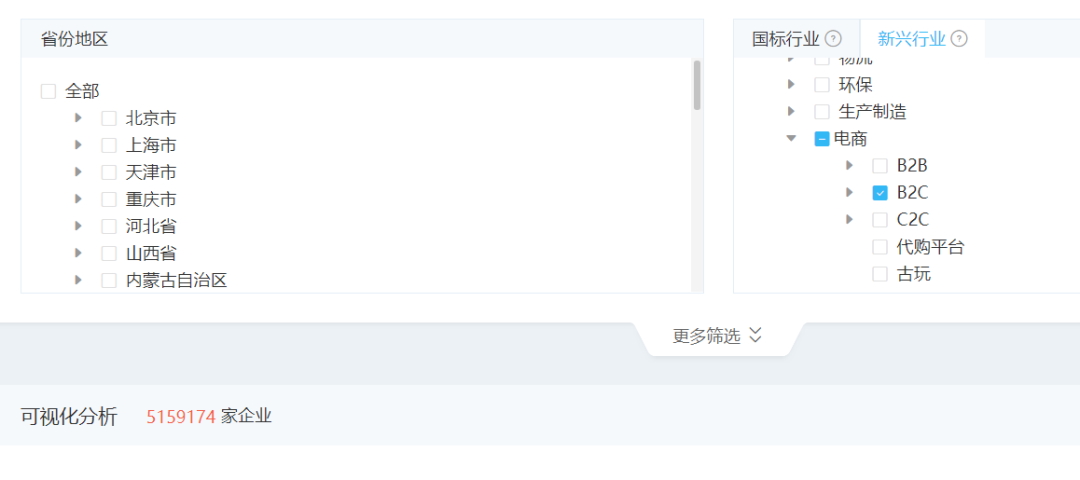

本次财报外界最为关注的点是,在中国零售商业板块中,占据集团总营收40%以上的“客户管理收入”,即交易佣金和广告投放,本季度首次出现负增长,同比下降1%。这一数字在上一季度为微涨3%,同样表现不佳。

在此前的投资者大会,阿里就已表示将在之后的财报中披露更详细的数据,这一季财报中,阿里首次单独披露了原来被并表在中国商业板块中的细分业务的盈利情况,包括本地生活、菜鸟、云业务、数字媒体记娱乐、创新业务等。

财报发布当天,阿里股价开盘下跌,低至100.2美元(为52周内最低),截至昨日收盘,股价为107.94美元,距离近两年的高位点(319.32美元)已经烧掉近七成。

在财报后的电话会上,阿里发言人认为,阿里目前的股价不能公平地反映公司价值。因此,在截至2021年12月的9个月里,阿里以约77美元回购了4220万份美国存托证券,并在本季度计划以14亿美元回购1010万股。

客观来说,包括市场增速放缓、监管制度在内,外部宏观商业环境是影响阿里业务的因素之一。但对比同样不达预期的拼多多与京东前几个季度的业绩增速,无论是下沉市场还是自营业务,阿里都理应存在、但并未取得对应增长。

阿里大方向的策略调整仍需要时间落地。以“多引擎增长”作为集团战略,聚焦用户价值挖掘而不是数量增长,在主营业务增长乏力的情况下,需要长期重投入的新业务板块,何时才能为阿里带来新的生机?

2021年无疑是阿里高度承压的一年。作为主要收入来源的国内零售电商业务增长乏力,首先体现在GMV与用户数两个指标上。

本季度(指自然年2021Q4),淘宝天猫的线上实物商品GMV同比个位数增长,若按类目划分,服饰、配饰、消费电子类产品交易额低于平均水平,但快消、家居品类增速较快。

用户方面,中国电商用户数在财报依旧未被提及,而阿里巴巴生态体系的全球年度活跃消费者为12.80亿,其中9.79亿来自中国市场,单季净增2600万,环比增幅不足3%。这其中,本地生活业务贡献的活跃消费者就有1700万。作为参考,拼多多2021年Q3的AAC为8.67亿,环比增长也仅为2%左右。

以平台为定位,阿里的电商收入主要靠交易佣金和广告投放,财报中统称“客户管理收入”。但在2021年各季度,这项营收同比涨幅迅速下滑,分别为40%、14%、3%和-1%。

这背后既受国内电商市场整体增速放缓影响,据海豚社数据,2021年上半年,中国网购用户数仅增3%;也有来自竞争对手的蚕食,曾经为阿里输送流量的抖音和快手都在自建电商闭环,曾以开放生态著称的快手,也于近日切断了第三方外链。

在流量端,淘系电商本身缺乏“造血”能力。内容化战略执行已久,唯一的流量引擎淘宝直播去年接连损失雪梨、薇娅两大超级头部;新项目如种草社区“逛逛”对消费者吸引力还很有限。

为此,阿里急需拓展新的流量阵地,本次财报中重点提及的淘特App便是其中之一。瞄准下沉市场,主打产业带供给与M2C模式,淘特自2020年初重新改版上线。截至2021年,其年活跃消费者数已达2.8亿,本季度增长3900万,算是贡献了大部分用户增量。

不过,淘特的用户增长是用更高的获客成本换来的——为淘特、淘宝等移动App的用户获取与市场推广,本季度的销售和市场费用占营收比重提升至15%(往年同期为11%)。承接了部分淘系用户与厂货商家的淘特,其大盘与淘系也有一定重合。

从收益角度看,淘特主要面向产业带商家,后者的广告预算份额大概率低于品牌商家,继而限制淘特的货币化能力——这也是拼多多近年来发力引进品牌主的原因之一。

国内市场增量有限,阿里便将海外市场作为突围方向。在国际商业板块,阿里的布局包括零售端的全球速卖通、Lazada(东南亚)、Trendyol(土耳其)、 Daraz(南亚),与批发端的Alibaba.com。近两年出口跨境电商风起,阿里也曾对SheIn推出上线Allylike,以试水跨境女装独立站。

在本季度,国际电商零售同比增长14%,主要由Lazada和Trendyol贡献驱动。但若以全年为周期观察,前三季度的同比增幅分别为77%、54%、33%,一路滑坡。

2021年12月,阿里宣布组织架构调整,新设立“中国数字商业”与“海外数字商业”板块,分别由戴珊和蒋凡负责。尽管曾陷入张大奕事件,能打仗、且能打胜仗的蒋凡被调往海外市场,依然被认为是阿里重注海外市场的标志。

在平台模式之余,以盒马、天猫超市等业务为代表的直营业务,在财报中的比重早已开始提升。

此前,阿里内部对于直营模式的探索更加分散,而在近日,手机天猫App上线了平台自营项目“猫享”,尽管据称只是内部探索项目之一,但阿里正有意借此IP构建消费者对猫系直营的认知,即是再造一个“买京东上自营”的可能性。

“我们现在非常重要的(现阶段任务)是把这 10 亿用户分层,对不同的圈层的用户需求提供不同的服务和价值。”张勇在电话会上如是说。

实际上我们不难发现,阿里正在变得越来越“重”。

在互联网的爆炸增长不再后,阿里此次10%的营收增速,更接近传统行业的水平。而阿里在零售生意中的业务发力倾向,也变得更像传统行业那么“重”。比如对于线下卖场的布局,以及对采销、物流、仓配等环节的深度介入等。

在自营业务和线下布局的加重投入,原因在于阿里对其侧重品类产生变化。在电话会上,张勇表示,在服装和消费电子等品类上,电商已达到30-40%这一相对高的渗透率水平,但是对于快消品、食品特别是生鲜品类,绝对市场容量非常大,既是刚性需求,且电商渗透率相对较低。未来有很好的数字化渗透机会。

侧重生鲜品类的业务板块,是阿里的“自营及其他”,包括高鑫零售、盒马,以及天猫超市三部分,这也是唯一一项保持增长,且营收占比超过10%的业务。截止2021年12月31日的三个月,“自营及其他”收入为679.06亿元,相较2020年同期增长21%,占阿里营收的28%。

值得一提的是,阿里合并高鑫零售报表的时候为2020年10月,此季度(2021年Q4)首次同比增速不被控股高鑫零售所大幅拉升,而是实打实的增加。

被阿里看重的生鲜品类,此前一直被视为“电商领域的盲盒”,传统电商模式始终无法触及。原因在于,生鲜品类的短保特点带来的高报损率,以及其消费场景的即时性对近场站点的布局要求。

短保意味着在供应链、仓储物流、库存管理等方面,无法复用传统电商的基础建设;而数日达甚至隔日达,都无法满足消费者需求。阿里需要做到模式多元化,在远场、近场、履约系统等方面实现良好的集成设计。

可以看出,阿里近些年的发力点,大多围绕生鲜品类所打造的线上+线下,远场+近场的多元架构,包括盒马、天猫超市、淘菜菜、饿了么等。

其中,淘菜菜是阿里入局农业的关键渠道。张勇在电话会上专门提到,淘菜菜将担任建立服务下沉消费者的供应链和物流履约网络的角色。据媒体报道,阿里资本市场人士透露,阿里去年对淘菜菜投入超200亿元。

有意思的是,不仅是阿里增加基础建设、实体布局等更传统的布局规划,我们眼中的互联网巨头,都在逐渐远离“互联网”一词。如京东,去年就将自己定义为“新型实体企业”,拼多多发力助农,自称是一家“农产品公司”。

一方面在于监管部门对于互联网行业的管理,实体产业被持续强调,另一方面在于经济大环境变化,原先巨亏烧钱借助资本换规模的互联网模式式微,“盈利”一词的优先级被大幅提升。

去年年底,阿里将“多元化治理”当做新的组织战略,各部门需独立运营,自给自足。如盒马就从阿里体系内事业群拆出,转变为独立公司,目标也变成全面盈利,并有传闻称盒马正在寻找独立融资。

互联网红利带来的持续性、爆发式增长,未来或许不复存在。电商巨头们面对几季度财报的“不达预期”,进入了新维度的战争中。

本文来自微信公众号 “未来消费APP”(ID:lslb168),作者:赵小米,黎佳瑜,36氪经授权发布。