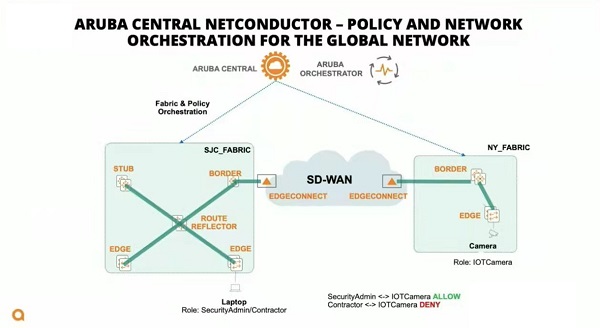

当地时间5月4日,美国SEC官网消息,SEC又将88家中概股列入“预摘牌名单”。这是SEC今年以来第六次将中概股列入“预摘牌名单”,累计波及128只中概股。此次名单内新增的中概股公司包括哔哩哔哩、36氪、网易等知名公司。

如果从2021年初来算,中概股总体累计跌幅可谓巨大,不少为大众所熟悉的互联网企业累计跌幅已超过90%。而对于这样的历史性事件,市场早已有了明确结论。

首当其冲的是2020年12月美国国会通过的《外国公司问责法案》。该法案的核心在于美国证券监管部门想要掌握外国公司上市时的审计工作底稿,如果相关企业拒绝接受这一条件,便会被 SEC 列入退市观察名单中。但根据我国《保守国家级秘密法》等相关法律的约束,部分中国企业不得随意展示审计底稿。在这样的“矛盾”下,中概股不出意外的遭到了大量资本的抛弃,股价集体跳水。

另外,大环境的不确定性也对股市造成了很大的影响。

除了外部因素外,这些跌了90%左右的公司自身问题也很明显。以在线教育领域的新东方和好未来、生鲜电商领域的每日优鲜和叮咚买菜、游戏直播领域的虎牙和斗鱼来说,眼下都遇到了不同的发展瓶颈。

1 在线教育转型之路

2021年7月,“双减政策”的大锤狠狠的砸向了教培行业。随之而来的,是行业相关企业以肉眼可见的速度关停、转型。作为行业绝对的两家头部企业,新东方和好未来迎来了“寒冬”。

从股价上来看,新东方距最高点199.74美元每股已跌至13.07美元每股,跌幅高达93.4%;好未来距最高点90.96美元每股已跌至3.89美元每股,跌幅高达96%。

【美东时间5月4日 来源:雪球】

在“双减”政策实施之后,新东方和好未来均不断尝试转型发展,但两家企业的转型之路太过崎岖,截止目前并没有什么明显的成果。

以新东方来说,今年以来近乎疯狂的尝试各个行业,“新东方平均每2天成立一家新公司”的话题也一度冲上各大社交平台热搜榜。从其布局来看,挺进的赛道包括但不限于幼儿托育、职业中介、食品经营、教育硬件、人力资源、体育产业、软件开发、智能机器人研发等多个领域。

不过,新东方转型业务中最引人注目的则是“直播带货”。

2021年12月28日,新东方成立了“东方甄选”,进军直播带货。作为新东方创始人兼董事长的俞敏洪亲自站台,并在此后间断性的出现在“直播间”为东方甄选引流。但即便有俞敏洪这位带着光环的企业家坐镇,东方甄选这一“带货”业务的成绩相比“罗永浩”仍差的不是一星半点。

【来源:抖音东方甄选】

至今来看,尽管新东方在积极尝试、探索不同的新业务,但其艰难程度显而易见,转型之路的前景仍然谈不上明朗。

与新东方的策略不同,同样寻求“转型”的好未来并没有选择大范围的尝试,而是依旧选择了“老本行”,只不过是把重点从学科培训转移到了“素质教育”。

好未来董事长张邦鑫曾在内部信中表明,未来发展重心围绕素质教育、To B 以及海外业务开展。在细分项目上,好未来除了尝试人文美育、科学益智、编程等科目,还玩起了音乐、体育、美术、托管、研学等项目。

当然,素质教育之外,好未来也做了多手准备。

据报道,3月10日,好未来注册成立深圳市星桐科技有限公司,其经营范围包括人工智能公共服务平台技术咨询服务、电子产品销售、云计算设备销售、智能家庭消费设备销售等。另外,生命科学也是好未来转型探索的方向之一。早在2018年,就成立脑科学实验室,并与多所高校达成相关协议,合作探索脑科学领域研究。

不难看出的,好未来不想把自己仅仅局限于纯教育,而是想成为一家“科技+教育”的企业。

一个观点是,目前随着市场对以素质教育为主的非学科辅导需求增加,尤其是年轻学生兴趣增加,非学科辅导市场规模必然会快速提升。 但现实是,好未来一直以来在素质教育领域并没有形成良好的口碑和品牌知名度,并且素质教育产品的需求相比于学科类教育很低,“家长”们很难为此付费。

因此,市场并不太看好好未来转战素质教育,而事实也证明了市场的看法。目前在素质教育领域,好未来并没有太多可视化成果。

如今,互联网行业已经进入存量饱和阶段,“双减”大锤之下的新东方和好未来,“转型”必然是一场残酷的求生之路,这场战斗或许比市场想象的要更加艰难。

2 靠讲故事的生鲜生意

2020年以来,生鲜电商成为了一条各路资本都关注的火热赛道。但事实上,早在2012年的时候,生鲜电商就进入了萌芽期,是一个早就存在的玩法。之所以会大热,根本原因在于疫情时代的来临。

基于疫情的原因,生鲜电商玩家们迎来了迅猛发展。而在赛道所有玩家中,2014年底成立的每日优鲜和2017年5月上线的叮咚买菜,是绕不开的两家企业,二者分别于2021年6月前后脚在美上市。

根据锌财经统计,目前每日优鲜距上市创下11美元每股的最高点已跌至0.355美元每股,跌幅高达96.8%;叮咚买菜距最高点46美元每股已跌至5.25美元每股,跌幅高达88.6%。

【美东时间5月4日 来源:雪球】

随着玩家之间的竞争愈加激烈,生鲜电商这门生意的问题也被彻底暴露了出来。 一方面是复杂的业务模式,另一方面是极重的资金压力,整体盈利成为了长期难以实现的难题。

有人认为,生鲜电商玩家们要解决的是如何通过提升效率减少成本来精细地运营20%的毛利空间,需要在成本及体验上寻找一个平衡点,或是在满足消费者的高品质消费意愿基础上实现品质服务及产品溢价。

这个观点凸显了生鲜电商通过供应链提升效率的重要性,而前置仓模式则是“效率问题”的关键点。

前置仓模式能够减少食材损耗,维持运营所需要的租金、人力和供应成本也相对门店要低,有助于提升整体毛利率。同时,前置仓模式也能够提供较好的体验,提升用户的忠诚度。 但即便“好处”很多,也无法掩盖前置仓前期投入较大,是一项极重的资产建设。

从整体上来看,目前叮咚买菜的选择是继续扩充前置仓,而每日优鲜与上市前相比,则是有意在前置仓数量上保持克制,缩减效益不好的站点,降低履约费用来控制成本。

【来源:叮咚买菜】

根据两家企业已经披露的数据来看,从2018年至2021年,叮咚买菜累计亏损已达115亿元以上。而每日优鲜从2018年到2021年前三季度,亏损金额累计达到99亿元,仅2021年前三季度的亏损就突破了30亿元。

虽然说在商业模式尚未跑通之前,以利润换规模的烧钱增长期,整体亏损是种常态。但眼下摆在每日优鲜和叮咚买菜面前最大的问题就是“缺钱”,资金链无疑成为了重要的护城河。

可问题在于,越来越多的资本巨头正在踏入生鲜电商行业。阿里布局了淘鲜达及仓店一体化的盒马鲜生;京东除了自营京东生鲜外,也布局了京东到家、仓店一体化的7fresh;美团则拥有O2O的美团闪购、前置仓模式的美团买菜等。此外拼多多、滴滴也涌入社区团购赛道。

在这样的环境下,每日优鲜和叮咚买菜的资金缺口将成为一个无底洞,投资人的信心又从何谈起呢?

总之,就目前来看, 生鲜电商是一个用来“融资”的好故事,但并不是一门好生意。

3 血拼版权的游戏直播

游戏直播行业经过多年的发展,格局基本确定,虎牙和斗鱼凭借在2014年提早入局积攒下用户和一批优质的主播及所产生的优质直播内容,战斗到了最后,承包了游戏直播这块蛋糕。但这块蛋糕,似乎并不怎么管饱。

目前,虎牙距50.82美元每股的最高点已跌至4.42美元每股,跌幅高达91.3%;斗鱼距最高点20.54美元每股已跌至1.82美元每股,跌幅高达91%。

【美东时间5月4日 来源:雪球】

作为两家企业最大的股东,手握热门游戏版权的腾讯曾一度想将二者合并归入麾下,但最终折戟在了“反垄断”的利斧下。合并告吹之后,作为游戏直播平台,游戏版权成为虎牙斗鱼的竞争焦点。

但随着国家“严禁网络视听平台传播违规游戏”的规定落地,没有获得版号的游戏在直播平台中失去了身影。 在内容为王的时代,游戏直播平台两百多天没有新游戏,意味着不断没有新用户进来,老用户也会因为“看腻”而离开。

在这种困境之下,虎牙和斗鱼只能依赖英雄联盟、绝地求生、王者荣耀、和平精英这些老游戏,而老游戏中最吸引用户的便是赛事,谁能拿到热门游戏赛事的直播权,一定程度上决定了平台的兴衰。

显而易见,继虎牙2021年拿下LPL五年独播权后,斗鱼由于赛事版权缺失,竞争力明显下降。

当然,拿下版权的虎牙也并不好过,在熊猫直播、企鹅电竞等平台相继停运后,能够分销赛事版权费的平台越来越少,但赛事版权费并不会因此停止上涨速度。以20亿买下LPL独播权后,虎牙的平台运营明显不堪重负。

最近,热门游戏之一的CSGO上半年major赛事正如火如荼的进行中,作为重量级的赛事,在国内吸引了不少玩家及观众。 但根据最近官宣的消息来看,完美电竞&完美平台独家制作官方中文流直播,b站揽下了直播权,而虎牙和斗鱼在这一次的直播版权竞争中却选择放弃。

【来源:哔哩哔哩】

由此可见,经过长期的版权竞争后,虎牙和斗鱼的现金流已经疲态尽显。

而在版权之外,凭借远超虎牙斗鱼的用户规模和资金实力,b站、快手、抖音也“轻松”地挖走了两家的主播资源,比如b站曾挖走斗鱼一姐冯提莫。这样的入局方式,对于业务相对垂直的虎牙斗鱼来说,无疑是一记重创。

另外,4月12日,国家广电总局网络视听节目管理司和中宣部出版局联合发文, 提出网络平台不得传播未经主管部门批准的游戏,失德人员不得上镜,设立青少年模式,直播境外游戏节目或比赛应报审报备等。 这对凭借游戏直播为生、直播打赏为主要盈利方式的虎牙、斗鱼来说,无疑是一大“噩耗”。

不堪重负之下,近日两家也被爆大规模裁员。虎牙国际化业务裁员比例高达70%,出海产品Nimo的运营团队大收缩;国内业务团队裁员20%。斗鱼直播整体裁员30%,主要裁员业务为游戏商务和直播经纪。

四面楚歌,没有人知道虎牙和斗鱼明天会走向哪里。

本文来自微信公众号 “锌财经”(ID:xincaijing),作者:路世明,36氪经授权发布。