又一家京东系公司冲刺IPO。

投资家网获悉,近期,证监会披露了京东科技提交的境外首次公开发行股份审批的相关资料,这意味着京东科技将转战港交所。

有消息称,京东科技正与美国银行、中信证券和海通国际合作进行上市,计划于2022年在香港IPO,募资10亿至20亿美元。

此前,京东系已有京东、达达集团、京东健康、京东物流4家上市公司。倘若京东科技此番顺利登陆港交所,现年48岁的刘强东,将收获人生中第5个IPO,个人财富也将更上一层楼。

一

顾名思义,京东科技孵化于京东集团,前身为京东金融,曾用名为京东数科,于2013年10月开始独立运营。

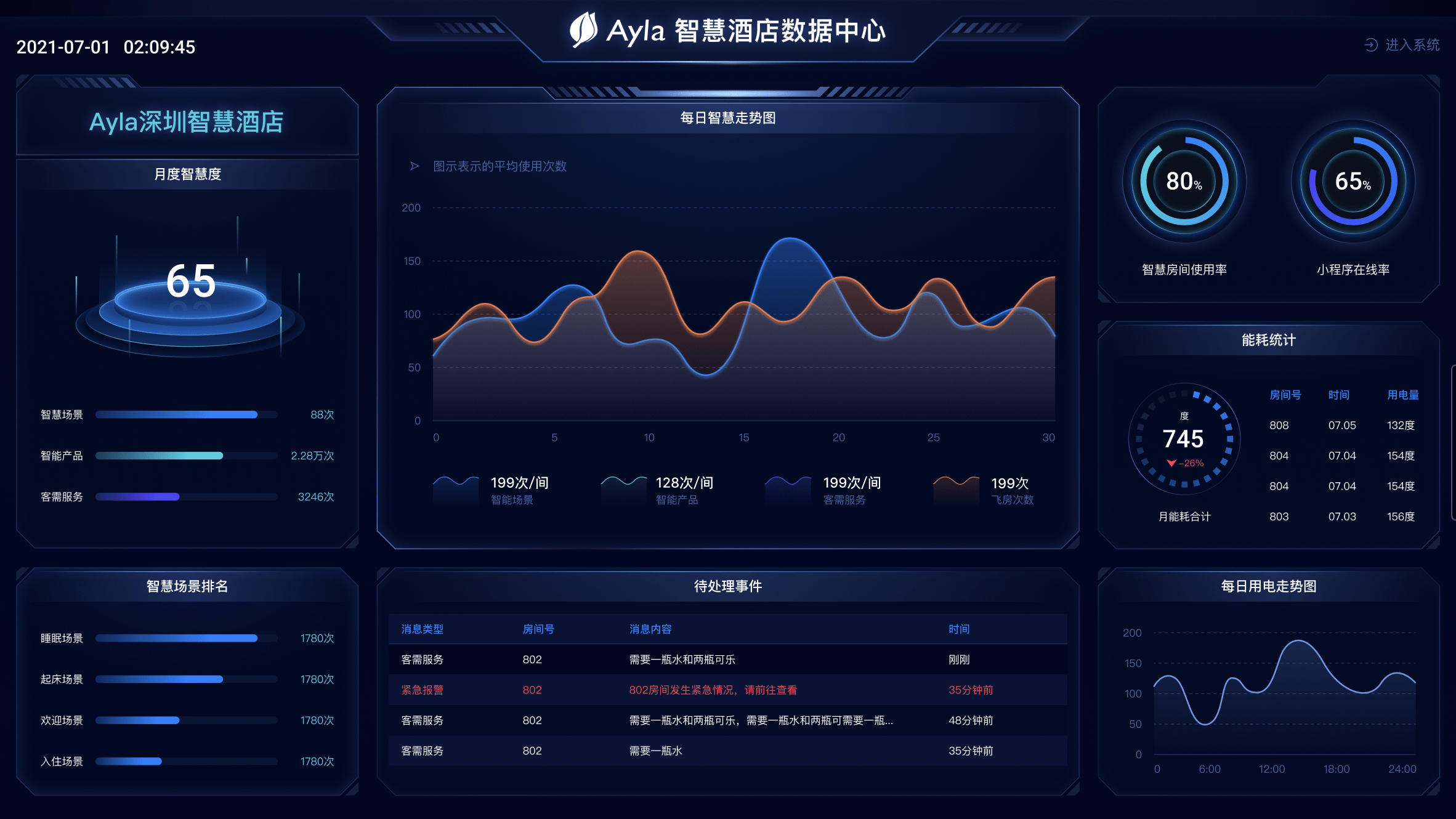

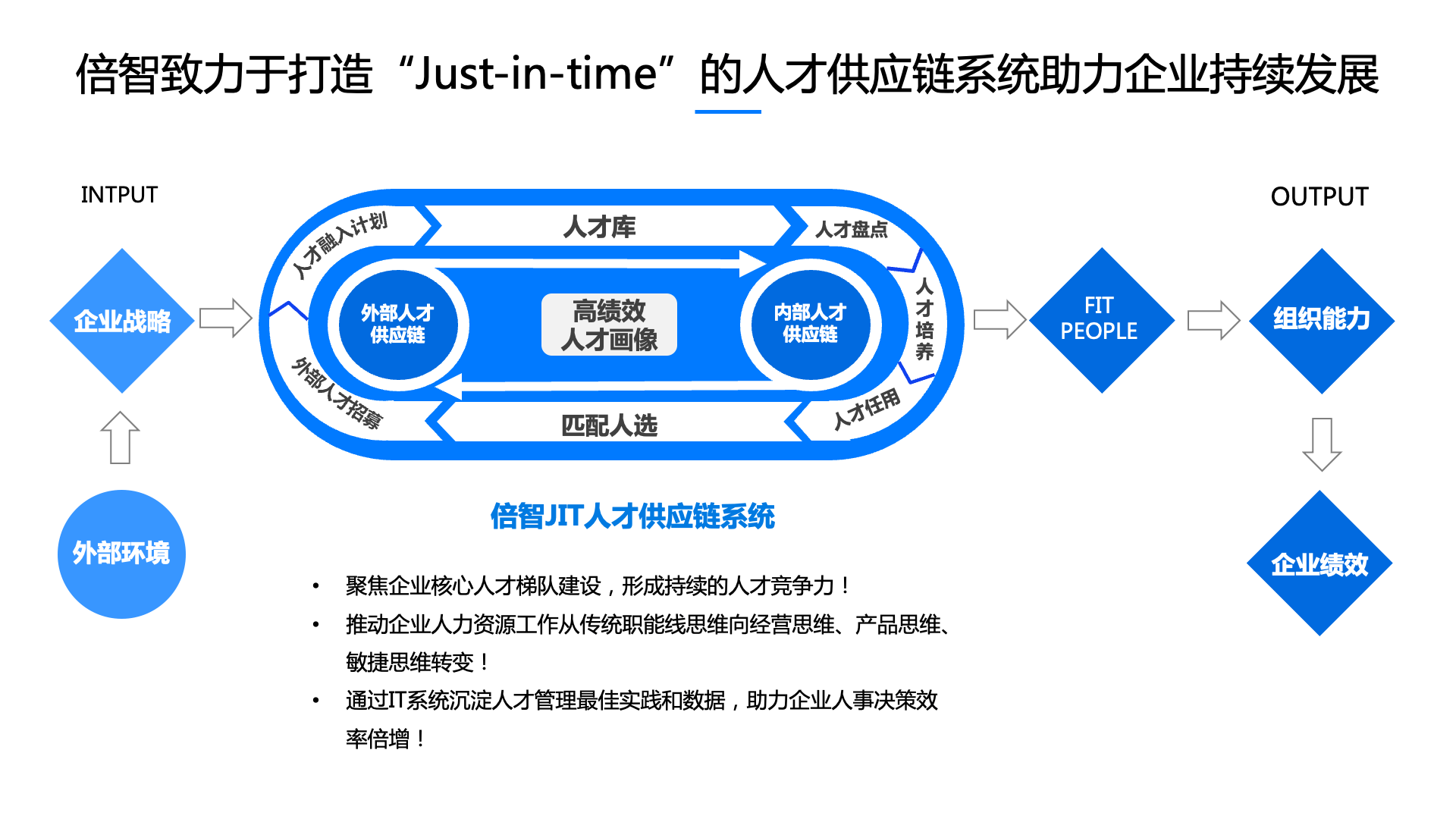

京东科技以大数据、人工智能、物联网、区块链等时代前沿技术为基础,建立起核心的数字化风险管理能力、用户运营能力、产业理解能力和B2B2C模式的企业服务能力。

目前,公司完成了在数字金融、智能城市、数字农牧、数字营销、数字校园等领域的布局,旗下品牌包括京东金融、京东城市、京东农牧、京东钼媒、京东少东家等,在客户群体上实现了个人端、企业端、政府端的三端合一。

提起京东科技的曾用名京东数科,外界或许更为熟悉。在本次赴港IPO之前,京东数科曾尝试冲刺科创板IPO。

早在2020年,京东数科的科创板上市申请被上交所受理,并回复了上交所第一轮问询,目标估值高达2000亿元。

随后,科创板监管环境发生变化,京东数科上市计划也未有实质性推进。2021年4月,京东数科主动撤回拟募资200多亿元的科创板IPO申请。

这次主动撤离科创板,并非京东数科彻底放弃了IPO机会,而是为了整理行装再出发,公司随即进行了大刀阔斧的全面整改,不断弱化金融而强化科技的属性。

2021年3月,京东宣布已签订最终协议,将京东云和AI业务剥离给京东数科,以实现在科技板块的一体化协同,京东云和AI业务总价值157亿元。

在本次交易中,京东将对价换取京东数科的股份。交易完成后,京东在京东数科的股权增加到约42%,京东数科正式更名为京东科技。

如今,全新的京东科技面向港交所吹响IPO号角,同时宣告内部调整完成。据京东方面介绍,京东科技已成为整个京东体系对外提供技术服务的核心平台。

虽然以to C业务起家,但京东科技具备天然的to B基因。尤其在整合了京东云与AI业务后,京东科技to B业务的优势将更加明显。

根据IDC数据,2021上半年,金融云解决方案市场规模达到8.2亿美元,阿里云、腾讯云、华为云、百度智能云、京东云为前五强,其中京东云排名第五,市场份额为11.3%。

二

此番赴港IPO,京东科技已经做足了准备工作。倘若京东科技能在港交所鸣锣上市,它将成为刘强东人生中第5个IPO,也是京东系布局在港股的第4家上市公司。

近年来,刘强东表面看来似乎脱离了京东核心,卸任了超过50家关联企业的管理层身份。但实际上,刘强东只是从台前退居幕后,京东系公司的上市节奏并未放缓,反而在加速。

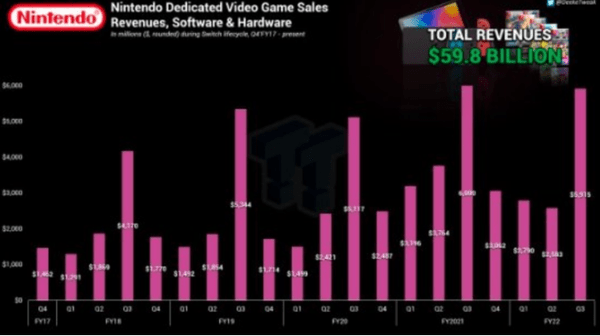

把时间拉回2014年5月,京东成功登陆纳斯达克,也拉开了京东系公司IPO大戏的幕布。以美股上市当天开盘价粗略计算,京东成为当时市值仅次于腾讯和百度的第三大互联网公司。

6年过后,被称为“小京东”的达达集团,也在大洋彼岸顺利着陆。北京时间2020年6月5日晚间,达达集团在纳斯达克挂牌上市,成为“即时零售第一股”。

早在2016年,达达集团与京东到家宣布合并,达达集团作为主体。目前,京东是达达集团的最大股东,同时也是实际控制人,持股比例为47.5%。达达集团最新总市值超24亿美元。

紧随其后,京东实现“衣锦还乡”。2020年6月18日,京东在港交所敲钟二次上市,募资约300亿港元。目前,京东在港股的总市值超9000亿港元。

继京东赴港二次上市后,港交所便成为京东系公司IPO的主阵地。2020年12月8日,京东健康在港交所鸣锣上市,募资约270亿港元。眼下,京东健康的总市值超2000亿港元。

仅仅半年后,京东“亲儿子”也顺利登陆港交所。2021年5月,京东物流在港股敲钟上市,募资约240亿港元。当前,京东物流的总市值超1500亿港元。

短短两年时间,刘强东已连续收获4家上市公司。在京东健康、京东物流相继叩开港交所大门后,京东的“三驾马车”仅剩京东科技一家未上市。

京东科技一旦IPO成功,刘强东的“三家马车”将齐聚港股。这3家公司的总市值加起来,相当于大半个京东的规模了,刘强东似乎要在港股市场再造一个新京东。

“三驾马车”是刘强东整体规划布局中非常重要的一环,伴随京东系公司陆续登陆资本市场,外界不得不佩服刘强东早期的资本布局能力。

三

展望未来,随着京东系上市公司的市值不断增长,或将带动母公司京东的市值水涨船高,届时刘强东的身价自然更上一层楼。

其实,刘强东早就是各大富豪榜的常客了。2019年,在胡润百富榜上,刘强东的财富值达到760亿元。到了2021年,同样在胡润百富榜上,刘强东的财富值已增至1350亿元,两年间涨了近2倍。

退居幕后的刘强东,可谓“运筹帷幄之中,决胜千里之外”。刘强东选中的接班人徐雷,赢得京东内部员工的高度信任。京东人评价徐雷有“三高”:情商高、格局高、管理水平高。

徐雷走马上任后,京东越发蒸蒸日上,用户和GMV继续保持高速增长。财报数据显示,京东2021年前三季度营收大幅增长29.57%至6756.85亿元,或将超越华为,成为中国第一大民企。

将京东放心交给徐雷打理后,刘强东将更多的时间、精力投入到投资布局方面。回顾2021年,刘强东在私募圈动作频繁。

2021年11月,刘强东悄然入股南京一家基金。该基金名为南京高榕五期一号股权投资合伙企业(有限合伙),其新增合伙人宿迁天强股权投资合伙企业(有限合伙),背后实控人正是刘强东。

在国内私募圈,高榕资本声名显赫,投出了众多知名项目,如大家耳熟能详的拼多多、虎牙直播、华米、美团、乐心医疗、平安好医生、完美日记等,背后都有高榕资本的身影。

不久之后,刘强东又有大动作。去年11月29日,刘强东携手章泽天,成立了海南三亚天博产业私募基金管理有限公司。彼时,“刘强东章泽天成立私募公司”词条一度冲上热搜榜单第一。

去年12月7日,无锡天博股权投资合伙企业(有限合伙)落地,该公司由北京天强坤泰投资管理有限公司、宿迁天强股权投资合伙企业(有限合伙)共同合伙,二者股东均含刘强东、章泽天,注册资本2.5亿人民币。

一方面,京东系公司一个接一个按下IPO按钮;另一方面,刘强东还在私募圈不停跑马圈地,这不仅可以提升京东的市场竞争力,而且有利于京东系的资源整合。毫无疑问,刘强东正在筹谋一盘超级大棋局。

值得一提的是,刘强东手里还有2家未上市的独角兽企业。根据胡润研究院发布的《2021全球独角兽榜》名单显示,这2家独角兽企业分别是京东产发和京东工业品。

目前,京东产发的估值为320亿元,京东工业品的估值为150亿元,这2家估值不低的发展中企业,很可能会在不久的将来冲刺IPO。

刘强东的前期资本布局,似乎迎来了丰收季,而刘强东的财富值,仍在持续增长中。或许正如网友们评论的那样:刘强东正在“闷声发大财”,未来某天成为中国新首富也未可知。

本文来自微信公众号“投资家”(ID:touzijias),作者:刘燃,36氪经授权发布。