2022年3月21日,拼多多发布2021年第四季度及全年财报。这份财报也是拼多多创始人黄峥宣布卸任董事长后,联合创始人陈磊接任以来的第一个整年成绩单。

据财报,拼多多2021年Q4营收272.31亿元人民币,同比增长3%;净利润66.2亿元,上年同期净亏损13.76亿元。2021年全年,营收939.5亿,同比增长58%;净利润77.69亿元,上年度亏损71.8亿元。2021年全年总成交额(GMV)达到24410亿,同比增长46%。

2020年7月,黄峥卸任CEO,次年3月卸任董事长。卸任后,黄峥的1:10超级投票权失效,名下股份的投票权委托拼多多董事会以投票的方式来进行决策。

黄峥“解甲归田”这一年,拼多多董事长兼CEO陈磊扭转了公司持续亏损的局面,拼多多获得了连续三个季度的持续盈利,但这些利润都要被优先投入到“百亿农研专项”之中,直到达到100亿的承诺。

陈磊在Q4的财报电话会上表示,长期保持快速增长是不可能了。未来的增长要有策略性和结构性的进化。

仅以目前来看,陈磊交出的这份年度答卷,喜忧参半,喜少忧多:电商业务已度过高速成长期,用户增长触及天花板;错失直播电商红利,下沉市场的基本盘被淘特、京喜蚕食;抖音和快手等内容平台的直播电商业务也在分抢国内市场大盘。

01 增利不增收

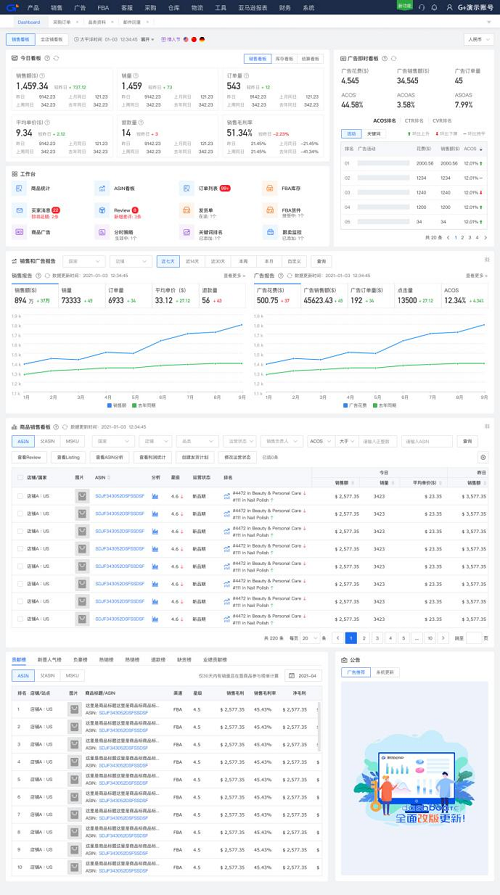

拼多多财务副总裁刘珺表示,2021年第四季度,由于用户的增长放缓和活跃用户的波动,导致收入增长放缓,利润的增长主要源于营销费用的缩减以及一次性的费用抵减。

2021年四个季度,拼多多的营收分别为222亿、230亿、214亿元、272亿元,罕见地出现了Q1、Q3两个季度的环比下降。

虽然收入增速放缓,但利润增速却高于预期。拼多多Q4净利润为66.2亿,已连续三个季度实现盈利。

拼多多在财报中将收入分为三部分:在线营销服务收入及其他(Revenues from online marketing services and others)、交易服务收入(Revenues from transaction services),以及商品销售收入(Revenues from merchandise sales)。

在线营销收入主要来源于拼多多平台的广告、技术等方面的服务;交易服务收入,来自于拼多多主App和多多买菜两个平台的交易服务费用;商品销售收入是2020年Q4上线的1P(自营)业务。

2021年Q4,上述各类收入分别为:在线营销收入224.25亿元,同比增长19%;交易服务收入47.24亿元,同比增长108%;商品销售收入8170万元,同比下降98%。

自陈磊接棒以来,持续压低营销费用和管理费用。2021年Q4,销售和营销费用为113.66亿元,同比下降23%。

用户增长方面,拼多多延续了增速放缓的态势。

截至2021年Q4,拼多多年度活跃买家为8.687亿,较Q3的8.673亿净增140万。这也是2018年7月拼多多上市以后,净增年度活跃买家数最少的一个季度。

此外,截至2021年Q4,拼多多月活用户为7.334亿,相比Q3的7.415亿减少了810万。

随着国内用户量天花板的临近,未来的增长空间已越来越小。据CNNIC第49次《中国互联网络发展状况统计报告》,2020年3月至2020年12月,这9个月里中国手机网民数量增加8540万,但2020年12月至2021年12月,这一年才增加了4373万。

02 多多买菜,第二曲线

拼多多对研发的投入依然在不断增加。Q4财报中,拼多多的研发费用为20.23亿元,同比增加4%。拼多多2021年四个季度的研发费用,除Q4外,均环比增长。

2021年Q2,拼多多宣布设立“百亿农研专项”,并将当季和后几个季度可能的利润,优先投入这个专项,直至达到100亿元的总额,董事长兼CEO陈磊亲自担任项目一号位。

拼多多起家于农产品,再次投入农产品科研,用数字化改造农业,与其下沉用户基本盘相符合。但农业是一个长期投入的行业,很难创造短期利润。黄峥也在致股东信中表示,要投身于农产品、食品长期研究,“摸一摸10年后的石头”。

当下,农研计划对拼多多的最大助力,是与“多多买菜”形成闭环。浙商证券认为,“农研计划”为多多买菜提供了相较于美团买菜的战略地位优势,多多买菜还能获得来自拼多多的流量支持。

浙商证券预测,2022年,社区团购市场总规模有望达到约4500亿,同比增长约50%。社区团购不仅覆盖生鲜蔬果,还可以覆盖生活日用、家电科技、家政服务等日常生活所需的商品和服务。

一旦在社区团购领域拿下领先的市占率,将对拼多多未来的营收增长大有裨益。中信证券近期研报认为,2021年Q2以来,多多买菜的“开城”数和订单量与美团不相上下,且多多买菜的营业利益率持续优于美团优选,有望成为拼多多第二增长曲线。

浙商证券预估,2022年,多多买菜等拼多多社区团购业务的市占率将由约30%提升到约40%。

而且,多多买菜的亏损更少。据浙商证券测算,2021年Q3,多多买菜亏损约30亿,同期美团优选亏损约70亿。

03 错失直播风口

拼多多之所以能在阿里和京东之间闯出一条新路,除了产销关系上颠覆性的“拼”字外,还在于有效结合社交流量和电商转化,即“社交拼购+微信支付+用户裂变”的创新模式。

如今,社交电商风口已过,“砍一刀”逐渐失灵,而迅速爆发的直播电商,给原本稳定的传统电商格局带来了新变量。

2021年,中国直播电商总体量约1.9亿万元(艾瑞咨询数据),几乎被抖音、快手和淘宝瓜分殆尽,拼多多的存在感很低。抖音直播电商2021年GMV预计1万亿元,快手前三季度直播电商GMV为4398亿元,二者相加几乎相当于拼多多前三季度GMV(1.58万亿元);此外,淘宝直播电商2021财年的GMV超过5000亿元。

拼多多在直播电商的成绩乏善可陈,这或许与黄峥执掌时期,公司管理层对直播电商发展的误判有关。

拼多多“多多直播”的内测,始于2019年11月。据《晚点LatePost》报道,当时拼多多对直播的定位是“运营工具”,工具属性的直播电商,入口藏得深且分散。直到2022年3月,拼多多的直播电商板块才升级为首页底部的一级入口“多多视频”。

如今的“多多视频”板块,复制了“砍一刀”的模式,采用的是“强势流量倾斜+朴素的现金补贴+内容种草”的形式,以获得用户注意力。

但短视频流量已经见顶。据艾媒咨询,2021年国内短视频用户为8.09亿人。自2020年6月抖音公布DAU超过6亿以来,主站DAU并无明显增长。除抖音、快手之外,微信的视频号也异军突起,DAU位列抖音之后。

后来者拼多多,要抢走短视频流量,并不容易。而且,多多直播相较于抖音和快手有两大短板:既缺乏李佳琦、罗永浩、辛巴等有影响力的头部主播,也在短视频的整体内容质量上无法与前两者相提并论。

不过,拼多多在直播电商方面也不是一点机会没有。

据东吴证券研报,目前直播带货已发展到厂播与店播阶段,对头部主播依赖性逐渐减弱,这也给拼多多做直播电商带来机会。浙江证券近期的一份研报也认为,随着抖音、快手战略重点都走向品牌商品,主打白牌产品的拼多多的竞争压力将边际下降。

综上所述,在流量红利见顶、GMV增速放缓、电商业务已度过高速成长期的大背景下,以陈磊为首的管理层交出的这份年度答卷喜忧参半,喜少忧多。

那么,今后的拼多多会是什么样子?

黄峥在宣布卸任董事长时发表的“2021年致股东信”里表示,在他的想象中,首先,拼多多会是一家永远把消费者利益和社会价值放在第一位的社会的企业。其次,拼多多会是一家富有想象力、不断迭代创新的企业。Costco+Disney 的愿景将会更具象、更生动地展现在面前。第三,拼多多会努力成为一家成熟的、国际化的公众机构。

如今,整整一年过去,拼多多,这个黄峥笔下“正进入青春期的少年”,距离他想象里“成年人”的样子,是更近了,还是更远了?

*市场有风险,投资需谨慎。本文不构成投资建议,不作为实际操作建议,交易风险自担。

今日话题

你还会在拼多多上“砍一刀”吗?

本文来自微信公众号 “雪豹财经社”(ID:xuebaocaijingshe),作者:陈重山,36氪经授权发布。