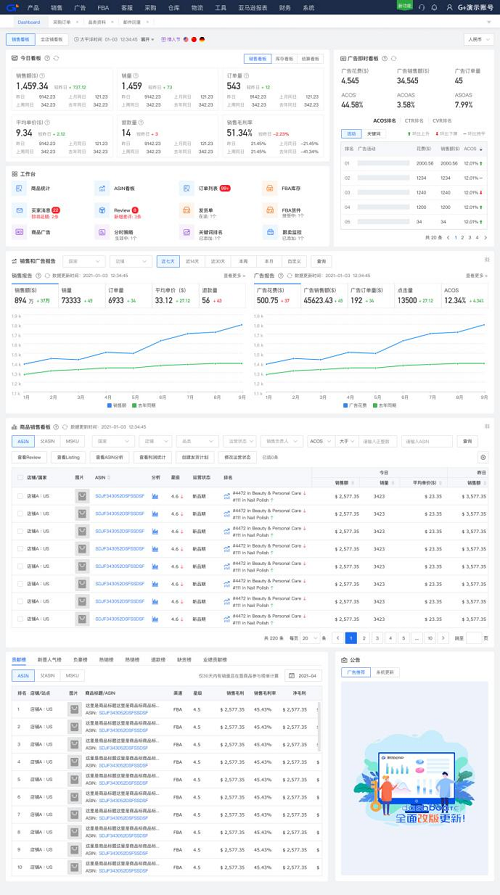

北京时间3月21日晚美股盘前,PDD(PDD.US)公布了其2021年四季度财报。这个季度的拼多多又精分了:

1. 一半地狱:用户一塌糊涂,GMV估计悬了、收入拉跨

a.在一个传统的电商旺季,它的APP月活用户竟然还比三季度少了80万!拼多多MAU停留在了7.3亿。

b.如果说这个因为只统计了APP,没有微信小程序数据,无法说明拼多多用户全貌的话,这个季度的年度活跃买家数同样很“沮丧”:因为这个季度的年活买家数相比上季度净增只有100万,要知道同期阿里净增了1900万,京东增长了1800万,这个净增下行速度基本上算是自由落体了。

c.拼多多今年整体实现了46%的GMV增速,全年做到了2.4万亿,考虑社零整体线上增速,依然是显著跑超同行,只是在快速失速的状态——结合这个季度的收入增速,和用户增速,可以大概率估计,拼多多的GMV四季度增速已经放缓了很多,大概率只有20+%左右。

d.也正是因为GMV增速拉跨,与它直接相关的营销收入明显拉跨:这个季度拼多多光改营销收入224亿,而市场预期则高达250亿;甚至包括3P佣金(含社区团购)也是明显拉跨的,实际的47亿比预期少了三个亿左右。

2. 一半天堂:只要有体量,电商就是一头“奶牛”。

虽然新增用户、GMV、营收纷纷拉垮,但也顶不住“降本增效”的魔力。我们来看一下,在运营端和收入端数据都明显掉线的情况下,拼多多如何用利润释放来 “逆转乾坤”:

a. 这个季度毛利率76%,市场预期66%,这个数据得差距大到让人觉得市场预期得公司,和拼多多报得到底是不是一个公司。

按照公司得说法,是因为服务器提供商年度返利——应该是腾讯云作为拼多多的云服务提供商,由于拼多多是大客户,年终给拼多多送了个返利大红包,这个因素明显没有可持续性;海豚君推测另外也有可能社区团购投入速度放缓了。

b.拼多多最大得开支项目营销费用,市场预期是150亿,结果拼多多只花了114亿,只能说与拉垮的GMV和用户数遥相呼应。

不过海豚认为还要观察在这个阿里主场的电商旺季,拼多多到底战术性“避锋芒”,还是真得很难拉来新增了,索性直接放弃。而结合电话会管理层表述,海豚君倾向于是第一种情况,也就是说拼多多的利润释放并没有可持续性。

c. 其他财报的“小魔法”,比如说一贯环比都在高增的研发费用竟然收窄了,不过这个拼多多也解释了还是腾讯云的大红包的原因,同时拼多多的营销费用一贯克制。

d. 最终的结果是,拼多多四季度单季度经营利润69亿人民币,市场预期只有16.5亿,这个基本算是天壤之别,经营利润率高达25%。

3. 锁死“性价比”,优点还是枷锁?

a. 由于是一年的最后一个季度,拼多多同时公布了2021年的订单量和GMV。从订单量上来看,拼多多已经锁死在了“性价比”标签上。

2021年拼多多平台的客单价已经掉到了40元,要知道美团外卖送个餐的客单价都超过了45元,客单价同比下滑了8%,在二选一拆除一年后,拼多多似乎并没有让足够多的用户去买它的高品质商品,反而因为社区团购把它的客单价拉得更低了。

b. 全年46%的GMV全靠存量用户疯狂下单来做:全年活跃卖家增长10%,而这些买家一年平均每个人一年在下面下单了70次,相当于一个月下单接近六次。

来源:彭博、长桥海豚投研

长桥海豚君观点

整个下来我们认为,因为没了一贯得疯狂补贴,所以新增用户没有了、GMV增速也放缓了,自然增长状态下的拼多多一个季度随随便便就释放了70亿利润。

这样,很容易让人觉得,稳态下一年释放300亿左右的税后利润稀松平常,随便稳态下给个15倍的PE,那么估值超500亿美金是一件唾手可得的事情,当然结果还不确定,但是最美好的时候也是有“想象空间”的暧昧态时期。

整体上来看的话,拼多多这个季度运营端数据非常差,会让买成长的资金非常痛苦,这种杀成长的氛围下,但估计买拼多多成长的资金也跑的差不多了。

但看PE的资金应该会对这个季度的拼多多非常满意,虽然这个季度所谓“巨幅”的利润释放,有一部分是靠云供应商的“大红包”来实现的,毕竟它让市场看到了,成熟之后的拼多多,靠着数万亿的GMV,确确实实具备了“奶牛”的潜质。

拼多多的电话会中,公司似乎并不满足于现在的体量,后面还会“折腾”,四季度的利润大概率只是暂时的释放,结合海豚君观察到的过年疯狂“砍一刀”拉新玩法和短视频上提入口,利润过山车式下冲可能并不遥远。

如果新进入看PE的资金去期待拼多多持续巨幅释放利润,是非常不现实的。

本季度财报详细解读

一、躺平策略下,用户增长几近停止

延续3季度大幅消减推广投入,截至21年4季度末,拼多多年活跃用户数为8.69亿,同比增长约10%,而环比上季度仅净增约100万人,而市场则预期环比增长1600万人。对拼多多这个体量的平台,可以说用户增长已经停滞。横向对比同行来看,京东和淘宝系用户本季都环比净增2000万用户左右。而由于4季度阿里系淘特等用户增长不俗,阿里系总用户数反超拼多多,夺回用户数第一的位置。

年活跃用户增长停滞,而月活在4Q这个电商销售旺季环比减少,则更是体现出了拼多多的“躺平”策略。4季度内,公司的平均月活用户为7.3亿人,环比减少约1000万人。可见在用户数见顶,电商内卷越发严重的情况下,拼多多大幅减少推广投入的代价,便是用户数量。

二、未能摆脱“性价比”标签,GMV增长的逻辑是价减量增

在四季度末,拼多多公布了21全年的GMV规模为2.4万亿元,同比增长约46%。同时全年总订单量则由20年383亿单,同比增长59%到610亿单。GMV和订单增虽较20年有明显的下滑,但好于3季报后悲观的市场预期。

拆分GMV增长的驱动因素:单均金额,单用户下单次数和用户总数分别来看。我们已知用户在21年增长约10%,且基本已陷入停滞,因此为单均金额,单用户下单次数这2个因素更为关键。

首先从客单价来看,21年全年平均为40元/单,在拼多多“百亿补贴”向上渗透的策略下,不升反降,同比下滑了8%。因此,至少从目前来看拼多多未能拜托“低价or性价比”的标签,而这也符合“由上向下易,由下向上难”的正常商业逻辑。

但拼多多用户的年平均下单量则由20年的49次同比增长45%到70%,增速甚至较去年略有提升。结合客单价继续下滑的趋势,长桥海豚君认为这或许是由于多多买菜,及主站日用品&食品等低价高频品类的占比提高。

而展望未来,拼多多能否通过买菜这个极高频购物需求,进一步提升用户下单频次值得关注。

由于公司不披露季度GMV数据,且披露的年度GMV数据与历史数据似乎不太匹配,我们本次不预估季度的GMV增长情况。但公司的GMV增长与应付商家收款有较强的相关性,本季度应付商户款同比增长16%,各位可做参考。

三、躺平之下,营收增长同样不及预期

由GMV增长落实到营收上,公司四季度在线营销服务(即向商家提供广告收入)同比增长19%,与上文应付商家款的增速基本一致,由3季度的增速近一步显著放缓。而由于本季用户增长低于市场预期,因此广告收入也低于市场预期约10%。

此外,公司的佣金收入为47亿元(包括主站的支付手续佣金收入及多多买菜佣金收入),本季仍有高达108%的同比增速,但仍低于市场预期7%。而明显超过广告收入增长的原因,主要是由买菜业务的佣金增长驱动。

不计1P自营收入,拼多多21全年的整体变现率达3.57%(包括主站广告、佣金和多多买菜),变现率同比提升0.3pct,继续稳健提升。但我们认为变现率的提升主要是由于买菜业务。基于海豚君对买菜业务GMV和变现率的预测,我们认为4季度拼多多主站的变现水平实际是下滑的,和阿里与京东3P业务一致。

由于本季1P自营收入基本归零,而去年同期达54亿元,因此本季总营收同比增长仅3%,但核心的3P业务收入增速为28%。

四、但利润释放超过预期,可见拼多多的盈利能力不低

首先,由于低毛利的1P业务基本归零,对毛利润的扰动也基本消失。本季公司毛利率为76%,基本回到推出1P业务前3Q20的水平。

除了毛利润重回正常,环比提升约7pct外,在公司的“舍增长换盈利的”策略下,拼多多对三费的控制可谓严格。首先不在关注用户增长,推广投入大幅缩减下,4季度营销费用同比下降23%,费用率也下滑到41.7%,环比减少5pct。而研发和行政费用基本同比仅仅增长4%,整体费用率也环比缩窄4pct。

在毛利恢复+控费的共同作用下,4季度拼多多的经营利润率高达25.4%,环比提升近15%(其中毛利率6pct,营销费用率5pct,研发&管理费用率4pct)。最终公司本季的经营利润达69亿元,而2-3季度则在20亿左右。总的来看,公司释放盈利的能力相当可观。

本文来自微信公众号“长桥海豚投研”(ID:haituntouyan),作者:长桥海豚投研,36氪经授权发布。