当我们在研究百度时,经常会往复陷入以下思考:1.近年来企业一直在强化“非营销类”收入,但新业务(如AI和造车)又一直没反馈在市值中(市盈率较低),这究竟为何?2.对于百度,我们究竟要将其纳入互联网的估值框架抑或是有新的模型供参考,当下的估值水平又究竟如何?

若能解释以上问题,对百度的未来也就有了更为清晰的认识,这也就可以让我们适时调整资本市场表现的预期,于是就有了本文。

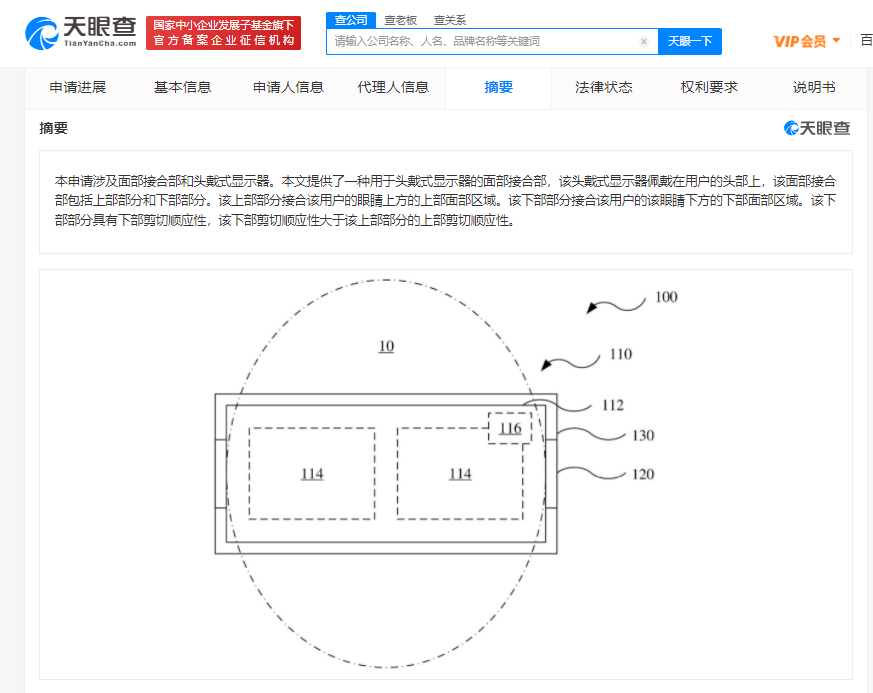

为解释“定性”问题,我们通过python抓取了2021年至今代表企业的股价走势相关性情况,并作图如下

上述采样标准中,既有美股头部谷歌、FB,苹果等企业,亦有中概股的代表公司,又将我国赴美上市造车企业“蔚小理”纳入框架内。作为中概互联网企业,我们本以为百度股价相关性会更偏向于科技类公司,而在上图中,与“蔚小理”和特斯拉相关性更为明确,这是让我们很吃惊的。

从表现可以倒推理由:

其一,这是否是百度多年来对外宣传“造车”,使市场对其看法发生了一些扭转,产生了与“蔚小理”相关性放大的问题;

其二,以上的采样中,中概股占比相对较少,这就出现了百度同在美股上述企业股价波动性一致,若剔除干扰就要扩大数据采样规模。

我们再将快手,美团,京东,拼多多等美股和港股公司都纳入框架,再对股价走势相关性进行分析,见下图

在上图中就更为清晰了,作为中概互联网头部企业,百度和京东,阿里等头部企业一般被收录在各类ETF中,很容易出关企业股价相关性保持高度一致的局面,但另一方面,美团,快手等企业与百度相关性又相当之弱,甚至不如特斯拉和蔚小理与百度的关系。

百度的股价相关性就出现了:一方面与老牌头部企业仍然保持较高一致性;但另一方面,与“车企”相关性又在放大。

也就是说,百度的“定性”可能正处于某个关隘,既有互联网的特色,又兼有“车”的预期,这就带来了新的问题:企业如此复杂多元,我们如何精准把握定性?

由于恒生科技指数基金纳入了中概最有质量的科技企业,将百度股价走势与ETF指数基金进行对比,意在考虑百度在大科技板块的成长性,见下图

自百度赴港上市之后,由于互联网行业受到较大监管压力,整个行业市场表现都在低谷期,百度亦不例外,2021全年,其股价表现要跑输于大盘,呈现出“超跌”特性,但我们尤其注意到进入2022年后,百度似乎有转机的迹象,虽然同行业一样股价仍然较为跌宕,但个股有了跑赢大盘的迹象。

进入2022年后,美联储货币政策调整在即,行业的景气度急转直下,市场弥漫悲观情绪,较之2021全年的波澜不惊,进入2022年后百度又为何产生此种现象呢?

我们试图做如下解读:

其一,从互联网机构投资者角度考虑,在跌宕起伏的2021年,行业面临巨大不确定性,表现为股价标准差急剧放大,以分散化投资为主要策略的机构投资者此时若要对冲风险,就要尽量降低投资组合的波动性,也就是向低标准差股价侧重,以规避风险,于是我们也就整理了恒生科技成分股的代表企业,见下图

如上图标注中所示,在过去的一年时间里,大多数企业股价都呈剧烈波动性,行业的不确定性仍然极大,尚未恢复景气值,机构投资者出于“避险”考虑,就会侧重于波动较小的企业,上图中百度和网易乃是最低,于是也就强化了低波动性公司的超预期表现。

以上现象我们也可以从监管角度去思考,尽管监管部门对行业是收紧的,但百度在此方面的安全也为机构的避险提供了注脚。在进入2022年后,网易的走势和百度又极为接近,也验证了我们此假设是有合理性的。

其二,百度是否存在“定性”的悄然改变,这也是开篇我们所提出的假设问题。

带着上述问题我们检索到纳入全球知名车企的自动驾驶和电动车ETF(代码为“DRIV”),共有70余家公司。

在持股前15位企业中,百度又是唯一一家中概股,较低权重有小鹏和蔚来。

该ETF由于纳入了成分股足够多,又包括软硬件以及整车,新能源等不同板块,且又是美元ETF,能被纳入成分股对于百度这家互联网公司的定性转变是有很大帮助的。

如前文所示,百度与车企的股价联动性在强化,或许也有上述ETF的关系。

我们又整理了DRIV的价格走势,见下图

在进入2022年之后DRIV首先是一个急剧下挫(主要原因为美联储货币政策调整,美股整体的调整有关),但进入2月后该指数回调力度是明显大于恒生科技指数的,而这又与百度在2022年后跑赢恒生科技指数保持了高关联性。

在此我们就可总结百度的定性问题:

其一,基本面仍然以互联网属性为主,但外部定价开始向“车”侧重;

其二,对于投资者来说,低波动和定性的转移可能会带来一定想象空间,两大要素互相强化。

在解释“定性”的困惑之后,就自然引出了一个新的问题:定性的迁移可能是一个较长的过程,着眼于当下百度的财报是否可以支撑得起未来?

这就让我们回到财报分析,与常规分析方法不同,我们将财务分析置于“定性”分析之后,其目的也是希望大家能够带着“定性”的思考去看待财报。

百度业务逻辑和成长脉络是相对简单的:在核心在线营销业务保持基本面同时,以培养云计算,造车等新兴业务,在线营销为基础,输送现金和AI技术支持,新兴业务负责上层建筑,也就是“定性”。

此模式若要正向循环,且最终获得成功就需要满足:

1.在线营销业务具有持续输送能量的潜力,从经验上看,我国互联网公司多元化失败的主要原因乃是基础业务的根基不牢,当外部环境恶化时就形成了小马拉大车的被动局面;

2.新兴业务在财务上有降低企业负担的能力,作为一家企业其最终还是要向股东负责的,在无休止的亏损和高投入中可能会消磨掉投资者的耐心。

对于百度以上要求亦是同等重要的,在过去几年时间里,该企业也面临着营销收入下行压力加大,也使投资者信心产生了很大的波动,即便当下对百度仍然有极端化的看法。

毛利率是一个比较直观的数字,主要为:新兴业务中由于在早期,企业一方面尚不具备市场定价能力,另一方面如萝卜快跑此类重研发业务,虽然已经在全国多地开始商业化试运营,但由于发展阶段所限,毛利率必然是要被压缩的(要通过价格刺激鼓励用户体验)。

我们也知道,营销类收入的毛利率又是相当之高的,毕竟广告类收入成本主要构成为服务器和人员成本,较之硬件和云计算要低出许多。结合百度在加速进行非营销类业务这一事实,也就可以推测新业务会一定程度上给毛利率以压力,见下图

在上图中我们可以看到,百度在很长一段时间毛利率确实与营销类收入占比呈明显的正相关性,营销类收入占比越低毛利率也就越低,新兴业务确实稀释了营销类收入的利润率,但在近几个周期内,毛利率则要相对稳定许多,两条折线中间地带逐渐弥合,也就是营销类收入占比迅速下降,毛利率则保持相对坚挺。

那么也就可以推论,在近几个季度以来,新兴业务的盈利性是处于改善区间的,这其中既有云计算的定价能力因素,亦有智能驾驶业务的推进,与厂商配合度提高的因素,最近比亚迪选择百度为智能驾驶供应商,在接下来也会强化此趋势。

以上是从损益表角度思考,接下来我们再从现金流角度进行验证。我们整理了百度核心经营利润率与经营性现金流的关系,见下图

在很长一段时间内,两条折现都呈同频互动关系,几乎是呈同步增减,在2021年中之后,现金流的情况要优于经营利润率。从财务角度思考,之所以出现此问题,理由大致为:1.成本和费用中间有非现金支出部分,如股权支付,折旧计提等;2.应收款或者客户预存款增加以及应付款增加,这些是由企业的市场地位(也就是话语权)决定的,截至2021年末,客户预付款达到135亿元,上年同期为126亿元,应付款也增加40多亿元。

从业务端去思考,这些可能是因为:1.云盘业务的会员充值;2.非营销类业务的2B部分,如智能驾驶,云计算等等的市场地位增加。

综上我们就可以对当下百度基本面做如下总结:

1.短期内营销类收入仍是基本面,随着手百等业务的稳定,该部分已经趋于稳定;

2.新兴业务营销类收入的依赖性有所降低,可视为基本面潜在转折。

综上本文结论:新兴业务降低对营销业务的依赖,资本市场又处在一个“定性”的拐点。

在接下来我们对百度的追踪分析中就会偏向于:

其一,新兴具有高成长性预期业务的进展情况,如受供应链以及美国市场需求影响,当地已经出现了汽车供不应求的局面,且价格在迅速上涨,这可能会提高厂商的盈利预期,换言之,汽车概念会有获利的预期,那么百度能否冲破定性关隘,获得市场重新定价就很重要了;

其二,短期内百度仍然要平衡资本面与新兴业务,越是在关键时刻越要小心谨慎,财务基本面要保持稳定性。

以上是我们对百度的中短期走向的分析,欢迎探讨。

本文来自微信公众号“科技说”(ID:kejishuo),作者:老铁007,36氪经授权发布。