日前,媒体大亨鲁珀特·默多克(Rupert Murdoch)被多家外媒爆出,提议将其传媒“帝国”的“两翼”——福克斯(Fox)和新闻集团(News Corp.)在分拆近10年后(2013年分拆)重新合并。新闻集团证实将探索与福克斯的合并。两家公司都成立了由董事会成员组成的特别委员会,来研究合并的可能性。据《华尔街日报》报道,默多克家族在福克斯拥有42%的投票权,在新闻集团拥有39%的投票权,默多克家族的意见将对合并走向产生重大影响。

(相关资料图)

(相关资料图)

合并事宜尚处早期阶段。新闻集团首席执行官罗伯特·汤姆森(Robert Thomson)于10月14日在电子邮件中将合并提案告知全体员工,他写道:“在新闻集团,我们一直在寻找提升业绩和扩大业务版图的路径。我要强调的是,特别委员会目前尚未作出任何决定。”

“媒体变革既带来了挑战,也产生了新机遇。”汤姆森说。那么,哪些因素将影响默多克媒体“帝国”的未来走势呢?德外5号就此进行了整理、分析。

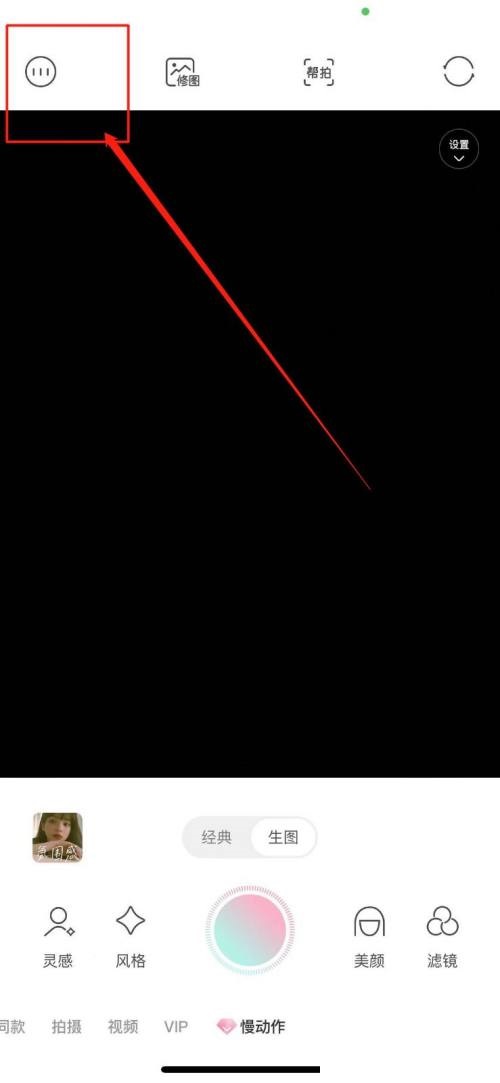

流媒体发展不利,体育版权面临科技巨头冲击

现年91岁的默多克在几十年内通过收购或创建等方式,将一家澳大利亚纸媒发展成涵盖新闻、娱乐和电视新闻的全球性企业。值得一提的是,在2013年,默多克为顺应趋势,将当时快速发展的电影和电视业务部门单独拆分出去,成立了“21世纪福克斯”公司。2019年,“21世纪福克斯”又把旗下大部分的业务以713亿美元的价格出售给了迪士尼,公司更名为福克斯,并把业务重点放在新闻直播和体育上。

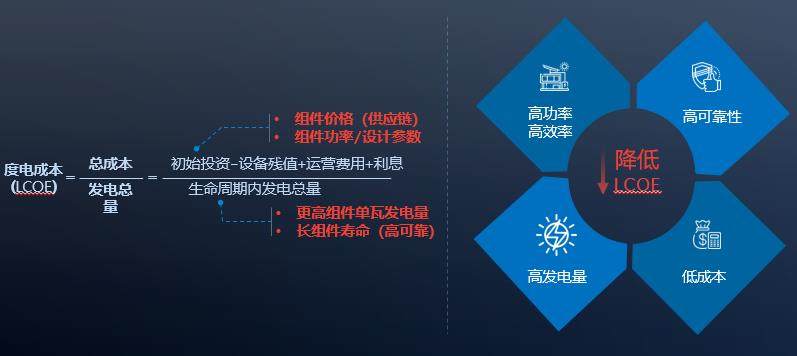

目前,福克斯公司拥有福克斯新闻、福克斯广播台和电视台,以及流媒体服务Tubi TV等业务板块。而新闻集团旗下有《华尔街日报》出版商道琼斯、英国和澳大利亚多个新闻机构,世界上最大的英文图书出版社之一《哈珀柯林斯》(Harper Collins),以及澳大利亚付费电视公司Foxtel。

图注:新闻集团旗下的品牌 (来源:新闻集团官网)

澳大利亚新闻网站Crikey分析称,默多克的两家公司似乎错过了几十年来最大的媒体发展大潮之一——Netflix引领的流媒体浪潮。福克斯把自己“皇冠上的珠宝”--影视业务板块--卖给了迪士尼,从此便无法满足旗下频道的节目播出需求。虽然默多克拥有澳大利亚福克斯集团(Foxtel) 65%的股权,但是打开它附属的付费电视频道Kavo(体育流媒体)和Binge(娱乐节目),里面都是Netflix、 HBO、Paramount+、 Disney+以及其它外国媒体公司制作的节目。

“当我们把业务卖给迪士尼时,我们就明白福克斯已经退出了(付费流媒体)市场。我们把所有的内容库卖给了他们。所以我们如今只是在边上目睹残酷的流媒体竞争”,福克斯公司CEO拉克兰·默多克(Lachlan Murdoch)则表示。

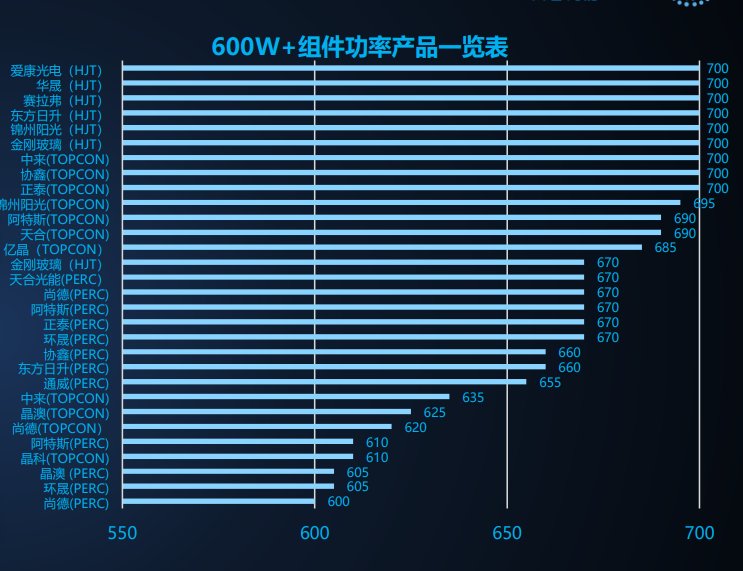

从今年前三季度的财报来看,新闻集团和福克斯公司都在持续盈利,却在流媒体战场上缺席,Foxtel预计今年年底其订户将降至280万。

与此同时,Netflix拥有约2.2亿付费用户,并将启动一项基于广告的流媒体服务。迪士尼(包括ESPN)拥有约2.21亿付费订户,而Discovery、HBO和Paramount各拥有约1亿付费用户。

注:主要流媒体供应商的订户数量 (作者根据2022年公开资料整理制图)

苹果拥有8.6亿用户(数字未去重),其提供的音乐、苹果电视云存储和其他服务产品体量惊人。苹果还拥有快速增长的数字广告业务。亚马逊拥有约2亿高端产品订户和快速增长的在线广告业务。谷歌和YouTube的母公司Alphabet的吸金能力更令人瞠目。仅YouTube的年收入就达到了280亿至300亿美元,与Netflix不相上下。

仅就收入而言,新闻集团似乎并没有掉队——整个新闻集团在2022财年(截至6月30日)的收入为103.9亿美元,福克斯公司全年营收则达到139.7亿美元。

然而,主要的流媒体平台已经开始突破福克斯的“护城河”体育领域。多年来,福克斯公司依靠有线电视捆绑服务,将广受欢迎的体育业务组合囊括了美国职业橄榄球联盟(NFL)、美国棒球大联盟(MLB)、大学橄榄球、全美运动汽车竞赛协会(NASCAR)和世界杯等热门赛事推到大众眼前,从而每年缔造数十亿美元的收入。随着流媒体用户争夺的日趋白热化,苹果、亚马逊等科技巨头将触手伸向了这片热土。

几个月前,苹果与美国职业足球大联盟(MLS)签署了一项为期10年、价值25亿美元的播放权授权协议,从 2023年开始通过Apple TV+向全球转播近1000场体育赛事。此外,苹果每年还将支付约8500万美元,获得每周在美国和海外八个国家转播两场MLB周五晚上棒球比赛(每个赛季约50场)的独家权利。

亚马逊愿意斥资10亿美元,成为NFL周四赛事直播唯一的提供商,而福克斯每年在NFL周四赛事转播权方面的投入仅为约5亿美元。虽然,福克斯最近与美国国家橄榄球联盟续签了一项长期协议,继续转播周日下午的比赛,但将周四晚上的足球比赛转播权让给了亚马逊。

付费订阅和数字广告走高,股东呼吁房地产业务分拆

新闻集团旗下主要有新闻业务、出版业务、房地产业务和付费电视业务等几个板块。今年新闻业务板块的订户和广告收入都有大幅度提高。“新闻媒体部门(包括《纽约邮报》、《泰晤士报》和哈珀柯林斯出版集团)是本财年利润增长的最大贡献者,其盈利能力从5200万美元扩大到2.17亿美元,这得益于数字广告收入的上涨和创纪录的数字用户数量的增长。”汤姆森针对新闻集团2022年财报评论说。

而道琼斯公司甚至创下了收购以来年收入的最高纪录。道琼斯(Dow Jones,旗下有《华尔街日报》报系和提供实时财经报道和市场评论的道琼斯通讯社,以及知名投资刊物巴伦杂志等)则为新闻集团创造约20亿美元的收入。截至7月底,道琼斯的用户达到近490万,其中包括超过400万纯数字用户。

根据国际报刊联盟(FIPP)在今年7月份发布的《2022全球数字订阅报告》,《华尔街日报》以300万的付费订阅用户名列第二名,屈居《纽约时报》(832.8万)之后,第三名则是《华盛顿邮报》(270万)。

今年财报的另一个亮点——出现在数字房地产业务,其为新闻集团创造了约17亿美元的收入。10月17日,《纽约时报》援引新闻集团创始人之一亚当·卡茨(Adam Katz)的话,新闻集团股东伊伦尼克资本管理公司正在敦促公司将其不断增长的在线房地产业务(包括澳洲上市公司REA集团61.4%的股份,价值约57亿美元),与数字媒体业务进行拆分,以实现价值最大化。

协同与规模效应:华尔街专家评价不一

美国华尔街专家对新闻集团和福克斯集团的重组计划评价不一。

一些专家明确表示质疑,例如,巴克莱(Barclays)分析师Kannan Venkateshwar和David Joyce写道:“合并的消息令人惊讶。因为2013年福克斯公司被拆分出新闻集团,以消除集团折扣(指为一个拥有多业务的公司做估值时,通常要在单个业务估值合并的基础上降低公司的总估值),使两家公司的交易接近其内在估值。当然,自那时以来,两家公司都发生了很大变化,但没有改变的是,新闻集团和福克斯当前的集团折扣相对于同行来讲仍然较高。因此,重组本身不太可能解决两家公司的估值问题。”

巴克莱专家还认为合并两个业务重合不多的公司不能显著节约成本,也不会有明显的即时协同效应。古根海姆分析师Michael Morris和Curry Baker认为“合并重组两家公司的探索符合逻辑”,但是“预计投资者会质疑,合并将如何带来收益。”

投资分析公司Moffett Nathanson的Robert Fishman和Michael Nathanson也对合并表示不解“这个消息让我们抓耳挠腮,想知道合并如何帮助解决福克斯被低估的问题。我们期待未来几天会了解更多的后续故事。”

他们表示非常看好福克斯的发展前景,认为福克斯专注于直播体育和新闻,是“独特的优势资产组合”。而如果卖出福克斯,“对于那些想要拥有媒体系统影响力并实现规模效应的公司来说,福克斯能成为一项非常具有战略意义的资产。另外福克斯还拥有体育版权领域和制作专业化的优势。” 他们认为,即使别的媒体集团对购买福克斯不感兴趣,福克斯稳定的现金流和低廉的估值也会吸引私募基金的目光。

一些专家则表示支持。比如,瑞银集团(UBS Group AG)认为,新闻集团的美国业务如《华尔街日报》和《纽约邮报》,与福克斯广播电视业务能够交叉合作、共同获益。

富国银行(Wells Fargo)分析师Steven Cahall指出:“自从2019年福克斯与迪士尼的交易达成以来,媒体包括新闻的业生态系统变得更有挑战性。将福克斯新闻与新闻集团的新闻资产相结合,可以实现内容创建和分销方面的协同效应。”

知情人士表示,福克斯和新闻集团的重新合并将使合并后的公司具有更大的竞争规模,并补充其资产。合并后的公司将拥有约240亿美元的收入。而据彭博从熟悉默多克及拉克兰等决策人士处获悉,此次整合后,公司可能在这个更大的合并主体里,探索新业务,如体育博彩。

但是,合并并非易事,阻碍可能包括:新闻集团和福克斯都在澳大利亚和美国的博彩市场推进,利益有冲突;合并后的公司有可能成为广告禁令和撤资潮的重要目标;默多克可能需要将此公司在澳大利亚证券交易所(ASX)上市,以避免因外国投资而受到美国的监管反对等。

本文来自微信公众号“德外5号”(ID:dewaiwuhao),作者:张春华 于海娇,36氪经授权发布。