纽约2022年9月30日/美通社/ — 当地时间9月12日,海投全球创始人兼CEO Jerry王金龙受邀出席了在纽约举行的全球私募股权盛会SuperReturn,并在”私募信贷”板块中发表了名为”创新与普惠:新兴市场私募信贷投资”的主题演讲,与全球投资者分享海投全球对新兴市场投资机遇的思考,以及私募信贷行业的发展现状与未来潜力。

海投全球创始人兼CEO王金龙在2022年SuperReturn峰会发表主题演讲

【资料图】

【资料图】

新兴市场红利蕴藏巨大投资机遇

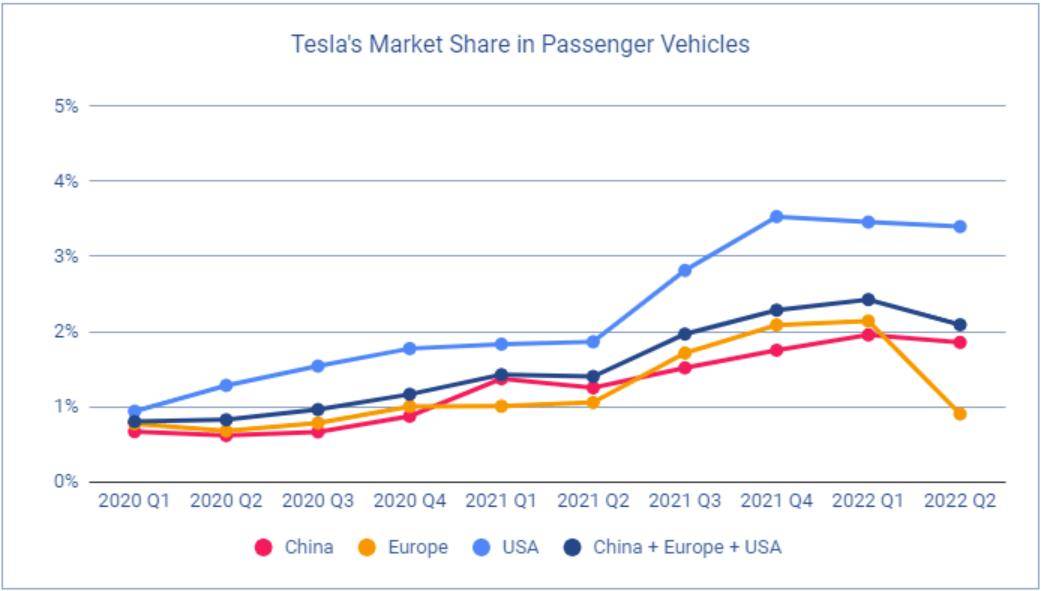

2022年以来,受地缘冲突、通胀飙升和美联储加息等一系列因素的影响,全球资本市场持续动荡,各地面临的经济衰退风险不断上升。6月份,世界银行下调了全球经济增长预期,对新兴市场的增长预期从此前的6.6%大幅下调至3.4%,低于2011-2019年4.8%的平均增长率。

但即便是在当前充满挑战的背景下,在国际投资者眼中,新兴市场仍然有着发达市场所不具备的优势。

作为”投资即服务”的全球资产配置平台,海投全球自2014年在纽约成立以来便一直深入研究新兴市场,并逐渐进入了东南亚、非洲、中东和拉美等多个新兴市场国家,包括菲律宾、印度、印尼、尼日利亚、肯尼亚和墨西哥等。

王金龙指出,目前新兴市场经济增长潜力仍然很大,人口红利、政策优势,以及持续进行的技术升级也意味着新兴市场蕴藏着很多投资机会。以印度为例,尽管印度与中国人口体量相当,但经济增速却只是中国的三分之一。

新兴市场国家人口增长率(纵轴)和10年平均经济增长率 来源:海投全球

在应对新兴市场的合规风险方面,王金龙称,海投全球会要求当地的合作伙伴取得监管许可证,特别是一些金融科技企业,从而获得在当地合法经营的权利。在投资过程中,海投全球依靠技术来对标的企业的资产和库存进行监控和跟踪,以便及时管控风险。海投全球还高度关注结构化融资风险,并设计了不同优先级的担保机制,来确保稳定的投资回报。

私募信贷行业潜力蓄势待发

与发达市场相比,新兴市场的资本市场仍处于发展不足状态,当地居民对传统支付方式的依赖度很高,信用消费的理念远远落后于西方国家。这意味着将欧美国家成熟的金融工具引入新兴市场将具有巨大的套利空间。

海投全球于2019年成立全球私募信贷基金,通过抵押、担保、劣后等结构化的方式投资东南亚、非洲、拉美等新兴市场的消费信贷、融资租赁、供应链金融等短期贷款。尽管成立后不久便遭遇了新冠疫情,但疫情期间该基金仍然持续为投资者创造了稳健的投资回报。根据海投全球《全球另类资产预计突破23万亿美元》一文,私募信贷将是未来5年资产规模增速最快的另类资产类别,复合年增长率将达到17.4%。

王金龙表示,从投资者的角度来看,私募信贷的优势在于可以帮助分散投资组合的风险、相较于传统资产更高的风险调整后回报(特别是新兴市场),以及有助于产生正面的社会效应。他以尼日利亚为例介绍了当前新兴市场的私募信贷投资空间。该国与美国的移动电话普及率近似,均高于80%,但前者的信用卡普及率只有0.01,即每100个人才拥有一张信用卡,相比之下,每个美国人拥有2张信用卡。这表明,随着国际资本不断涌入,新兴市场信贷消费未来还将继续扩张。

各国智能手机普及度和人均信用卡持有数量 来源:海投全球

助推新兴市场金融包容度的提升

王金龙在演讲中表示,提高金融包容性并非海投全球的投资使命,但影响力投资的理念却始终嵌入在海投的投资主题中。

以海投全球投资组合中的巴基斯坦数字银行Oraan为例。这是一家为巴基斯坦女性服务的金融科技企业,提供包括民众借贷和储蓄在内的金融解决方案,致力于提高当地女性在经济上的独立性。

此外,海投全球投资的许多企业家都曾在美国接受过高等教育。他们选在在美国进行融资,然后回到本国创业,在此过程中便将美国先进的创新和技术引进到了自己的国家。其中一个例子是美国和非洲之间的二手车跨境交易。

非洲的机动车普及率较低,2021年非洲新车销售占全球新车销售的比重仅为1%,每1,000人平均拥有42辆机动车,尼日利亚只有21辆,全球的平均水平为182辆。利用这种差异,一些跨境二手车电商将美国高质量的二手车出口至非洲,在当地经过改造后低价出售。海投全球希望通过投资这些初创企业对新兴市场的社会福利和金融包容度起到正面作用。

消息来源 : 海投全球