对于做空者来说,即便是短浅的利益,也值得追逐。

伴随着加密资产日渐迈入主流玩家的投资组合,嗅到血丝的做空机构,也按耐不住寂寞,近期,一支来路不明的空头力量,就瞄准了去中心化算法稳定币USDD,并蓄意做空谋利,但在波联储的铜墙铁壁之下,最终还是败下阵来,黯然离场。

(资料图片仅供参考)

(资料图片仅供参考)

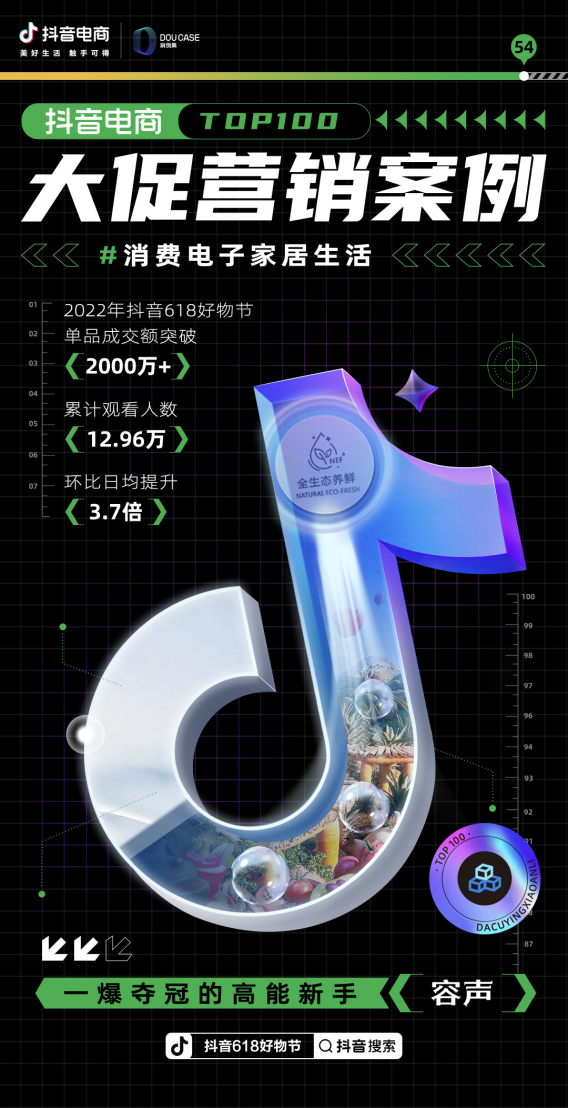

鲨群冲入币圈,波联储打响“USDD保卫战”

USDD是波场联合储备委员会(以下简称波联储)推出的去中心化算法稳定币,背后的储备金达23.08亿美元,抵押率一度超过318.25%,且基于全网用户总数破亿的波场公链发行,并同时上线了多家主流交易平台,流动性可谓无虞。

可以说,这一算法稳定币在投资者心目中长期维持着优质标签。

正常情况下,在深谙“柿子要挑软的捏”之道的金融市场,这样具备出色抗风险能力的标的资产,是很少会被做空机构染指的,尽管其问世不久,但强悍的实力会让一贯“瞻前顾后”的做空机构好好掂量。

然而,恰逢全球动荡余波未平,市场仍笼罩在对加密资产的信任危机之中,任何关于去中心化算法稳定币的风声鹤唳,都会引起整个盘面的草木皆兵,这就给了部分恶意做空者放胆一搏,做空USDD的可乘之机。

即便有着天时地利,但客观来说,在正常的竞争框架内,鲨群也是完全无法与稳健强大的“舰队”正面抗衡的。所以,空头们选择了一系列类比UST的恶性题材,借题发挥、大肆炒作,希望从从侧面甚至是阴面“暗中偷袭”。

但对于习惯见缝插针的做空者来说,胜负的定论、规则的遵守都无足轻重,最终牟利与否才是他们唯一的关切点。于是,一场蓄谋颇深的做空行动,围绕着本专注于行业良性发展的USDD和波联储展开了。

如果要问金融市场上最让人谈之色变的话题,答案或许会是“做空”。

浑水机构创始人卡尔森·布洛克曾经这样形容做空者:

“他们是一群嗜血的鲨鱼,但凡有利可图的机会都不会放过。”

相较于做多看涨的投资者,做空者始终通过买跌牟取暴利。而一旦被他们盯上,这些机构就会通过负面舆情、操控市值、法律诉讼和大举砸盘等一系列无所不用其极的招数,将“猎物”的资产价格打到近乎最低点,待到投资者情绪极度恐慌纷纷离场之际,他们再逆势买入,甚至成为大户,接着再通过一系列眼花缭乱的唱多动作,在幕后将资产价格推高,最终完美逃顶、落袋巨额现金。

在做空机构眼里,商业道德似乎只是毫无感情的累赘,从股票、外汇、黄金到石油、粮食和房产,无论是普通商品、产业,还是事关国计民生的战略物资,一切具有金融属性的资产,都可以被当做猎物来围捕。

而在做空机构转身潇洒离去的背后,往往是一个行业深陷动荡、满地鸡毛。

比如1998年,臭名昭著的资本大亨索罗斯做空泰铢,就造成泰国乃至整个东南亚经济陷入危机;2020年上半年瞄准瑞幸咖啡的空头,同样造成其股价短时大跌,甚至一度面临摘牌的风险。

这也是为什么,巴菲特曾公开对这一投资理念表达否定:

“你永远不可能通过做空赚大钱。”

“项庄舞剑,意在合约”

梳理这场“做空保卫战”,结果也印证了巴菲特的预言,在空头前期的战略主要分为四个步骤,波及的面也远远不止USDD本身,并且给部分投资者带来了一定损失,足见对方是有备而来,蓄意已久。

1. 空头大举借入USDD:

2022年5月31日到6月1日,某TFe钱包地址通过JustLend陆续借入1.72亿枚USDD;

2. 赔本砸盘,抛售USDD:

经过10余天的酝酿,也就是在2022年6月12-13日期间,该地址又随后在Kucoin上短时进行赔本抛售,USDD/USDT交易对交易量在2日分别为190万枚和390万枚,是之前几日平均日均交易量300-400万枚的6-10倍。这种类似砸盘的操作,一度使得USDD最低价降至0.9111美元。

3. USDD“脱锚”引发市场恐慌:

USDD短时价格大跌,让人自然而然地联想起不久前的Luna事件,于是市场的恐慌情绪开始扩散和加剧。从Google Trends搜索关键词热度来看,“USDD”、“USDD peg(脱锚)”和“USDD Depeg”自6月13日突然飙升,市场关于USDD重蹈Luna/UST覆辙的恐慌,分秒倍增。

4. 烘托情绪,高杠杆做空TRX获利:

很显然,空头是以1美元价格,借入了1.72亿枚USDD,一通操作下来价格跌至0.9111美元,这显然不符合其做空机构一贯的操作逻辑。一般来说,做空机构会先将“狙击物”标的资产打至低点,随即大额抄底性持有,等价格上涨后卖出牟利。所以,空头明显是醉翁之意不在酒。后续的结果也证明,他的目标直指TRX。

因为USDD在波场公链发行,且主导的发起方也包括波场公链,因此在用户眼中,USDD之于波场公链通证TRX,正如UST之于Luna。因此,空头在市场极度恐慌之际,借USDD大跌带来的信任危机,在中心化交易所高杠杆做空TRX。

在币安交易所,TRX/USDT永续合约在6月13日的交易量大幅提升至10.6亿美元,是之前一周日交易额的10倍,做空的年化资金费率在6月15日甚至达到创历史记录的534%。最终TRX在2022年6月15日最低跌至0.04567,相比2022年6月12日收盘价0.07605,跌幅达40%,空头至此实现获利了结。

他们早有预判,TRX必然会受USDD影响短时下跌,而他们只需押准行情的方向执行高杠杆操作,就会牟取数十部乃至上百倍的利润,行情暴跌、市场崩坏对他们而言并无妨。

复盘来看,这是一场不明身份和来路的空头力量,在特定时间点和特定的场合下,蓄意利用市场错误认知和恐慌情绪,明面抛售USDD,造成TRX价格连带下跌,再暗地里借助常规的合约交易手段,高杠杆做空TRX获取巨额收益的行为。

值得用户注意的是,目前USDD价格已经重回1美元,TRX价格也已不再波动,逐渐回升至此前位置。最重要的是,USDD和TRX的短时波动,并非项目自身的问题,而是外部势力恶意操控和干扰所致,这是极小概率性的黑天鹅事件。

透过此次事件的经验,波场公链和波联储也将增加自身抗击意外风险的能力,保护用户资产安全。

多策齐出,把鲨鱼关入“铁牢笼”

在波联储的眼里,尽管对手的获利方式令人难以认可,但毕竟金融市场的游戏规则本就是无比残酷的,就像鲨鱼这一物种,虽然凶残,却毕竟还是海洋食物链的一环,和物竞天择的产物。

因此,比起道德谴责,波联储更在意的,是师鲨鱼之技自强,和夯实围墙,把鲨鱼关进牢笼。

一方面,用户和投资者能否通过旁观做空机构的一系列操作逻辑,洞悉金融市场和群体心里的诸多奥秘,以求在价值投资领域获得长期价值,抑或是在短线的高频交易中博取最大化的收益,须知,若论专业性,这些做空机构中不乏出类拔萃的高手。

另一方面,理性看待这一事件的同时,波联储更深切地观察和认识到,行业的繁荣、资产的稳定、用户的权益、风险的管控,才是整个Web3世界的核心根基。 保住这一根基不动摇,也与波联储的宗旨和理念完全一致。在未来,波联储还将通过一系列手段,维护USDD价格的稳定:

首先,USDD1.0版本的中央银行,将颁布一系列专业且灵活的货币政策,为后续对抗空头提供依据和帮助;

不仅如此,后续波联储还将与合作机构/协议设定USDD的利率,以利率为“防反武器”,应对市场动荡和空头入侵;

与此同时,借鉴各国央行做法,波联储还在不断为USDD增加“锚点”、分散风险,通过买卖二级市场债券的方法,买入或卖出USDD以及TRX/BTC/USDT/USDC等储备资产,以实现USDD的价值稳定;

最后,为了从源头上防范此类黑天鹅事件的发生,波联储还将与部分市场机构合作(如JustLend、CEX等),从根源端控制USDD、TRX的借贷量,甚至关闭USDD、TRX的借贷,彻底封死市场恶意做空的可能。

尤需关注的是,针对TRX与USDD的相互铸造与销毁关系,波联储会根据实际铸造情况,以去中心化的形式,开启或关闭铸造流程,设定铸造锚定价格,设定单日铸造与销毁上限的多种手段来维护USDD币值稳定。最后,波联储还致力于探索USDD在Web3中的实际应用场景,增加抗风险能力。

宏观来看, 尽管适者生存的金融规则不会改变,但通过揣摩对手的战法战术、和对规则的完善,波联储仍然有信心,以胜利态势结束今后的“加密货币保卫战”。

本文来自微信公众号“财经无忌”(ID:caijwj),作者:商言,36氪经授权发布。