2022年,泡沫之后,TO B正在回归本质的价值回归。

(资料图)

(资料图)

TO B热度退坡,已经成为2022年大多数业内人士的共鸣。在这种共鸣背后,伴随着的是融资金额和数量的减少,以及投资人态度的变化。

根据IT桔子企服领域投融资数据显示,2022年Q1~Q3发生557起融资事件,融资金额约为541.32亿元人民币,同比2021年同期,融资事件减少30%,融资金额减少56%。

很显然,从大视角来看,如今TO B的投资热度已然面临滑铁卢。

然而,剖析具体数据之后,一些逆向增长的赛道逐渐显现。而在这些“反常态”的现象背后,对应的是TO B领域的新发展趋势和未来方向。

本文核心观点:

1、前沿科技、人力资源、法律服务融资金额下降幅度较大,垂直领域发展不如预期

2、D轮即以后融资减少80%,种子轮、天使轮融资事件减少、金额增加,资本持续加码早期投资。

3、融资大环境向下,企业IT服务、前沿技术、行业信息化数据服务四个赛道平稳发展,云服务、办公OA平均融资金额仍在增加,TO B领域主旋律未变。

4、客服赛道,融资金额增加近50%,成为企服领域增长做多赛道,未来或将存在较大增长空间。

一、缩水92%,垂直赛道发展不如预期

一个思考是,在融资金额以及融资事件骤减背后,今年的TO B领域到底发生了哪些变化。

在过去的一年中,垂直赛道无论在交易金额还是数量上都占据着绝对的增长优势。但产业家统计数据发现,一些典型的赛道的融资趋势大不如从前。

具体来看,2022年Q1~Q3企服领域法律服务赛道共发生6笔交易,涉及2.83亿元人民币融资。同比2021年,交易数量减少60%,交易金额减少92%,平均每笔交易金额减少79%。

而对比2021年同期,交易事件共涉及交易数量15起,交易金额34.31亿元人民币。其中,以融资金额降序来看,智慧芽获3亿美元E轮融资;法大大获9亿人民币D轮融资;擎盾科技获1亿人民币C轮融资;有合同获6000万人民币A轮融资。

可以发现,2021年企服领域法律服务赛道的高融资金额,主力军便是这些头部厂商。而反观今年的6起交易事件,3起是战略投资,另外三起处于A轮及以前轮次,并未出现大额融资。

除了法律服务赛道,人力资源赛道的交易金额也下降的较为明显。

数据显示,2022年Q1~Q3企服领域人力资源赛道共发生19笔交易,涉及融资金额14.03亿元人民币。同比2021年,交易数量减少39%,交易金额减少76%,平均每笔交易金额减少61%。

具体来看,2021年Q1~Q3,该赛道北森获2.6亿美元F轮融资;喔趣获C轮、D轮共计近2亿美元融资;Moka希瑞亚斯获1亿美元C轮融资;智联招聘获约1亿美元战略投资。头部厂商后期交易也较为聚集。

在看2022年,从融资金额降序来看,保险极客获数亿人民币D轮融资;薪人薪事获3亿人民币D轮融资;云生集团获C轮2.7亿人民币C轮融资。而剩下的16笔交易皆处于B轮及以前融资轮次。

除此之外,垂直厂商云集的前沿技术赛道也迎来交易数量、交易金额的大幅下降,其中交易金额减少74%,平均每笔交易金额减少62%。

一个事实是,在2022年的整个企服领域,人力资源、法律服务这样的垂直赛道,比起其他通用赛道,在交易金额方面下滑幅度更大。

在产业家看来,虽然人力资源、法律服务这类垂直增长萎靡,但总体来看,差距更多来自于2021年大量头部厂商的后期投资。

一些具体数据也纷纷指向这一结论。

二、后期轮次骤减,VC“弹药”收紧

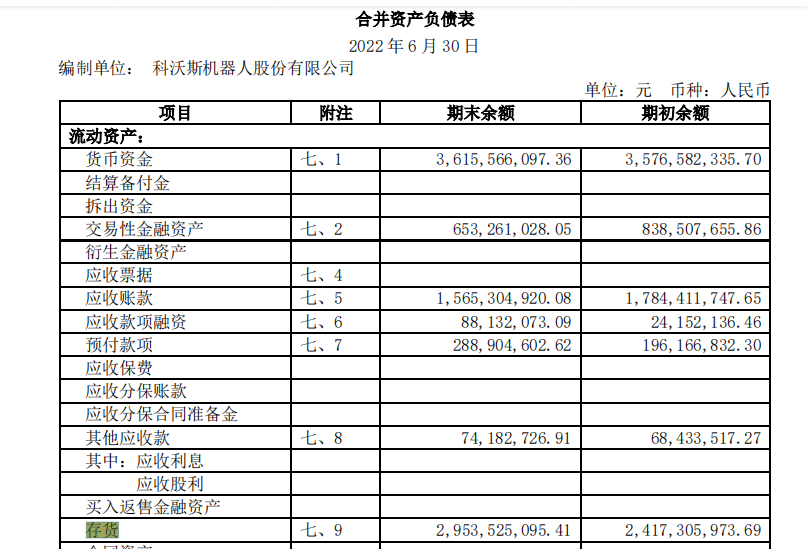

产业家根据IT桔子具体数据统计,2022年Q1~Q3 种子轮、天使轮、A轮、B轮、C轮、D轮及以后轮次、战略投资,分别发生17起、102起、225起、73起、35起、20起、85起交易事件,同比2021年,交易数量分别减少了15%、24%、25%、38%、24%、55%、38%。

再看具体的交易金额,2022年Q1~Q3 种子轮、天使轮、A轮、B轮、C轮、D轮及以后轮次、战略投资,交易金额分别2.1、31.55、127.89、116.7、86.61、63.1、113.37亿元人民币,同比去年,种子轮和天使轮分别增长28%、6%,平均每笔交易金额分别增长51%、39%;而A轮、B轮、C轮、D轮及以后轮次、战略投资分别减少41%、45%、29%、86%、39%。

由此可见,前期投资事件在减少,而融资金额却在增长。更重要是的,D轮及以后轮次交易金额、交易事件呈现滑铁卢式的下跌。

头部投资机构的动作也印证了这一信息。首先,来看2021年Q1~Q3 D轮的交易信息。以交易金额降序来看,前十家企业分别是商汤科技SenseTime、第四范式、PingCAP、智慧芽、北森、e签宝、易快报、城云科技、云智慧以及喔趣。

其中,第四范式、智慧芽、PingCAP、北森、e签宝、易快报与云智慧的投资方中均出现了红杉资本的身影。然而在2022年同期整个D轮及以后轮次的 交易信息中,红衫资本的身影并未出现。

除了红衫资本,其他头部投资机构也没有去年活跃。

然而在此情况下,头部机构却并未减少对前期轮次的投资,具体数据显示,红衫资本在2022年Q1~Q3 A轮及以前轮次共出手12次,占比3.5%,2021年出手14次,占比3%。

可见,在TO B领域整体交易事件、金额下滑的大趋势下,头部资本依旧保持对前期投资的热情,但在后期交易环节极少现身。总体而言,今年TO B领域的融资骤减,很大一部分原因是由于后期交易疲乏所带来的反应。

其实,在产业家看来,无论是TO B领域还是TO C领域,从大环境来看,受疫情反复、俄乌冲突、二级市场表现不佳等综合因素影响,当下国内的投资机构已开始放慢投资节奏。据清科数据,今年一季度国内股权投资数量和投资额分别同比下降27.5%和47.1%,投资者避险情绪升温。

另外,从具体的赛道来看,2022年Q1~Q2交易事件集中在企业IT服务、前沿技术、行业信息化数据服务四个赛道,交易事件数量分别为80、91、83、59,分别占比14.40%、16.30%、14.90%、10.60%,;交易金额分别为78.47、118.93、59.25、69.4亿元人民币,分别占比14.50%、21.97%、10.95%、12.82%。

从交易事件的集中度和占比来看,与2021年同期数据并未有所出入。金额和数量有所减少主要是出于综合考虑放慢投资脚步,但理性、成熟的投资机构对优质项目的渴望和布局是不会改变的。可见企业IT服务、前沿技术、行业信息化数据服务四个赛道仍是TO B投资的主旋律。

另外,值得注意的是,截止Q3,今年企服领域未有企业上市。而2021年同期,商汤科技、随锐科技、百望云、沃特节能、朗坤科技5家企服厂商上市,这也为其后期轮次交易金额的增长提供了重要助力。

愈发珍惜“弹药”,那么每一发弹药的发出也就意味着其意义重大。这也就解释了为何人力资源、法律服务这类赛道的交易金额大幅下跌。

三、异军突起的智能“客服”:增长50%,向上而生

“弹药”都打向哪些靶子?

产业家通过整理数据发现,2022年Q1~Q3客户服务赛道共发生7起交易事件;产生交易金额9.05亿元人民币,交易金额同期增长47%,平均每笔交易金额增长68%。其中,平均每笔交易金额增长率居于整个企服领域之最。

毋庸置疑,客户服务赛道正处于一个“逆向而行”的角色。具体分析其背后的原因,这与今年整个企业发展环境息息相关。

裁员、调薪、砍掉业务线,2022年,诸多企业经历者一轮又一轮的洗牌,几乎所有企业都在勒紧裤腰带过日子,更有甚者不求增长,只求活下去。

这其中,互联网企业的忧患意识更为强烈。本来流量红利见顶、存量就十分竞争激烈。加之大环境因素的影响,发展形势更为严峻。互联网营销领域就是其正面临的一个绕不过去的难坎,在这个背景下,无数的营销人眼看着获客成本越来越贵,营销越来越难做,岗位迭代率也越来越高。

因此,可以看到的一些趋势是,对于诸多企业而言获客难这一问题愈发严峻和棘手。

具体来看今年客户服务赛道发生的7起交易事件,一共涉及4家企业,分别是瑞云服务云、体验家XMPlus、售后宝PubLink、智齿科技,其中,瑞云服务云、体验家XMPlus、售后宝PubLink三家厂商分别完成了两轮融资。

瑞云服务云是一款面向售后服务、现场服务管理的 SaaS 应用;体验家XMPlus是一个一站式用户体验管理平台;售后宝PubLink主要针对企业客户关系服务,提供服务云、营销云、设备云等产品和解决方案;智齿科技则是一家客户全生命周期服务解决方案的提供商。

一个共性是,该企业都是围绕客户服务,利用云计算、大数据、AI等新兴技术,帮助企业高效率、高质量的获客和服务客户。

另外,在此企业发展环境下,企业更加注重成本的管控、资源的配置等问题,因此,一些致力于为企业提供创业服务的平台也迎来了一小波增长。

具体来看,创业服务这一赛道,交易事件同比增长29%;交易金额同比增长60%,平均每笔交易金额增长24%。同时在交易时间、交易金额占比方面均有所提升。

可见,虽然今年的融资势头不如2021年猛烈,但在企服行业仍有一些赛道在持续增长。正如居家办公成就了办公OA,裁员、就业率下降成就了人才管理saas,在这个互联网企业增长受阻的时代,成就了客户服务和创业服务。

值得注意的是,办公OA和云服务赛道的平均每笔交易金额也有所增长,分别增长了8%、4%。

毋庸置疑的是,一些赛道的发展仍超出预期。

从全局来看,产业家认为,2021年更像是第一批TO B厂商的一个节点,在过去的一年,在产业互联网的趋势下,这批厂商迎来了发展的风口 ,获得了资本的青睐,在融资方面纷纷走到后期。

而2022年,更像是泡沫之后,TO B回归本质的价值回归。潮水散去,中国产业互联网的方向正在愈加清晰。

本文来自微信公众号“产业家”(ID:chanyejiawang),作者:斗斗,36氪经授权发布。