港股第一家动力电池企业来了。

(资料图片仅供参考)

(资料图片仅供参考)

10月6日,中创新航在港交所上市,发行价为38港元,成为首家登陆港股的动力电池企业。

和几天前零跑上市破发坠地不同,中创新航虽然盘中一度跌破发行价,但随即止跌回升,当天收盘和发行价持平,报38港元,总市值673.5亿港元。

作为动力电池领域的黑马,中创新航的装机量在中国第三方动力电池企业中排名第二,是全球第六大动力电池企业。

这也让中创新航成为锂电赛道又一炙手可热的企业。最近两年,公司完成数次增资,引入了红杉中国、广汽资本、小米长江产业基金等财务投资人和产业资本,红杉中国是中创新航早期财务投资人之一。

中创新航表示,此次IPO募资中,约78.91亿港元将用于生产线建设,约9.86亿港元将用于先进技术研发,另外约9.86亿港元将用于营运资金及一般公司用途。

烈火烹油的背后,中创新航还有很多麻烦需要处理,比如和宁德时代的官司还没有打完,也让不少投资人持谨慎态度。复盘其发展史,也有过度依赖大客户的风险。

01、打官司、靠大树与依赖补贴

根据招股书数据,2019年-2021年,中创新航扭亏为盈。2019年亏损1.35亿元,2020年利润0.61亿元、2021年利润1.13亿元,利润实现逐年增长。

但值得注意的是,2019年-2021年,中创新航分别收到了来自政府的3.09亿元、1.35亿元、3.65亿元的补贴。如果去掉补贴的部分,中创新航三年分别亏损4.44亿元、0.74亿元、2.52亿元。

中创新航在招股书中也表示,公司收到的政府补助具有不确定性且受地方政府列明的若干挑选准则及程序所限,若日后未能收取如往绩记录期间收取的相同水平的政府补助,“我们于该期间的盈利能力可能受到不利影响“。

靠国家投喂,可不是长久之计。

另外,2019年-2021年间,中创新航来自前五大客户的收入分别为13.99亿元、23.53亿元、56.47亿元。分别占到了总收入的80.7%、83.2%、82.9%。

招股书中将这五大客户分别称为客户G、客户C、客户X、客户L、客户M。

其中,2019年-2021年,来自第一大客户G的收入分别达到了6.86亿元、15.58亿元、35.37亿元,占同期总收入比的39.6%、55.1%、51.9%。

对于客户G,中创新航描述其是一家在联交所和上海证券交易所双重上市的公司,专门从事乘用车和商用车的制造和销售。中创新航于2019年开始为客户G供应产品,是唯一一家于2021年获客户G颁发新能源优秀供应商奖项的动力电池制造商。

这么暧昧的关系,很容易猜得出,客户G是广汽集团。

第二大客户C或为长安,第三大客户X或为小鹏。招股书中披露,长安和小鹏在2021年总收入中分别占比13.9%和7.9%。

客户高度集中,对于大客户依赖性强,也是目前中创新航发展的潜在风险因素。

其实复盘中创新航的发展史,其崛起的很大原因在于广汽集团的帮扶。

早在2017年广汽发布首款电动车GE3时,产能就受限于宁德时代,导致交付受到影响。为此,广汽便开始转身扶持中创新航。

彼时的中创新航并没有足够的底气和宁德时代抗衡,为了达到供应标准,广汽集团的电池研发团队,经常飞到中创新航所在的总部江苏常州,在对中创新航提出了超过2000项的修正意见后,后者的实力逐渐强大起来。

除了依靠大客户,和宁德时代的纠纷,也让其遭遇不少负面影响。

目前所面临的关键知识产权侵权诉讼就是与宁德时代的纠纷。从去年7月至今,宁德时代针对中创新航共提出多起专利侵权诉讼,合计索赔金额累计高达6.48亿。

涉及正极极片及电池、防爆装置、集流构建和电池、锂离子电池、动力电池顶盖结构及动力电池专利。

宁德时代向法院要求其停止制造、销售或许诺销售应用上述专利的相关产品,并表示涉案专利涉及发明与实用新型专利,实现侵权电池已搭载在数万辆车上。

如若败诉,意味着中创新航目前产品的生产、使用、开发、销售,都会受到影响。

02、能否再造一个宁王?

2018年,宁德时代上市后一家独大,市值不断蹿升,逐渐成为万亿体量的巨头。

谁能把宁万拉下马也是行业中热议的话题,而中创新航便成为眼下最火热的攻擂选手。

中创新航的前身,是中航锂电。曾经主做磷酸铁锂电池的中航锂电,客户以新能源客车企业为主。

2017年,《促进汽车动力电池行业发展行动方案》提出到2020年,新型锂离子动力电池单体比能量超过300瓦时/公斤的动力电池能量密度的参考系数,同时电动客车补贴退坡40%。

政策和市场需求的改变,使中航锂电深陷困境。17年和18年,中创新航分别亏损3.3亿和7亿。

于是中航锂电开始寻找转机。18年,经过一系列股权变更后,中创新航诞生,中航锂电任命刘静瑜为董事长,公司发展迎来转变。

刘静瑜上任后,中创新航开始重新制定发展战略,开启了转型。

在业务结构上,暂停了商用车业务,集中优势资源,聚焦乘用车市场。同时,在技术路线上,中创新航将研发重点放在了三元锂电池,选择了制造难度相对较低的三元中镍路线。

如今的中创新航,靠的便是三元锂电池和乘用车市场。

目前在国内电池领域,中创新航装机量已位列第三,仅次于宁德时代与比亚迪。

中国汽车动力电池产业创新联盟数据显示,2022年1-8月我国动力电池累计装车量162.1GWh,其中,中创新航装车量为11.38GWh,占比7.02%。排在前面的分别是宁德时代装车量76.90GWh,占比47.45%;比亚迪装车量35.96GWh,占比22.19%。

中创新航在近几年陆续推出了高电压三元电池,弹匣电池,全极耳叠片电池,“One-stop Bettery”电池等技术。

其中,高电压三元电池因其高能量密度、长寿命和优异安全性,成为乘用车不错的电池系统解决方案之一。

在动力电池成本高居不下的情况下,不少主机厂直呼给宁德时代打工,中创新航通过性价比优势,争取到广汽集团、小鹏和蔚来等多个大客户,成为它们的主要动力电池供应商。

而刘静瑜作为掌舵者,也被人称之为“曾毓群最怕的女人”。

不过眼下中创新航想要继续拓展市场份额并非易事,无论是从体量还是从研发投入,中创新航远不能和宁德时代抗衡。

比如宁德时代2021年的研发费用达到76.91亿元,中创新航2021年的投入仅为2.85亿元。

在2019年到2021年间,中创新航的研发支出加起来只有6亿多,不仅比不上宁德时代的140多亿,还不及蜂巢能源超过50亿元的投入。

如今新能源发展一日千里,技术一旦落后,很难建立核心的护城河。而且在大客户的帮扶下,中创新航也很难有强势话语权,一旦客户有变,公司也将受到不小的影响。

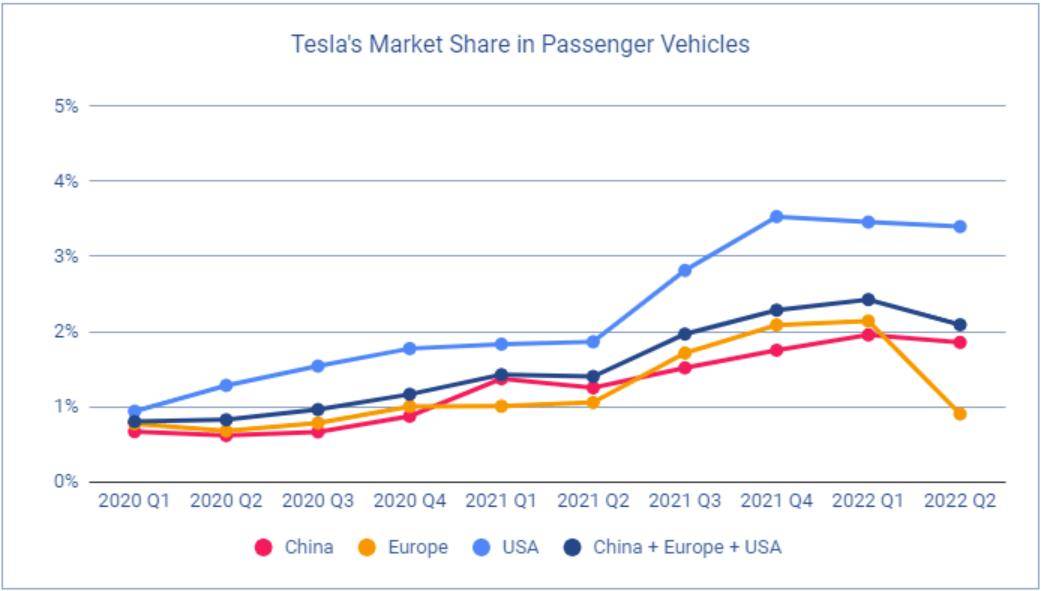

宁德时代就深谙“不把鸡蛋放在同一个篮子”的道理。从特斯拉到传统车企,再到新势力车企,都是其朋友圈。

研发比不上,朋友圈人数也很难比肩。中创新航或许很难挑战宁德时代的地位,毕竟宁王只有一个。

本文来自微信公众号 “超电实验室”(ID:SuperEV-Lab),作者:曹子彰,36氪经授权发布。